来源 :中国经济网2021-08-05

厦门厦钨新能源材料股份有限公司(股票简称:厦钨新能,股票代码:688778)今日在上交所科创板上市。截至收盘,厦钨新能报121.66元,上涨396.57%,成交额45.30亿元,换手率74.98%,总市值306.06亿元。

公司的主营业务为锂离子电池正极材料的研发、生产和销售,报告期内主要产品为钴酸锂、NCM三元材料等。

本次发行前,公司控股股东为厦门钨业,共持有公司1.16亿股股份,占公司总股本的61.29%;本次发行后,公司控股股东仍为厦门钨业,共持有公司1.16亿股股份,占公司总股本的45.97%。

本次发行前后,稀土集团直接持有厦门钨业4.51亿股股份,占厦门钨业股份总数的31.77%,并通过全资子公司福建省潘洛铁矿有限责任公司间接持有厦门钨业0.23%的股份,合计持有厦门钨业32.00%的股份,系厦门钨业控股股东。冶金控股持有稀土集团85.26%的股权,系稀土集团控股股东;福建省国资委持有冶金控股100%的股权,对冶金控股履行出资人职责。综上所述,福建省国资委为公司实际控制人,且本次发行前后未发生变更。

2020年12月29日,厦钨新能过会。科创板上市委2020年第126次审议会议对厦钨新能的现场问询问题为:

1.请发行人代表:(1)2019年发行人计入当期损益的政府补助占净利润比重为63.32%,说明发行人经营是否对政府补贴存在依赖;(2)报告期发行人主营业务毛利率呈下降趋势且低于同行平均水平,发行人解释因执行相应钴中间品长采协议所致,对比同行业公司说明发行人对原材料的风险控制能力,对第一大客户ATL既销售又采购的合理性;(3)发行人报告期资产负债率远高于同行平均水平,结合相关指标说明发行人是否存在短期偿债风险。请保荐代表人发表明确意见。

2.根据申请文件,发行人在货物验收合格后才入库并确认采购,供应商中伟新材以经客户签字确认的送货单(或物流单)作为收入确认依据,双方应收账款和应付账款确认亦有不同。请发行人代表说明:(1)上述验收的具体内容,发行人和中伟新材对履行合同是否存在争议;(2)发行人会计处理是否符合会计准则的要求,是否与可比公司一致。请保荐代表人发表明确意见。

3.根据申请文件,NCM三元材料高电压化、高镍化已成为现实发展趋势,发行人Ni8系产品主要处于客户中试或小试认证过程中,但发行人披露已具备Ni8产品量产能力。请发行人代表说明:(1)相关披露是否矛盾;(2)发行人高镍产品是否整体落后于行业竞争对手,申请文件说明电池材料认证周期较长,发行人未来业务市场份额是否存在下滑风险。请保荐代表人发表明确意见。

4.根据申请文件,发行人从控股股东厦门钨业处无偿受让22项专利技术,请发行人代表说明厦门钨业无偿出让该等专利的决策程序、是否存在侵犯相关债权人利益的风险。请保荐代表人发表明确意见。

科创板上市委指出厦钨新能需进一步落实事项为:

请发行人律师进一步说明厦门钨业向发行人划转22项专利技术的决策程序及其合法性。

厦钨新能本次发行的保荐机构(主承销商)是兴业证券,保荐代表人是张俊、王亚娟。公司本次公开发行新股6289.31万股,本次发行后的总股本为2.52亿股,发行价格为24.50元/股,募集资金总额为15.41亿元,募集资金净额为14.47亿元,较原拟募资少5292.3万元。

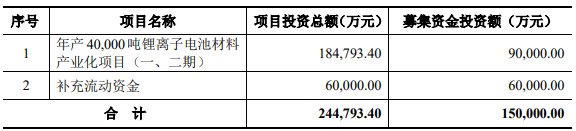

厦钨新能此前披露的招股书显示,公司原拟募资15亿元,拟用于“年产40,000吨锂离子电池材料产业化项目(一、二期)”和“补充流动资金”。

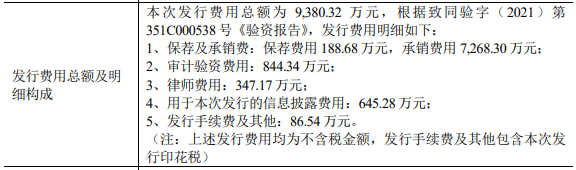

公司本次发行费用总额为9380.32万元,其中保荐及承销费7456.98万元。

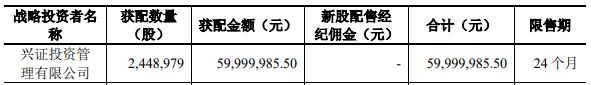

兴业证券的子公司兴证投资管理有限公司跟投比例为3.89%,获配数量为244.90万股,获配金额6000万元,限售期为24个月。