公司简评

2023.10.26

证券分析师:杜永宏,执业证书编号:S0630522040001

邮箱:dyh@longone.com.cn

投资要点

公司业绩符合预期。2023前三季度,公司实现营业收入8.09亿元(+20.15%)、归母净利润2.05亿元(+33.87%)、扣非归母净利润1.88亿元(+31.09%)。其中三季度单季实现营业收入2.51亿元(+10.64%)、归母净利润0.70亿元(+31.42%)。国内和国际市场非疫情收入分别为5.97亿元(+39.01%)、2.11亿元(+11.32%)。公司业绩符合预期。

体外诊断产品线逐步完善。前三季度,公司体外诊断板块非疫情主营收入5.71亿元,同比增长20.95%。1)生化免疫产品线:国内全自动生化分析仪获证,可与eCL9000进行级联,形成自动化生化免疫检测流水线;电化学发光平台促甲状腺素受体抗体测定试剂盒获证。2)临床检验HPLC产品线:持续向全球客户推出多种功能组合、多种测试速度组合、糖化血红蛋白和地中海贫血检测模式结合的分析仪器及配套试剂耗材。3)临床检验比浊产品线:全自动红细胞渗透脆性分析仪RA800系列产品已取得注册证并开始市场推广工作。

治疗与康复产品不断升级拓展。前三季度,公司治疗与康复板块非疫情主营收入2.28亿元,同比增长61%。报告期内,1)光电医美产品持续优化升级:强脉冲治疗仪已提交注册申请;调Q激光治疗仪核心部件成功实现自主研发、生产,升级款红蓝光治疗仪已有成品。2)临床医疗新产品研发加速:新立项的间歇式空气波治疗仪预计2024年上市,结合空气波产品系列,可满足不同患者VTE防治需求;多种类型敷料持续研发中,预计年底在海外上市;依托控股公司深圳智信生物开展泌尿外科“肾盂镜和膀胱镜”产品研究。

毛利率显著提升,盈利能力增强。前三季度,公司销售毛利率为66.41%,同比提升6.9pct;销售净利率为25.25%,同比提升2.54pct。毛利率显著提升预计主要因为公司产品结构不断优化。期间费用率方面,前三季度销售费用率为20.83%,同比提升4.05pct;管理费用率为5.59%,同比提升0.55pct;研发费用率为17.14%,同比下降3.53pct;财务费用率为-3.59%,同比提升1.92pct。销售费用率显著提升预计主要是营销推广费用快速增加导致。

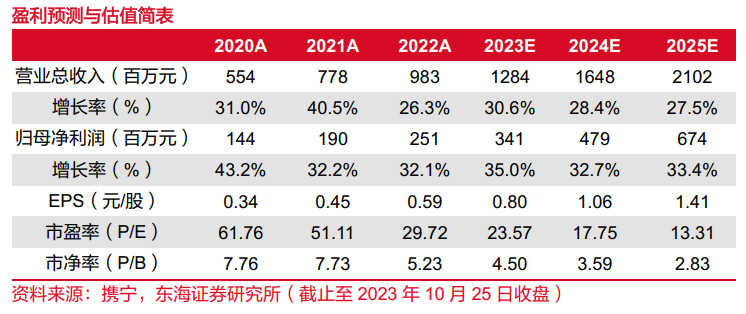

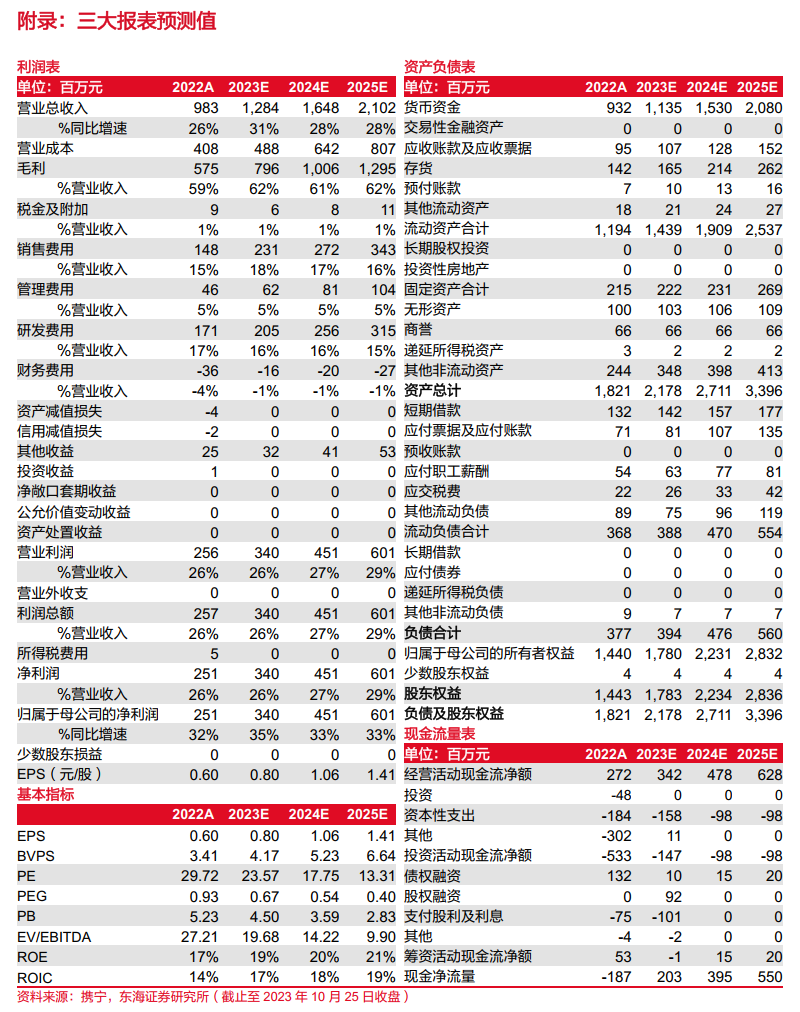

投资建议:我们预计公司2023-2025年的营收分别为12.84/16.48/21.02亿元,归母净利润分别为3.41/4.79/6.74亿元,对应EPS分别为0.80/1.06/1.41元,对应PE分别为23.57/17.75/13.31倍。维持“买入”评级。

风险提示:集采政策风险;产品研发进展不及预期风险;市场竞争风险。

评级说明:

1.市场指数评级:

看多—未来6个月内沪深300指数上升幅度达到或超过20%

看平—未来6个月内沪深300指数波动幅度在-20%—20%之间

看空—未来6个月内沪深300指数下跌幅度达到或超过20%

2.行业指数评级:

超配—未来6个月内行业指数相对强于沪深300指数达到或超过10%

标配—未来6个月内行业指数相对沪深300指数在-10%—10%之间

低配—未来6个月内行业指数相对弱于沪深300指数达到或超过10%

3.公司股票评级:

买入—未来6个月内股价相对强于沪深300指数达到或超过15%

增持—未来6个月内股价相对强于沪深300指数在5%—15%之间

中性—未来6个月内股价相对沪深300指数在-5%—5%之间

减持—未来6个月内股价相对弱于沪深300指数5%—15%之间

卖出—未来6个月内股价相对弱于沪深300指数达到或超过15%