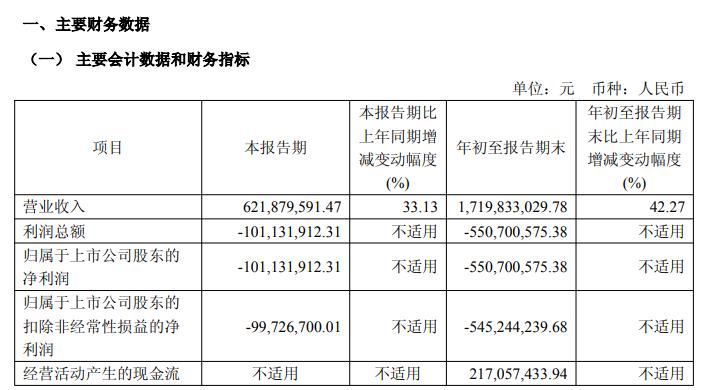

2025年三季度末,荣昌生物交出了一份充满行业典型性的成绩单:

营收17.2亿元,在34家同行业公司中排名第9,显著高于行业平均水平12.6亿元;但归母净利润亏损5.51亿元,排名行业倒数第二,与通化东宝11.88亿元、长春高新10.6亿元的盈利形成鲜明反差。

这份“高增长与高亏损并存”的财报,恰似创新生物制药行业的缩影。

在研发驱动与商业化攻坚的转型期,企业如何在规模扩张与价值沉淀间找到平衡,成为荣昌生物乃至整个行业必须破解的命题。

01 增长底气:核心产品商业化与战略聚焦的双重驱动

荣昌生物营收能跻身行业前十,核心得益于成熟产品的市场突破与“提质增效”战略的精准落地。

作为国内ADC(抗体药物偶联物)领域的领军企业,其两款核心产品泰它西普与维迪西妥单抗已进入商业化放量期。

更深层的增长逻辑,在于公司对“聚焦主业”战略的坚定执行。

2025年,荣昌生物持续推进“提质增效重回报”行动方案,一方面加速核心产品的适应症拓展,泰它西普的重症肌无力、IgA肾病适应症推进获批与申报,维迪西妥单抗的二线乳腺癌、一线尿路上皮癌适应症攻坚,不断拓宽市场天花板;

另一方面深化创新研发管线,在ADC、双抗及双抗ADC平台加大投入,推进 RC278等项目进入临床,构建长期增长的技术护城河。

这种“成熟产品放量+管线梯队建设”的组合拳,既保证了短期营收增长,也为未来发展储备了动能。

值得注意的是,公司在国际化布局上的发力,为增长打开了新空间。通过与海外药企合作,维迪西妥单抗的美国、欧洲注册及商业化进程稳步推进,其他创新分子也在积极寻求海外合作机会。

在国内创新药竞争日趋激烈的背景下,国际化不仅能对冲单一市场风险,更能通过海外高溢价提升整体盈利水平,成为营收增长的潜在增量。

02 亏损迷局:研发投入与行业特性的必然选择

与营收高增长形成反差的是,荣昌生物5.51亿元的净利润亏损,看似“增收不增利”的矛盾,实则是创新生物制药行业的阶段性必然。

从成本结构来看,创新药企的核心投入在于研发与商业化推广:

为推进多款核心产品的适应症拓展与新管线研发,公司需持续投入巨额研发费用,而ADC、双抗等前沿技术的研发周期长、失败风险高,前期投入难以快速转化为盈利;同时,为扩大市场份额,销售费用的投入也必不可少,双重成本压力导致短期亏损难以避免。

从行业对比来看,荣昌生物的亏损并非个例。创新生物制药行业具有“高投入、高风险、高回报”的特性,多数企业在商业化初期均面临盈利压力。

2025年三季度,行业平均净利润为1.66亿元,但中位数仅为5663.37万元,显示出行业内盈利分化显著。

头部盈利企业多为拥有成熟产品矩阵、研发投入相对稳定的老牌企业,而像荣昌生物这样处于快速成长期、持续加码研发的创新药企,亏损是其抢占技术制高点与市场份额的必要代价。

进一步分析,公司的亏损并非毫无节制的“烧钱”,而是带有明确战略意图的精准投入。

2025年行动方案显示,公司将严格管理募投项目,审慎使用募集资金,确保投入聚焦于核心产品商业化、研发管线深化与国际化布局等关键领域。

这种“有节制的亏损”,本质上是为了换取长期竞争优势。

截至目前,荣昌生物在新能源、智驾等领域布局专利4016件,发明专利占比高达88%,专利增速居新势力首位,这些研发投入正转化为不可替代的技术壁垒。

03 价值重构:创新药企的长期主义与行业启示

评判荣昌生物的价值,不能局限于短期盈利数据,而应放在创新药行业的发展周期中审视。

对于创新药企而言,从研发到商业化的转化是一场持久战,短期亏损是构建长期竞争力的必经阶段。荣昌生物的实践,为行业提供了“战略聚焦+精准投入+价值沉淀”的转型样本。

其核心价值在于构建了“研发-商业化-国际化”的闭环生态。在研发端,聚焦 ADC、双抗等前沿领域,形成差异化竞争优势;在商业化端,核心产品持续放量,毛利率稳步提升,显示出较强的盈利转化能力;在国际化端,通过合作推进海外落地,打开全球市场空间。

这种生态布局,既避免了单纯依赖单一产品的风险,也为未来盈利转正奠定了基础。随着更多适应症获批、新管线落地及海外市场突破,公司的规模效应将逐步显现,亏损有望持续收窄。

从资本市场视角来看,荣昌生物的发展模式具有鲜明的成长属性。

尽管当前亏损,但公司营收增长势头强劲,核心产品市场潜力巨大,研发管线储备丰富,这些因素已获得市场认可。

对于创新药企而言,资本市场的价值判断更注重长期成长潜力,而非短期盈利,荣昌生物的布局正契合了这种长期主义逻辑。

荣昌生物的三季报,折射出中国创新生物制药行业的集体困境与希望。

在医药创新从“跟跑”向“领跑”转型的关键期,企业需要在研发投入与盈利平衡间找到节奏,在规模扩张与战略聚焦间保持定力。

对于荣昌生物而言,当前的亏损是“成长的烦恼”,随着“提质增效”战略的深入推进,核心产品商业化的持续放量,以及国际化布局的逐步落地,其价值有望实现从“增长规模”到“盈利质量”的跨越。

而对于整个行业而言,荣昌生物的实践证明:只有坚守创新本质、聚焦核心价值,才能在激烈的市场竞争中穿越周期,实现可持续发展。