今年锂电池板块成为了一季度业绩暴雷的高发区。多家锂电龙头一季度盈利下挫,因受到上游锂价非理性下跌的牵连,锂电池正极材料的价格也持续回落,再加上中游电池生产厂商的双重“夹逼”,正极材料生产商在行业景气向下时所承受的压力,或许是最高的。

以德方纳米为例,一季度营收49.45亿元人民币(单位下同),同比增长46.6%,归母净亏损7.17亿,同比下降194.2%,一季度毛利率近零,同比下降逾34个百分点,归母净亏损率则为14.5%。创下其上市以来的最差记录。

而另一行业内领先的原材料一体化布局的正极材料生产商万润新能则显得抗压能力更强。

据业绩公告所示,万润新能在2023年第一季度录得营业收入30.98亿元,同比增长101.7%,归属于上市公司股东的净亏损3378.6万元,同比下降114.5%;归母净亏损率仅1.1%,一季度毛利率约12.1%,与往年同期数据相比,变化幅度控制在13个百分点之内。

为什么在同一赛道及行业共同变化的大背景下,万润新能的业绩表现和基本面坚韧性会比德方纳米要好?

笔者认为,答案或许能在上个月投资者关系平台上,公司董秘回复投资者关心的问题中可找到。

当投资者问及:“目前各项原料价格下降过程中,公司是先有订单再采购原料生产,还是生产了成品等订单呢?原料成本下降,单吨磷酸铁锂的净利率是提升了还是下降了?”

万润新能董秘是这样回复,“公司采取以销量定产量、以产量定采购的采购模式,根据需求总数量与供应商签订采购合同。”

笔者认为,首先基于这一经营模式,万润新能同时深度绑定了两大头部电池厂商——宁德时代和比亚迪,并跟随后两者的长期计划进行产能规划和扩张。

而熟悉行业发展规律的投资者或许会了解到,类似宁德时代和比亚迪这样规模的产业龙头,都会培养“二供”甚至“三供”来解决关键生产原材料的供应问题。据此可知,虽作为后进者但却受到两大头部“扶持”的万润新能,其未来发展的确定性和稳健性,或会比正极材料龙头的德方纳米、湖南裕能要高上不少,特别在行业供需格局变向和行业内卷加剧之时。眼下,一供二供之间的“一降一升”相对变化,也许会比行业向上时期来得更为显著。

其次,万润新能采取以销量定产量、以产量定采购的采购模式,根据需求总数量与供应商签订采购合同的模式,是为了尽可能的缩短原材料至产成品再到客户手上出货时间,能够更好的管理和控制库存成本,在上游锂矿价格剧烈波动的时候,能够及时调整策略,灵活降低损失。

笔者看到,万润新能在一季度,面对原料价格下降的情况,对库存计提了2.1亿资产损失,占据当期收入比例约6.8%,对比之下,德方纳米则计提了高达8.1亿资产损失,占其一季度收入比例约16.4%。仅在这一点上,两者利润率就几乎相差了10个百分点。除了出货定价模式之外,值得一提的是,为进一步增强议价能力,降低上游原材料价格波动,万润新能已在国内布局开拓上游磷矿资源,持续增强一体化能力,生产磷酸铁锂的重要原料之一磷酸铁已基本实现了自给自足,公司所掌握的氨法自制磷酸铁也具备了成本优势。这些正确而长久的稳定策略也可帮助公司增强其基本面韧性,提升应对行业和外部环境剧烈的波动以及抵御风险能力。

最后,对于如何在未来的产业竞争中继续脱颖而出?需要不断的提升公司盈利水平和增强抗风险能力。

万润新能董秘在回答投资者提问时也提出了其中一个较为务实的实现路径,即“公司将通过持续的研发、合理的工艺改进不断降低生产成本。”

笔者看到,万润新能在2023年一季度研发费用录得约1.4亿元,同比大幅增长169.2%,而德方纳米在一季度的研发费用则为1.3亿元,同比增长30.4%,虽然研发支出并不代表未来业绩的完全转化,但是在一季度上万润新能在研发支出上发力追赶,某种程度上实现了对德方纳米的“弯道超车”,应该说是一个令人关注的信号。

此外据研报数据,截至2022年底万润新能按照规划落地的产能已有24万吨,而2023年又是万润新能产能逐步释放的重要一年,比如湖北基地9.6万吨产能(15.6万吨已投产)承接去年三季度落地节奏而进入到产能释放阶段,还有5万吨上市募投项目产能在建中,而原计划在一季度前后的山东滨州一期24万吨产能建成投产预计也会在本年度按照节奏来进行释放,此外,据悉山东滨州一期24万吨产能投产后电费将低于公司目前产能用电的均价,有望以此进一步降低生产单位成本。若按照以上路径,截至23年Q1前后,公司的产能将达到48万吨的水平,按照全年谨慎的产能利用率(即60%)推算,出货量或达28.8万吨。

万润新能主要专注在磷酸铁锂正极材料,近两年已看到铁锂电池在动力领域迅速回升,其中装机占比已超过50%,随着宁德时代CTP技术即比亚迪刀片电池技术的突破,铁锂电池在能量密度上进一步缩少了与三元电池的差距,其本身又有低成本、高循环及安全性能好的优势,同时又受益于工业领域电气化渗透率提升,其上行趋势仍不减。

正如多家行业机构纷纷预测铁锂电池需求在23年将超过500 Gwh,因此(按照0.25万吨/Gwh单耗测算)对应的铁锂正极材料需求约超125万吨,据笔者上述预测,预示着万润新能在行业影响力和市场占有率将以“肉眼可见”速度在快速的提升。

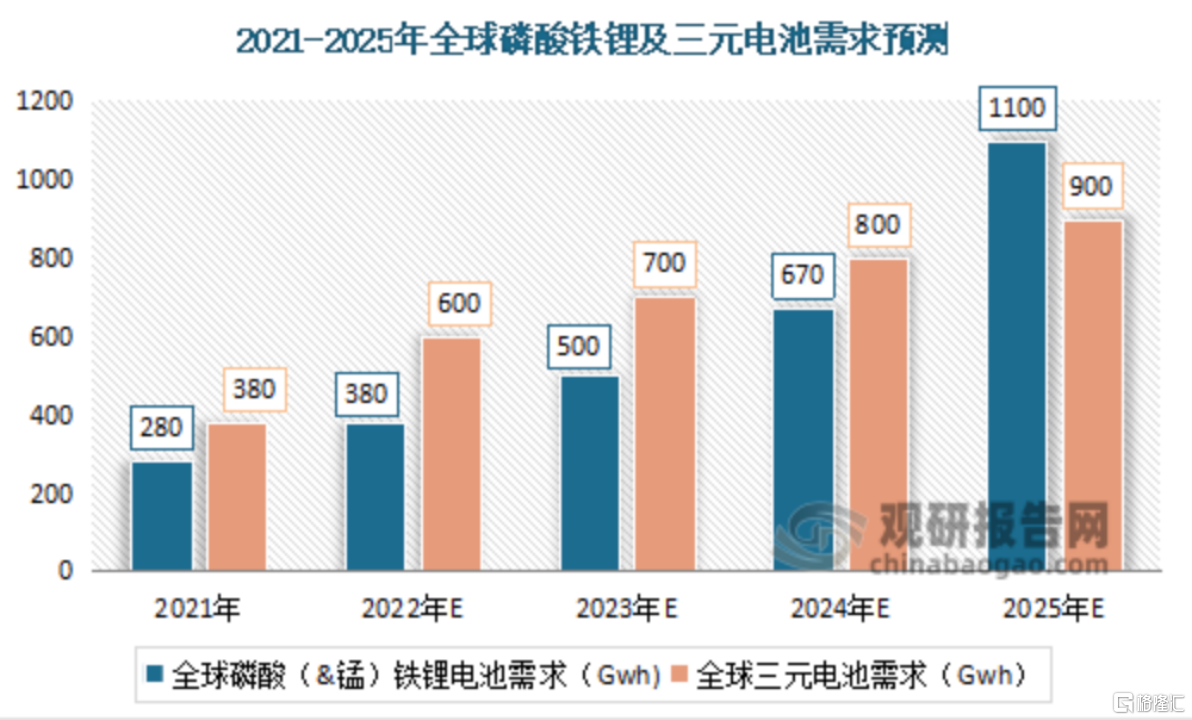

另有数据显示,预计2025年全球磷酸(&锰)铁锂电池需求将达到1100Gwh左右,超过当年三元电池预测需求的900Gwh左右。23-25年全球铁锂电池预测需求对应CAGR(年复合增长速度)达到了48.3%,远高于同期全球三元电池预测需求的CAGR的13.4%这一数字。所以,中长期来看,万润新能全力聚焦的细分领域潜力是要优于其他多元化布局的电池正极材料生产商。

数据来源:WoodMackenzie、观研天下报告