公司是我国民营高温合金核心供应商之一,形成两机、民品及国际市场全面布局,持续加快市场开拓及牌号导入,有望核心受益于下游需求增长及渗透率提升。

核心观点

1、公司营收快速提升,高温合金贡献主要增速。

1)营收端:2021-2023年公司营收保持快速增长态势,高温合金业务贡献主要增速。2021-2023年CAGR达到30%以上,主要系公司高温合金业务快速拓展所致;2024Q1,公司实现营收3.17亿,同比提升30.54%,高增速保持,其中高温合金产品实现营收2.06亿,同比提升43.75%。2)利润端:归母净利润于23年出现下滑,24Q1剔除股份支付费用影响后恢复高增速。公司归母净利润自2019-2022年快速提升,高温合金销售放量且毛利率有所保持。2023年度公司归母净利润出现下滑,降至0.55亿,主要系受原材料价格波动影响,计提存货跌价准备,股份支付、研发费用与导入验证费用比上年同期增加等因素影响。2024Q1,公司实现归母净利润0.28亿,同比提升7.15%,剔除股份支付费用影响,实现归母净利润0.39亿,同比提升49.19%,恢复高增速。

2、高温合金行业供不应求,市场空间保持增长。

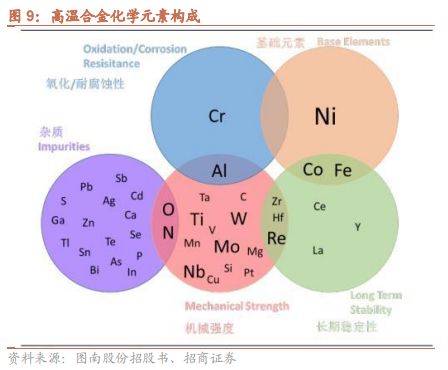

高温合金是航空航天等战略性产业的关键战略材料,不仅有优良的高温强度、良好的抗氧化和耐腐蚀性能,而且还有良好的综合性能,如蠕变性能、疲劳性能、断裂韧性、组织稳定性、工艺性能等。供不应求:高温合金供不应求情况凸显,供给缺口逐年扩大:根据观研产业研究院数据,2022年高温合金产量为4.2万吨,需求量则达到了7.0万吨,缺口扩大至2.8万吨,持续呈现增长态势。市场空间广阔:根据QYresearch数据,2023年全球高温合金市场销售额达到了696亿元,预计2030年将达到1080亿元,年复合增长率(CAGR)为6.4%(2024-2030)。根据前瞻产业研究院整理,预计到十四五期间我国高温合金市场规模将保持年化9.4%以上的增速,到2026年达到约342亿元左右。

3、高温合金核心供应商之一,两机、民品及国际市场全面布局。

公司自2015年开始布局高温合金业务,铸造高温合金母合金先行布局,变形高温合金打开更广阔空间。

市场开拓:两机、民品及国际市场全面布局,国际市场有望实现快速增长。1) 国内市场:①国内军用航空航天领域:已形成多牌号的铸造及变形高温合金的导入和考核,②民用航空:已进入长江系列发动机产品供应商选用目录;③国内燃机领域:公司批量供应多个燃机热端部件供应商。2) 国际市场:加快布局,全面发力导入全球知名的航空、燃机、油气行业客户,国际业务实现快速增长。其中,国际民航领域,公司已与多家国际知名发动机公司对公司开展了供应商准入与审核工作,为罗罗的全球锻件供应商批量供货,同时与赛峰、霍尼韦尔、柯林斯宇航等展开合作。

技术端:处于国内领先水平。公司铸造高温合金母合金及变形高温合金技术处于国内领先水平,能够采用国际成熟、国内先进的“真空感应+电渣重熔+真空自耗”三联熔炼工艺生产变形高温合金。

产能端:高产能为需求放量做足准备。根据公司《2023年年度报告》,公司具有高温耐蚀合金总产能8000吨,其中铸造高温合金及镍基耐蚀合金产能3000吨、变形高温合金产能5000吨。

竞争格局:行业技术水平要求高,壁垒相对较高,国内外竞争格局较为稳定。

4、股权激励推动公司提质增效,充分彰显增长信心。

公司于2023年8月发布股权激励草案,拟向53名激励对象首次授予550.00万股(占总股本2.23%)第二类限制性股票,授予价格均为每股12.08元。2023年9月,公司首次授予480.20万股(占总股本1.95%)。解锁条件方面,首次授予部分以2022年高温合金营收为基期,2023-2025年高温合金营收相比基期增速目标值分别为50%/100%/150%。股权激励计划的推出将有助于保持管理层和核心骨干员工长期持续的积极性,也彰显了公司对高温合金业务快速拓展的信心。

风险提示:市场开拓不及预期、原材料价格波动风险。

一、公司基本情况

1、公司发展沿革回顾

江苏隆达超合金股份有限公司成立于2004年,是一家专业从事合金材料研发、生产和销售的高新技术企业,业务由合金管材(铜基合金)向镍基耐蚀合金、高温合金逐步拓展。公司合金管材业务产品主要有铜镍合金管、高铁地线合金管等,主要用于船舶、石油化工、电力、轨道交通和制冷等领域。公司高温合金业务包括铸造高温合金和变形高温合金,下游领域应用广泛,包括航空航天、能源电力、油气石化、船舶、汽车等行业。

公司建有江苏省院士工作站、江苏省博士后创新实践基地和江苏省工程技术研究中心等,先后承担了国家科技支撑计划、工业强基工程、江苏省重大成果转化、江苏省战略性新兴产业发展专项等项目。借助承担和参与国家重大专项的机遇不断自主创新,形成了国内先进的技术体系。

2、公司财务分析

公司营收快速增长态势持续,利润端 23 年出现下滑。

营收端:2021-2023 年公司营收保持快速增长态势,高温合金业务快速拓展。2021-2023 年 CAGR 达到 30%以上,主要系公司高温合金业务快速拓展所致;2024Q1,公司实现营收 3.17 亿,同比提升 30.54%,高增速保持,其中高温合金产品实现营收 2.06 亿,同比提升 43.75%。

利润端:归母净利润于 23 年出现下滑,24Q1 剔除股份支付费用影响后恢复高增速。公司归母净利润自 2019-2022 年快速提升,高温合金销售放量且毛利率有所保持。2023 年度公司归母净利润出现下滑,降至 0.55 亿,主要系受原材料价格波动影响,计提存货跌价准备,股份支付、研发费用与导入验证费用比上年同期增加等因素影响。2024Q1,公司实现归母净利润0.28 亿,同比提升 7.15%,剔除股份支付费用影响,实现归母净利润 0.39亿,同比提升 49.19%,恢复高增速。

公司近期毛利率有所下降,三项费用率控制良好。

毛利率:自2022年开始,公司整体毛利率有所下滑,从产品品类上主要是高温耐蚀合金业务毛利率下降所致,主要原因系产品原材料价格波动,以及公司加大产能建设、固定成本有所增加。

费用率:公司三项费用率自2019年保持下降态势,由2019年的12.87%下降到2023年的4.61%,公司营收规模不断扩大,费用管理成效斐然。

净利率:2023年公司净利率出现较大波动,主要原材料价格波动影响毛利率,计提存货跌价准备直接影响净利率。24Q1,公司净利率向上恢复。

3、公司主营业务及产品

公司主营业务由合金管材、高温耐蚀合金等构成。公司合金管材业务产品主要有铜镍合金管、高铁地线合金管、高效管、黄铜管、紫铜管,主要用于船舶、石油化工、电力、轨道交通和制冷等领域。公司高温合金业务包括铸造高温合金和变形高温合金,下游领域应用广泛,包括航空航天、能源电力、油气石化、船舶、汽车等行业,铸造高温合金专注“两机领域”(特指应用在上述相关行业中的航空发动机和燃气轮机设备),包括民用和军用。

公司战略重心转向高温合金业务,高速增长推动业绩提升。

高温合金业务:公司自 2015 年涉足高温合金领域,并将“两机”高品质高温合金作为公司战略重心,持续加大高温合金领域的固定资产投资、研发和市场开发投入,近年高温合金业务持续高速增长,CAGR达到50%以上。

合金管材业务:公司采取收缩优化布局策略,主动收缩其中附加值较低的紫铜管业务,该业务重心转向附加值较高的铜镍合金管和高铁地线合金管。近年营收贡献相对稳定,存在小幅波动,平均保持在3亿左右。

二、高温合金核心供应商之一,两机、民品及国际市场全面布局

1、高温合金行业供不应求,市场空间保持增长

(1)高温合金行业简述

高温合金——航空航天等战略性产业的关键战略材料。高温合金是以铁、镍、钴为基体元素,能在 600℃以上的高温环境下抗氧化或耐腐蚀,并能在一定应力作用下长期工作的一类金属材料。高温合金不仅有优良的高温强度、良好的抗氧化和耐腐蚀性能,而且还有良好的综合性能,如蠕变性能、疲劳性能、断裂韧性、组织稳定性、工艺性能等。基于上述性能特点,且高温合金的合金化程度较高,又被称为“超合金”,是广泛应用于航空、航天、石油、化工、舰船的一种重要材料,是国防建设、航天航空、能源、船舶等战略性产业的关键战略材料。

分类:按制备工艺,高温合金可分为铸造高温合金、变形高温合金和粉末高温合金。铸造高温合金强化相数量较多,不易变形加工,因此重熔高温合金母合金,在铸造型腔内浇注为铸件,通常用于制造航空航天发动机和燃气轮机等先进动力装备的关键热端部件,其需求量约20%;按结晶方式可细分为等轴、定向以及单晶铸造高温合金。变形高温合金的热加工塑性较好,可以在锻轧机械的外力作用下塑性变形为特定形状和尺寸的锻件和型材,在固溶、时效状态下的高温强度优异,其需求量约占高温合金的70%。其余10%需求量为粉末高温合金。

高温合金核心应用于航空航天领域,军民用范围广泛。长期以来,高温合金核心应用在航空航天领域,近几年已逐步延伸至许多民用领域。

军用领域:目前镍基高温合金是现代航空发动机、航天器和火箭发动机以及舰船和工业燃气轮机的关键热端部件材料(如涡轮叶片、导向器叶片、涡轮盘、燃烧室等),也是核反应堆、化工设备、煤转化技术等方面需要的重要高温结构材料。

民用领域:高温合金的应用涉足石油化工、电力、核工程等多个工业行业,如工业用燃气轮机、蒸汽轮机、车用涡轮增压器、石油化工能源转换装置等,近年来耐高温耐腐蚀合金在石油化工、玻璃和玻纤以及机械制造等行业的应用呈现明显突破,高温合金的使用正在逐步替代传统的不锈钢,行业发展前景广阔。

(2)高温合金供不应求情况凸显,市场空间保持快速增长

高温合金供不应求情况凸显,供给缺口逐年扩大。根据观研产业研究院数据,2022年高温合金产量为4.2万吨,需求量则达到了7.0万吨,缺口扩大至2.8万吨,持续呈现增长态势。

高温合金市场空间广阔。根据QYresearch数据,2023年全球高温合金市场销售额达到了696亿元,预计2030年将达到1080亿元,年复合增长率(CAGR)为6.4%(2024-2030)。根据前瞻产业研究院整理,预计到十四五期间我国高温合金市场规模将保持年化9.4%以上的增速,到2026年达到约342亿元左右。

2、高温合金核心供应商之一,两机、民品及国际市场全面布局

2015年开始布局,铸造高温合金母合金先行,变形高温合金打开更广阔空间。

铸造高温合金母合金:2015年投资建设了铸造高温合金母合金生产线,2016年底完成安装和调试,2017年投产。其中,核心生产和检测设备主要有从美国康萨克定制的真空感应熔炼炉和德国赛默飞的辉光放电质谱仪等。

变形高温合金:2018年,公司投资建设了变形高温合金生产线(2019年被立项为江苏省战略性新兴产业发展专项),2020年末试产。生产工艺:部分采用“真空感应+电渣重熔/真空自耗”两联熔炼工艺生产,部分采用国际成熟、国内先进的“真空感应+电渣重熔+真空自耗”三联熔炼工艺生产。其中,核心生产设备主要有从美国康萨克定制的8T真空感应熔炼炉、8T真空自耗熔炼炉、8T保护气氛电渣重熔炉等冶炼设备,从德国辛北尔康普定制的高频高速智能控制45MN/50MN快锻机,从以色列EEM电炉有限公司和德国施拉格工业炉有限公司引进了符合AMS2750E要求的高精度加热炉和热处理炉,从GE公司引进了大规格棒材水浸分区探伤设备。

产能端:高温耐蚀合金总产能8000吨,高产能为需求放量做足准备。根据公司《2023年年度报告》,公司具有高温耐蚀合金总产能8000吨,其中铸造高温合金及镍基耐蚀合金产能3000吨、变形高温合金产能5000吨。公司2022年9月启动募投项目,经过2023年从上到下各部门的配合努力,一期厂房全部竣工,部分主要设备正在安装、调试;二期厂房主体结构正在建设。

技术端:处于国内领先水平。公司牵头承担了2项与高温合金相关的国家重大科技专项项目,项目类型分别为“航空发动机及燃气轮机重大专项基础研究项目”和“大型飞机材料研制与应用研究项目”;公司牵头承担了1项与高温合金相关的国家重大项目,项目类型为“工业强基工程”;公司牵头承担了重大技术攻关、重大成果转化和战略性新兴产业发展专项等多项省级重大项目。

铸造高温合金:公司单晶铸造高温合金、等轴晶铸造高温合金已批量用于“两机”热端部件的制造和研发,部分牌号已用于热端部件(燃烧室、涡轮部件)中要求最高、代表材料先进技术水平的转动件。公司可提供单晶高温合金和热端部件暨转动件用高温材料显示公司在铸造高温合金行业处国内领先水平。

变形高温合金:公司主要采用的三联工艺路线为国际公认的生产航空转动件用大规格变形高温合金棒材的路线,显示公司在变形高温合金行业处国内领先水平。

市场开拓:形成以大客户为主战场,两机、民品及国际市场全面布局的新格局,国际市场实现快速增长。

1)国内市场:两机市场不断导入。根据公司《2023年年度报告》,①国内军用航空航天领域:公司已形成多牌号的铸造及变形高温合金的导入和考核,②民用航空:已进入长江系列发动机产品供应商选用目录;③国内燃机领域:公司批量供应多个燃机热端部件供应商,呈现快速发展趋势。

2)国际市场:加快布局,全面发力导入全球知名的航空、燃机、油气行业客户,国际业务实现快速增长。

国际民用航空领域:多家国际知名发动机公司对公司开展了供应商准入与审核工作,为罗罗的全球锻件供应商批量供货,同时与赛峰、霍尼韦尔、柯林斯宇航等展开合作,扩大国际市场份额。

罗罗公司:2023年批量为罗罗发动机公司的全球锻件供应商提供IN718、C263等牌号产品,并启动了按企标供货的IN909、Wasploy等核心零部件用产品的试制工作。

赛峰公司:2023年供货MM509铸造母合金,开展了产品认证,为后续更多产品的开发打开局面。

柯林斯宇航:与柯林斯宇航发动机公司签订了长期供货协议,为未来几年国际发动机业务提升奠定了基础和保障。

霍尼韦尔:与霍尼韦尔发动机公司开展了2个铸造母合金产品和3个变形合金产品的导入认证工作,通过后可具备向其全球供应商供货的资格。

国际燃气轮机领域:

为西门子、贝克休斯等批量供货,用于涡轮盘等部件的生产。

向国内某锻件厂批量交付IN718等产品,用于涡轮盘等部件的生产,最终应用于国际重型燃气轮机,成为国内首家进行燃机高温合金转动件认证的公司。

与国内某锻件厂联合开发GH706高难度大锭型棒材,用于韩国斗山燃气轮机的涡轮盘生产,未来市场前景广阔。

国际油气领域:

公司通过卡麦龙及API产品的认证工作,已进入卡麦龙的全球供应商名录,并开始向全球机加工供应商供货

与全球三大油服公司:斯伦贝谢、贝克休斯、哈里伯顿在钻井和完井领域使用的IN718材料开启首件验证和供应商准入工作,为后续业务的持续发展提供强有力的支持。

竞争格局:行业技术水平要求高,壁垒相对较高,国内外竞争格局较为稳定。

国际:高温合金产业呈现明显的寡头垄断结构,全球从事高温合金材料的制造商不到50家,包括 Precision Castparts Corporation(“PCC”)、Carpenter Technology Corporation(“卡朋特”)、ATI、Haynes International, INC(“哈氏合金”)等公司,主要分布在美、英、德、法、俄、日等国。

国内:我国高温合金及高性能合金材料研制和生产主要为特钢企业、科研院所及其下属企业。由于进入门槛较高,我国生产高温合金及高性能合金的企业数量有限,从目前来看,高温合金及高性能合金企业主要分为三类,包括特钢企业、科研院所及其下属企业以及民企。特钢企业以抚顺特钢为代表,其特点是产能大、产品种类较多。科研院所及下属企业主要有北京航空材料研究院(621 所)、中国科学院金属所、西部超导和钢研高纳,其特点为技术实力出众,产品覆盖范围广。民企包括图南股份、隆达股份、四川六合等,民企体制灵活,企业分别都有各自的特点及优势领域。

三、合金管材业务保持稳定发展

1、合金管材行业简述

铜是重要金属资源,在国民经济和国防建设中有着广泛用途,也是高技术发展的基本支撑材料。铜加工是指将铜及其合金进行各种加工处理,以满足不同行业对铜制品的需求。铜加工产品具备优良的导电性、导热性、耐腐蚀性、可再生性等特点,目前已广泛应用于电力、家用电器、汽车、建筑、电子仪器仪表、国防、交通运输、海洋工程等领域。按现有统计方式,以形状划分,在中国有色金属工业协会(CNIA)统计口径下,国内铜加工材产品主要包括板材、带材、排材、管材、棒材、箔材、线材等七大类。

根据CNIA的数据,2023年我国全年实现铜加工材综合产量2,085万吨,同比增长3.0%,高于2022年1.8%的同比增速,总体呈现稳中有增的高质量发展趋势。其中铜管材224万吨,同比增长5.7%;铜棒材201万吨,同比增长1.5%;铜箔材89万吨,同比增长11.3%。

铜管材的下游应用:主要为制冷行业、海洋工程、船舶、石油化工、轨道交通等

制冷行业:我国铜管约有75%应用于制冷行业。铜管产品铜管由于其柔韧性、导热性以及耐腐蚀性优异等特点,被广泛应用于空调与冰箱、冰柜等设备的蒸发器、冷凝器、连接管、配管、管件等领域,其中空调是主要下游。

海洋工程和船舶行业:据产业信息网测算,在一般军用和商用船上,铜及铜合金的用量可占到舰船自重的2%-3%。在海洋工程中,由于铜合金冷凝管具有导电性、导热性以及耐腐蚀等优良性能,应用前景广阔。舰船冷凝器是保证舰船动力装置正常运转所不可缺少的重要组成部件。对于海水淡化设备和大面积浸泡于海水受海水腐蚀的船舶领域,大量使用BFe10-1-1和BFe30-1-1牌号的白铜管作为冷凝管。

石油化工行业:铜换热管是换热压力容器(又称热交换器)的组成部分,后者广泛应用于石油化工行业。石油消费量的稳步增长将促进石油化工设备制造业的长期发展,从而带动石油化工行业对铜换热管的需求。

轨道交通行业:贯通地线是一种铁路信号设备,通常在铁路信号系统轨道电路区段与电缆同沟敷设,由绞合铜导体和外护套构成。其中,外护套的核心指标主要是机械物理性能(体积电阻率、抗拉强度、断裂伸长率)、环保性能(有害物质含量)和耐腐蚀性能等。根据中国国家铁路集团有限公司发布的《新时代交通强国铁路先行规划纲要》,2035年我国高铁里程预计达到7万公里,是2019年末的2倍。这意味着,我国在较长一段时间内对信号控制用高铁贯通地线有较大规模的需求。

2、公司合金管材业务保持稳定发展

随着公司战略转型,公司合金管材业务向高性能产品发展,预计保持稳定发展。对于合金管材业务,公司主动收缩低附加值紫铜管业务规模,铜镍合金管(按成分属于白铜管)和高铁地线合金管(按成分属于黄铜管)附加值较高,预计保持稳定发展。通过研发新技术、开发新产品、优化生产工艺实现了向高性能高附加值产品的迭代:

公司承担了2017年度国家工业强基工程“高强耐磨耐蚀特种铜合金材料”项目,自主研发了大型舰船用高强耐蚀铜合金无缝管制造技术,并应用于铜镍合金管的生产制造。该核心技术产品的下游领域主要为船舶、石油化工、能源电力等。

公司自主研发了高铁贯通地线用铜合金无缝盘管制造技术,并应用于高铁地线合金管(即“高铁贯通地线铜合金无缝盘管”)的生产制造。因无焊缝而避免了焊缝裂纹引起的安全隐患,符合2018年实施的铁道行业标准,得到了下游用户的认可,市场份额第一

公司自主研发了化工装备降膜用纯镍管制造技术和镍基耐蚀合金管材的生产工艺,并应用于镍基耐蚀合金的生产制造。该核心技术产品的下游应用领域主要是船舶、电力、石油化工等。

四、股权激励推动公司提质增效

公司于2023年8月发布《江苏隆达超合金股份有限公司2023 年限制性股票激励计划(草案)》,拟向53名激励对象首次授予550.00万股(占总股本2.23%)第二类限制性股票,授予价格均为每股12.08元。2023年9月,公司发布《关于向激励对象首次授予限制性股票的公告》,首次授予480.20万股(占总股本1.95%)。该激励计划有效期自限制性股票首次授予之日起至激励对象获授的限制性股票全部归属或作废失效之日止,最长不超过60个月。

归属条件:1)首次授予部分:本激励计划首次授予部分考核年度为 2023-2025 年三个会计年度,每个会计年度考核一次。根据每个考核年度业绩完成度的达成情况,确定公司层面归属比例(X);2)预留授予部分:本激励计划预留部分限制性股票未在 2023 年三季度报告披露前授出,业绩考核目标主要在2024及2025两个年度。

根据公司每年实际业绩完成情况,公司层面归属比例安排如下:

费用端影响:本激励计划的股份支付费用将在本激励计划的实施过程中按归属安排的比例摊销。由本激励计划产生的激励成本将在经常性损益中列支。其中首次授予的第二类限制性股票预计摊销的总费用将达到6045.72万元。考虑激励计划对公司发展产生的正向作用,由此激发管理团队的积极性,提高经营效率,降低委托代理成本,激励计划带来的公司业绩提升将高于因其带来的费用增加。

五、风险提示

1、市场开拓不及预期风险。

2、上游原材料供求关系变动、价格波动,影响公司盈利能力。

3、行业估值波动。军工行业整体估值于A股二级市场中偏高。