去年8月,砺算科技拿到3.28亿融资的时候,我仔细看了一遍它的财务数据——账上负债1.8亿,资产只有3400万,资不抵债。

当时我就在想:东芯股份投2个亿进去,是真看好这个项目,还是有别的算盘?

一年后,答案揭晓了。

砺算再获5亿融资,投前估值从2亿涨到35亿——一年涨了17.5倍。东芯不但没跑,还追投了2.1亿。

更魔幻的是,砺算依然零营收,继续亏损,产品刚点亮还没量产。

过去我的工作里,见过各种融资故事,但砺算这家公司还是让我多看了两眼。同样做国产GPU,摩尔线程估值4400亿,砺算只有35亿。

但如果你仔细拆它的融资结构和资本设计,会发现一个更残酷的真相:国产GPU公司真正比拼的,不是技术,而是谁能活到最后。

今天我们就来拆一拆,砺算这笔账是怎么算的。

一、先看商业模式:卖的不是芯片,是“时间窗口”砺算到底在卖什么?表面上看,砺算做的是图形渲染GPU(7G100系列)。但我把它的融资逻辑从头到尾看了一遍之后发现,它真正卖的,其实是“国产替代最后一张船票”的确定性。什么意思?现在这个市场,有三个关键变量。第一,政策窗口正在打开。

信创和自主可控已经上升为国策,国资和大企业必须配置国产GPU。注意,不是“可以买”,而是“必须买”。这是刚需,不是选择题。第二,竞争真空依然存在。

英伟达被禁,AMD也受限,国内真正能提供完整方案的,只剩摩尔线程、壁仞、砺算等极少数几家。市场不是太挤,而是太空。

第三,技术证明期已经过去。

砺算7G100已经点亮,性能对标RTX 4060,至少证明了一件事:“技术可行”这个最大的不确定性,已经被拿掉了。你看,砺算并不需要做到最好,它只需要在这个窗口期内证明这几件事:

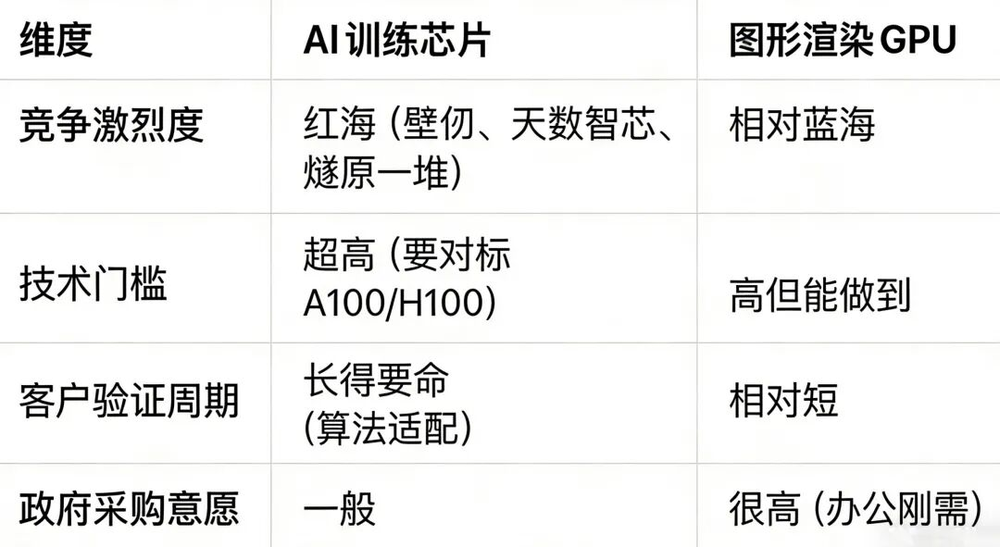

?我有完整的自研架构(不是买IP拼凑的)?我的产品能用(不是PPT造芯)?我背后有产业资本和国资背书(能拿到订单)问题在于,这个窗口期只有2到3年。一旦国际制裁放松,或者其他厂商产品更成熟,或者市场进入价格战阶段,砺算现在这套估值逻辑,很可能就会失效。所以你现在明白了吗?砺算的商业模式,本质上是——抢时间,而不是抢市场份额。为什么选图形GPU,而不是AI芯片?

这是一个非常聪明、也非常现实的选择。我做了一个对比:

砺算CEO说,图形渲染GPU的市场规模大约2000亿,覆盖游戏、设计、数字孪生、智能座舱等多个场景。但在我看来,关键并不在市场规模,而在于图形GPU更容易拿到“第一笔订单”。政府和国企真正需要什么?他们需要的是:

?办公电脑里的独立显卡(替代英伟达MX系列)?数字孪生项目里的渲染能力?国产工业软件配套的硬件方案这些场景,对性能要求并不极致,但对“能用+国产”的要求是刚性的。够用就行,合规才是第一位。所以我的判断是,砺算的第一批订单,大概率不会来自游戏玩家或专业设计师,而是来自政府采购和国企项目。你再看看它发布会现场坐的都是谁?国有资本、地方政府产业基金,不是游戏厂商,也不是设计公司。

这其实已经把答案写得很清楚了。

二、融资模式:这不是融钱,这是”续命”

先看时间线:

?2021年成立,天使轮数亿(达泰资本、将门创投);

?2022年Pre-A轮数亿;

?2024年8月:3.28亿,投前估值2亿(东芯股份领投2亿);

?2025年8月:5亿,投前估值35亿(东芯又投了2.1亿);

累计融了约8.3亿,累计亏了5.1亿,还在继续烧。

东芯股份到底在想什么?

这是我最想不通的地方。

我们先看2024年8月第一轮投资时,砺算的财务状况:

资产总额3400万,

负债总额1.8亿,

所有者权益:-1.48亿

翻译成人话就是:欠了18块钱,身上只有3块4。

但即便如此,东芯还是投了2亿,拿了37.88%股权,成了第一大股东。

结果呢?

一年后东芯自己亏惨了。

2024年归母净利润负1.67亿,今年一季度又确认投资亏损1478万,股价从投资时的20块跌到现在12块左右。

明明在亏钱,为什么还要追投2.1亿?

我想了很久,结论只有六个字:不是赌,是被绑。

这里面,我认为有三个原因:

一是,产业协同。

砺算做的图形芯片需要DRAM,东芯做的就是利基型DRAM。如果砺算起来了,东芯能拿配套订单。这不是财务投资,这是产业链卡位。

二是,沉没成本。

已经投了2亿了,如果不继续投,砺算倒了,2亿就打水漂。继续投,至少还有翻盘希望。这就是典型的”骑虎难下”。

三是,政策红利套利。

东芯是上市公司,投国产GPU是”政治正确”。短期亏点钱没关系,但可能换来政府补贴和政策支持,得到资本市场的”科技创新”溢价,以及产业链的话语权。

所以这不是VC的玩法,这是”战略性亏损”。

东芯赌的不是砺算能赚多少钱,而是赌砺算不会死,他赌国产GPU赛道会出上市公司,赌自己能在产业链占住位置。

那估值从2亿到35亿,凭什么?

关键只有一句话:估值不看业绩,看的是”进度条”。

?2亿估值时:产品没流片,快破产了,技术风险巨大;

?35亿估值时:芯片点亮了,7G100发布了,对标RTX 4060,技术风险大幅降低。

投资人买的不是现在的收入,他们买的是:

1、技术风险解除了——证明做得出来2、市场窗口期还在——2到3年有政策红利3、退出预期明确了——IPO或被并购

类比一下就是:

?2亿估值=技术验证阶段(九死一生)?35亿估值=产品落地阶段(能活下来)?下一轮?可能200亿+=量产有订单阶段(有收入了)

但这里有个致命问题,2026年如果产品卖不动呢?

那可能出现的情况是,估值会迅速回调,甚至可能跌回10亿以下。你要知道,35亿这个数字,已经把“成为国产GPU前三”的预期都算进去了。

资本的结构,不是分股权,是绑”生死同盟”。

来看一下现在的股权结构(2025年8月融资后):

?东芯股份35.87%(最大股东)?南京砺算(创始团队)37.88%?其他投资方约26%

这个结构,有三个精妙的地方:

第一,东芯不绝对控股。东芯持股35.87%,不用并表,亏损不会全额体现在财报上。这样既能参与赛道,又能控制风险,这很高明。

第二,创始团队保住话语权。37.88%加上一致行动协议,CEO宣以方还是实际控制人。这保证了团队积极性和决策效率。

第三,引入国资和产业资本。砺算高管透露,新一轮融资主要来自大型国央企商业化基金和地方产业基金。这意味着什么?订单和政策支持。

你看,这个结构让大家都有好处,创始团队保住了控制权,可以继续干活,东芯股份拿到产业协同,风险也可控,国资产业基金完成政策任务,还保留退出机会。

所以,这已经不是简单的股权分配,这是利益绑定的”生死同盟”。

为什么不直接收购?

你可能会问:东芯既然持续输血,为什么不直接收购砺算?

答案很简单,收购就得并表,亏损直接砸财报上,股价得崩。

现在这种”参股不控股”的好处是,东芯可以讲”我在布局GPU赛道”的故事,亏损只按比例确认,不用全额并表。

如果砺算成了,东芯股价起飞;如果砺算垮了,亏损有限。

这是”进可攻、退可守”的资本结构设计。

我见过很多这种玩法,上市公司参股而不控股,本质上是在用资本市场的钱下注,而不是用自己的真金白银all in。

三、这笔账怎么算?

看完这家公司,我有三个判断:

判断一:35亿估值是”时间窗口+政策红利”的溢价。

如果用DCF估值(现金流折现),砺算现在一分不值——零营收、持续亏损、产品没量产。

但资本市场仍然给35亿,它堵的不是基本面,赌的是它能在2到3年内拿到政府和国企订单,堵国产GPU赛道会出一两家上市公司,堵它会被巨头(华为、中兴、紫光)收购。

说白了,这个估值已经把“成为国产GPU前三”的预期都price in了。

一旦出现任何一种情况,比如产品卖不动、竞争对手更快量产、政策红利消失,估值都会快速回调,跌回10亿以下。

判断二:砺算真正的对手不是英伟达,是时间。

国产GPU现在比的不是”谁性能最强”,而是”谁能熬到有订单那天”。

砺算累计烧了5.1亿,现在又拿到5亿,按每年亏2亿算(参考历史),还能撑2.5年。

2027年如果还没规模化订单,砺算会再次面临破产。而且别忘了,摩尔线程、壁仞也在拼命推产品。

这个窗口期很残酷,先拿到订单的通吃,后来者连汤都喝不到。

判断三:东芯这笔投资,大概率不会大赚,但也不会血本无归。

我认为最可能的结局是,砺算拿到一些政府和国企订单,勉强活下来,估值在30到50亿横盘,最终被某个产业资本(华为、中兴、紫光)低价收购,东芯退出,小赚或小亏,但拿到了产业链地位。

不太可能的结局大概是两种:一种是,砺算直接IPO,估值冲到500亿以上,这个我基本不信,市场容量和竞争格局都撑不住。

另一种是,砺算直接倒掉,东芯血本无归。这个可能性也不大,有国资和产业资本在,不会轻易让它死。

创业者和投资人能从这家公司学到什么?

把砺算拆到这里,其实已经不只是某一家公司的问题了。它更像是一面镜子,把当下国产替代赛道里,创业者和投资人各自面临的现实处境照得很清楚。如果你站在不同的位置,看到的重点,也会完全不一样。

如果你是创业者:

先说结论,这家公司最值得学的,并不是“估值涨得有多快”,而是它踩中了什么样的时间点,又是怎么活下来的。

第一,时机比什么都重要。

砺算如果2018年成立(GPU热潮前),或2028年成立(窗口期后),都拿不到这估值。

很多时候,时机>团队>产品;

选对赛道和时间点,比什么都关键。

第二,资本结构比融资额更重要。

砺算没有all in一家巨头,而是引入产业资本(东芯)拿资源,引入国资拿政策和订单,并保留创始团队控制权。

这种结构,让它濒临破产时还能拿到钱,零营收时还能估值35亿。

第三,“卡脖子”领域的窗口期只有2到3年。

政策红利不会永远在,你必须在短期内证明技术可行(流片成功),拿到第一批订单,最好是政府或国企的,做大规模或被收购,为自己找退出路径,否则就会被后来者取代,或者下一轮融资被迫贱卖。

如果你是投资人:

站在投资人的位置,这家公司其实提醒的不是“要不要投”,而是你到底在为什么样的预期买单。

第一,这个估值已经price in了太高预期。

如果你相信砺算能成为”中国英伟达”,那35亿很便宜,但如果你觉得它只是”能用的国产GPU之一”,那35亿就很贵了。

第二,后续还得继续融资。

东芯公告里专门提醒了,砺算如果拿不到后续资金,会面临研发资金短缺、项目停滞的风险。

翻译成人话是,这项目还得继续烧钱,每一轮都稀释老股东。

第三,市场需求可能不及预期。

砺算未来营收主要靠7G100这一款产品,如果市场接受度不高,或客户导入失败,整个故事就崩了。因为政府采购虽然是刚需,但采购量和价格可能远低于预期。游戏玩家、设计师这类消费市场对性能要求很高,砺算能不能干过英伟达老型号都不好说。

写在最后

砺算的故事,是中国科技产业”国产替代”浪潮下的一个缩影。

有人看到机会:政策红利、市场空白、估值飙升;也有人看到风险:零营收、持续亏损、窗口期有限。

但不管怎么说,这是场”不得不打”的仗——中国如果不做自己的GPU,就永远被卡脖子。

但砺算能不能成功,还是看三件事:产品能不能按时量产、客户愿不愿意买单、资本能不能继续输血。

接下来12个月,是砺算的生死局。

我会持续跟踪这家公司,到时候咱们再聊,看看这笔账最后怎么算。