外资巨头被本土经销商公开“逼宫”第一案。集采的刀砍下来,经销商才发现自己不是伙伴,是库存缓冲垫。

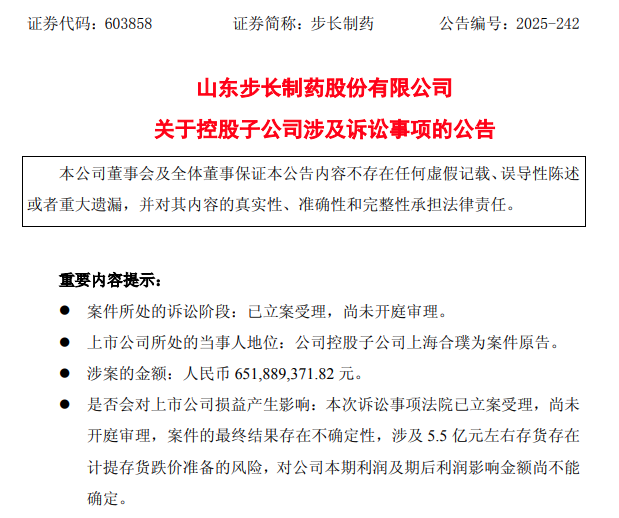

2025年最后一天,步长制药用一纸公告把与捷迈邦美的矛盾直接袒露出来:控股子公司上海合璞正式起诉外资骨科巨头捷迈(上海)医疗国际贸易有限公司,索赔6.52亿元——其中5.5亿元是压在仓库里卖不动的骨科耗材。消息一出,资本圈先炸锅:步长当日放量跌停,捷迈母公司Zimmer Biomet盘前跳水7%。

这批“烫手山芋”有多烫?按公告口径,5.5亿元库存若2026年仍无法解套,步长全年利润可能被一把抹平。

纠纷核心简单到离谱:经销协议2024年底到期,捷迈没续签,也没按“行规”回购或协助转渠道,步长只能把货囤到爆仓。业内人士一句话点破:“集采砍完价,高值耗材毛利率从40%直接砍到个位数,这是这个雷会爆的直接导火索。”

国家组织骨科脊柱类耗材集采等宏观政策的落地,已导致相关产品价格大幅下降,上海合璞这批库存产品的实际市场价值本就严重缩水。加之骨科耗材属于效期明确的医疗产品,若长期无法销售或转移,随着效期临近甚至过期,其可变现净值将进一步折损。

于是,步长把桌子掀了:要求捷迈6.52亿元现金回购。外资巨头第一次被本土经销商公开“逼宫”,信号再明确不过——依靠单纯的渠道优势从制药往医疗器械领域进行跨界经营,是一个挑战巨大、基因错位的选择。

简单来说:一台骨科手术的成功,依赖的是一整套“系统”,不仅需要符合特定手术的植入物(耗材本身),更高度依赖配套的手术工具、长期跟台的技术支持以及针对外科医生的持续培训。这意味着,企业销售的不再是一个产品,而是一项以技术服务为支撑的临床解决方案。

01

天价纠纷的背后

这场天价纠纷的根源,是一份过期未续的经销协议!

双方合作期间,步长制药子公司上海合璞作为授权经销商,负责销售捷迈上海公司的骨科耗材产品。协议到期后,没有续签,按医药行业的通常做法,原供应商应协助经销商将剩余库存转移给新的授权方,完成平稳交接。

可现实却是,截至目前,上海合璞手中仍积压着高达5.5亿元的库存,捷迈上海也没有任何明确有效的转移方案,巨额资产沦为“烫手山芋”!

这也直接引出经销协议终止后库存处理的责任归属问题,如何在品牌方与经销商之间平衡权益。

上海合璞医疗无奈以合同纠纷为由将捷迈上海公司告上法庭,上海市第一中级人民法院于2025年11月5日立案受理,企查查信息显示12月16日已开庭。

上海合璞诉讼请求直截了当:

一、要求捷迈上海全额回购5.56亿元剩余库存,退还320.78万元预付款;

二、赔付利息损失9172.53万元,以及库存产生的资金成本损失;

三、承担案件诉讼费、保全费、律师费等所有相关费用!

截至目前,捷迈上海尚未对诉讼事宜公开回应,其后续应对将直接影响案件走向。

这场6.52 亿元的诉讼,本质上是医疗高值耗材领域渠道合作模式矛盾的集中爆发。在骨科耗材等高端医疗领域,经销商需要承担高额的库存成本与渠道建设投入,而品牌方掌握着渠道主导权,双方的权利义务界定往往依赖行业惯例而非明确的合同条款,这为合作终止后的纠纷埋下隐患。

此次也反映出捷迈邦美在华经销体系管理的漏洞,公司希望追求渠道的极致效率和成本控制,但却未能及时处理上海合璞的库存,这在未来将影响其在华经销商生态的稳定性。

对于步长制药而言,更像是一场警醒。

在传统中药主业增长乏力之际,步长制药通过上海合璞大力拓展骨科耗材等产品的代理经销业务,搭建“第二增长曲线”。然而,此次突如其来的诉讼,打碎了一切幻想。

步长制药试图用传统的、依靠资金囤货和多层分销的“大型经销商”模式,去运作集采之下的骨科赛道,从本质上就已错位。数据证明一切:毛利率来看,从2020年的16.57%一路下降至2024年的6.67%,微薄的毛利率,很可能已无法覆盖相应的资金、仓储及运营管理成本。

本次诉讼公告中提及的“协议期满未续签”,也从侧面印证了,这一代理业务或已因利润稀薄、风险高企而难以维系。这批囤积的骨科耗材库存,已经化为反噬利润的沉重包袱。

不过,最令人心惊的是,这5.5亿元争议库存仅仅是步长制药庞大存货问题的冰山一角。

截至2025年三季度末,公司账面存货已膨胀至45.17亿元。这意味着,涉诉的5.5亿元库存仅占其存货总额的12%。水面之下,还隐藏着近40亿元的库存等待消化。

02

中成药巨头的“困境”

步长制药成立于1993年,自主研发的脑心通是公司首款独家专利药品,由此奠定了中成药的市场地位。2016年11月,步长制药成功在A股上市,主要产品涉及心脑血管疾病、妇科用药等领域。

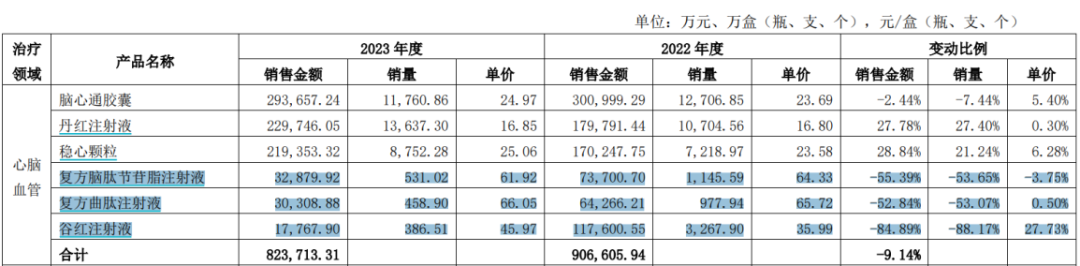

但是自2020年起,谷红注射液、复方曲肽注射液和复方脑肽节苷脂注射液等核心产品陆续被调出各省级医保目录,并在部分省份被纳入“重点监控合理用药目录”,导致销量大幅下滑。

这三款产品2023年的销售金额较2022年的下降幅度在50%-85%之间。

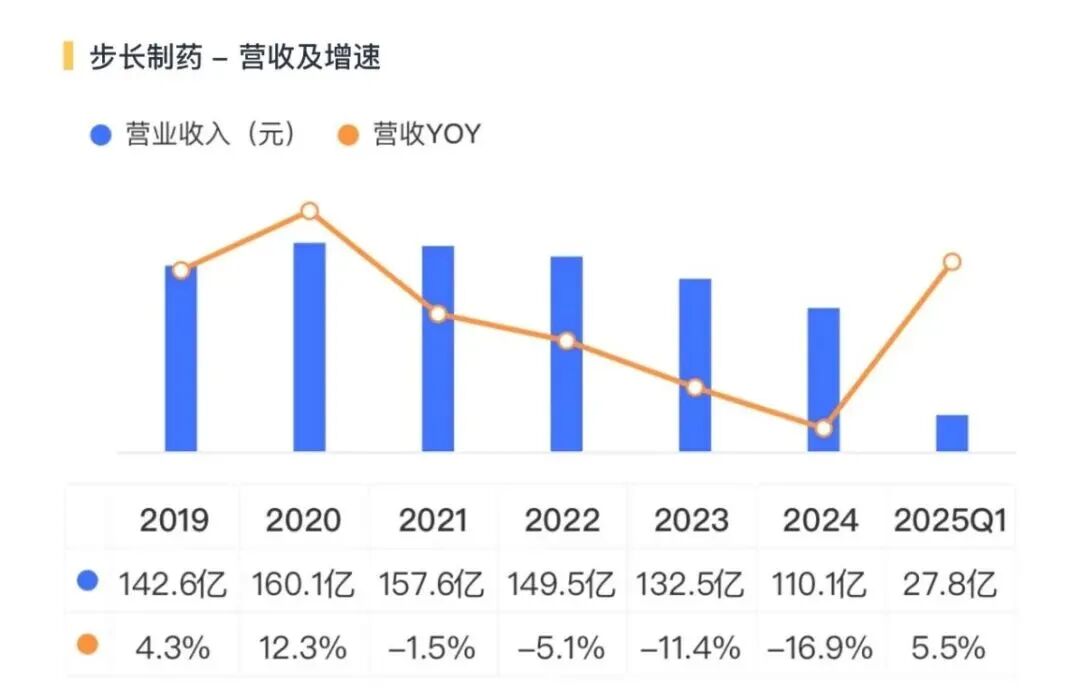

这直接带来公司营收的下滑,自2021年-2024年已经连续下滑四年,依次为-1.5%、-5.1%、-11.4%、-16.9%。净利润2021年-2024年,分别为、11.62亿元、-15.30亿元、3.19亿元、-5.54亿元。

来源:市值风云

归根结底,步长制药业绩增长乏力,与其“重营销、轻研发”的经营模式密不可分。

据统计,2017年至2024年,步长制药销售费用累计达592.53亿元,研发费用达35.57亿元,前者是后者的近17倍。

2025年前三季度,步长制药销售费用33.41亿元,同比增长2.14%,占营业收入的比例已逼近40%。研发费用达1.54亿元(同比-14.4%),前者是后者的近22倍。

除医保政策外,医疗反腐对步长制药的冲击同样不小。

裁判文书网显示,从2015年到2018年,步长制药至少七次卷入行贿受贿中。其中五份判决书皆是因其在药品推广过程中带金销售,业务员向乡卫生院领导和县医院医生行贿,金额为6万-11万不等。

2021年财政部开展的医药企业大查账行动中,77家被核查企业中有19家收到行政处罚决定书,其中便有步长制药。公告显示:以咨询费、市场推广费为借口向医药推广公司支付资金,再由这些推广公司将资金转付给该公司的代理商,涉案金额达5122.39万元。

面对业绩下滑与市场信誉危机,步长制药近年来也多次尝试转型,但是投资浮亏,收购接连失利。

2012及2015年,35.97亿元收购吉林天成95%股权,形成商誉31.6亿元。但是截至2023年12月31日,吉林天成对应商誉减值23.59亿元。

2013至2015年,分阶段27.48亿元收购通化谷红100%股权,对应确认商誉18.36亿元。截至2023年12月31日,通化谷红相关商誉减值13亿元。

对七乐康数字医疗投资的账面金额为3.26亿元。但七乐康数字医疗控股石榴云医2025年10月美股IPO发行价为4.00美元/股,截至2025年12月31日,收盘价仅为0.2949美元/股,步长制药所持对应股权的市值仅剩余3307.91万元,缩水近九成。据此核算,步长制药需确认公允价值变动损益为-2.93亿元。

步长制药的转型路径,一定程度上折射出中药行业的集体困境:过分倚重并购的“捷径思维”。其试水“轻资产”的背后,还是试图以销售驱动代替技术驱动。

或许回到产品价值本身,才是关键。