“行业议价能力弱,竞争激烈,利润率持续下跌,光伏设备制造业似乎并不像光伏行业那般景气。”

金辰股份(603396.SH)的前身是金辰机械厂,成立于1996年6月。

2002年11月,年仅31岁的李义升从母亲手上接过重担,担任企业法人。

在李义升的带领下,公司从最初的铝塑门窗制造设备、机械加工等业务,逐步转型为光伏组件自动化生产线制造企业。

公司于2017年成功上市,但是其中两个募投项目却迟迟未能开展,募集资金常年放在银行理财。

2020年,公司才将上期募集的1.5亿资金变更为光伏电池制造中的PEVCD设备项目。2021年,非公开增发募集的2.8亿也是用于PEVCD设备项目。

豁!气势如虹,股价蹭蹭蹭往上!

(来源:Choice数据)

想必各位客官都很好奇,这PEVCD是什么灵丹妙药,能让股价活蹦乱跳?坐好扶稳,风云君发车了。

一、募集资金长期做理财,董秘遭关注

2017年,公司首发上市募集3.3亿。其中,“搬运机器人和智能物料传输仓储系统项目”和“光伏电池片生产自动化系统项目”未能如期开展,共计约1.5亿募集资金长期在银行做理财。

(来源:Choice数据)

其实两个项目早在2014年之前公司就已经完成立项,并用自有资金小规模投入经营。

(来源:公司公告)

2020年1月经监管问询,公司回复称,自2017年完成资金募集后,公司即意识到上述募投项目所处市场环境发生较大变化。公司自上市以来关于上述募投项目的可行性披露不够准确,相关风险揭示不够充分及时。

(来源:问询函回复)

公司董秘安爽因此“获得了”证监会的监管关注。

2020年,公司将上期募集的1.5亿资金变更为TOPCon光伏电池制造中的PEVCD设备项目,预计年产40套设备。

2021年,新募集了3.8亿中2.8亿用于异质结(HJT)光伏电池制造中的PEVCD设备项目,预计年产40套设备。

全力押注的光伏电池PEVCD设备,前景究竟怎么样呢?

二、前景广阔,但公司规模处于劣势

太阳能电池最关键的指标就是电池转换效率。

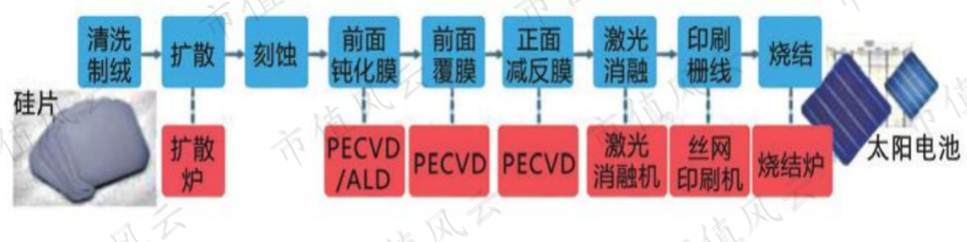

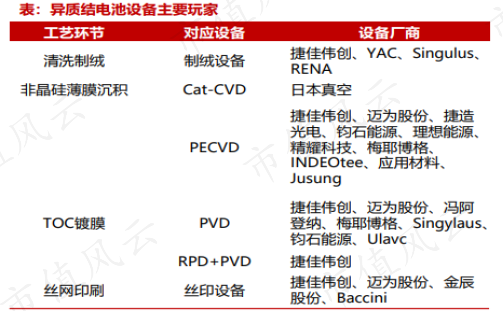

PECVD技术通过在硅片上形成薄膜,降低光反射的损失率,提高光照的利用率,其质量关乎到HJT太阳能电池转换的效率。

(来源:中国光伏行业协会)

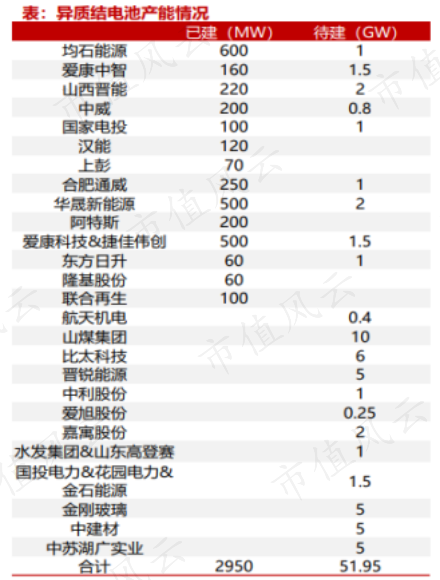

目前HJT电池片国内已建产能约2950MW,未来待建产能约52GW。

(来源:中科院电工所)

市场空间广阔,吸引了光伏设备制造行业内龙头企业们的布局。其中,包括光伏丝网印刷设备龙头迈为股份(300751.SZ)、光伏电池设备龙头捷佳伟创(300724.SZ)和钧石(中国)能源有限公司。

捷佳伟创首批使用PECVD工艺的HJT电池已顺利下线。

迈为股份募集超20亿资金用于HJT太阳能电池片设备产业化项目,其中包括PEVCD自动化设备的生产线。

钧石能源从2011年开始HJT电池技术与设备的开发,旗下产品“二代HJT太阳能电池生产装备”入选国家能源局第一批能源领域首台重大技术装备项目。

迈为股份和捷佳伟创去年的营收分别为22.9亿、40.4亿,远超金辰股份的10.6亿。

从原来的光伏自动化设备的生产,到HJT电池的PEVCD设备制造,虽然市场空间广阔,但是公司未来面对的市场竞争同样激烈。

(来源:中科院电工所)

然鹅,只要概念好,管他业绩好不好,使劲炒。

三、公募基金扎堆

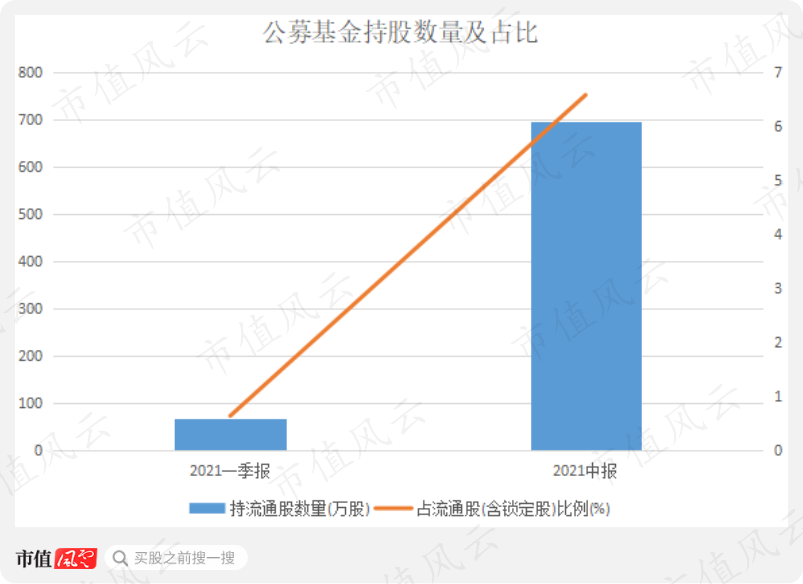

2021年一季度,公司股价约为30元。仅有华泰柏瑞中证光伏产业ETF一只公募基金持有金辰股份,持仓市值为2000万。

2021年4月,公司PEVCD增发获证监会核准批文。从2021年半年报来看,有40只公募基金扎堆进来,共计持仓市值约4个亿,占流通股比例达6.6%。股价拉升至60元。

(来源:Choice数据)

有趣的是,基金经理陆彬的汇丰晋信低碳先锋,因为押对了迈为股份等一批新能源股票的上涨,而获得2020年普通股票型基金的收益率冠军。但是陆彬却在2020年末至2021年初清仓了金辰股份,错过了几倍的收益。

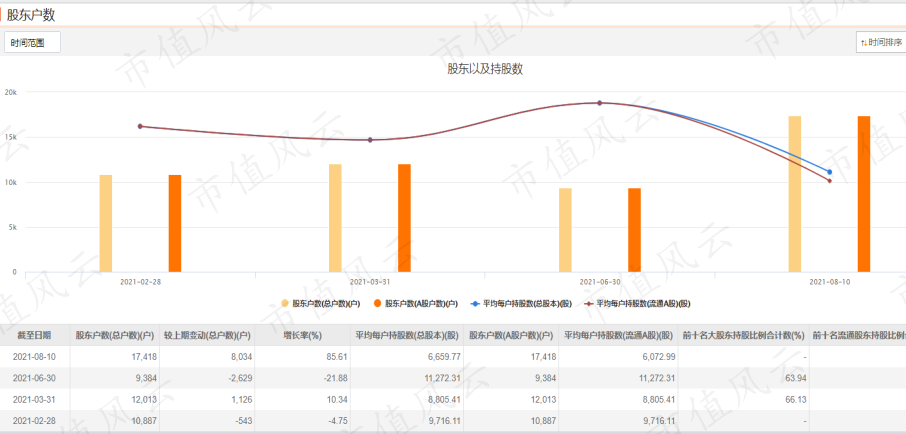

与此同时,截至2021年6月30日,公司股东数量从1.2万户减少至0.9万户。

(来源:Choice数据)

筹码集中,之后股价再次起飞,最高涨破200元。

四、实控人减持,增发认购方血赚

股价炒上天,对于公司大股东来说,到手的鸭子可不能飞了,得赶紧减持套现。

2021年以来,实控人之一的杨延已减持100万股,套现约0.6亿;杨延作为普通合伙人的北京金辰映真企业管理合伙企业(有限合伙)已减持80万股,套现1.26亿。

开头提到的2021年的非公开增发,定增价仅37元,彼时股价60元,折价发行约40%,限售期仅半年。

其中一位认购方是同行,是生产光伏硅片的上机数控(603185.SH)的实控人杭虹,斥资1.5亿认购400万股。短短几个月,杭虹账上“一不小心”浮盈超3个亿了吧。

听风云君讲了一通行业变革、基金炒作以及实控人减持,那么公司质地到底怎么样呢?

五、踩在风口业绩起飞,增收不增利

公司的主营业务是光伏组件自动化生产线成套装备的研发、设计、生产和销售,是光伏组件生产商的设备提供方。

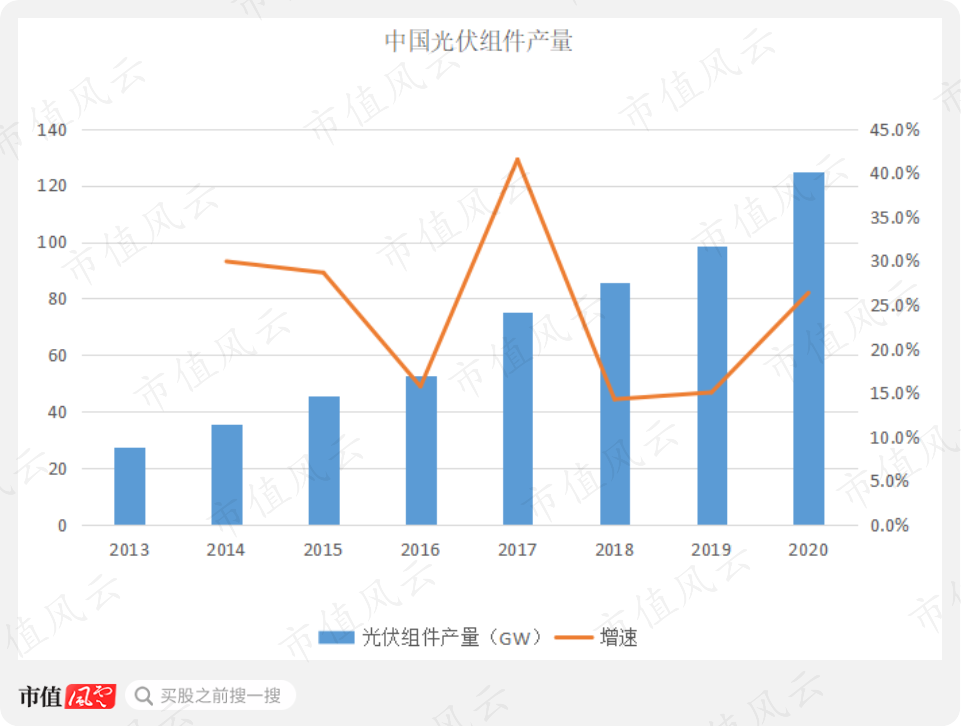

随着光伏产业快速发展,新增装机容量不断增加,光伏组件产量也快速增长,五年复合年化增速约为22%。

(来源:中国光伏行业协会)

光伏组件生产线业务约占公司九成的收入。

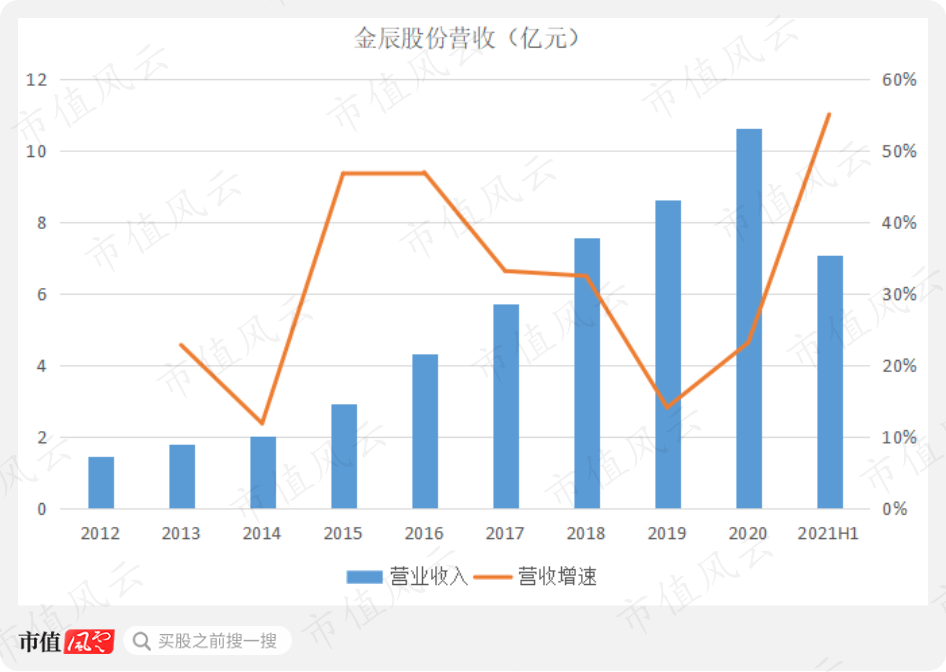

踩在风口上,公司营收快速增长,五年复合年化增速约为30%,2020年公司营收达10.6亿。虽然营收快速增长,扣非净利润却是原地踏步。上市四年,维持在0.7亿左右。

(来源:Choice数据)

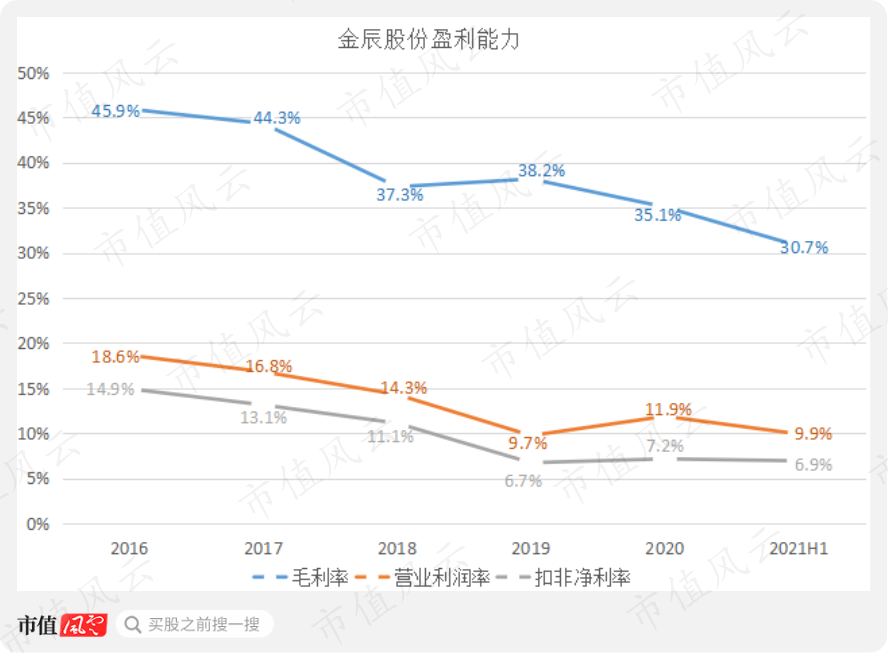

2020年,公司的营业利润率仅为11.9%,扣非净利率仅为6.9%。上市四年,扣非净利润率跌去近一半。

(来源:Choice数据)

公司利润率的下降主要是因为光伏设备技术逐渐成熟与普及,市场竞争加剧,行业内卷。

2017年以来,光伏设备制造企业毛利率均有所下降。光伏设备制造行业在光伏产业链中议价能力较低。

(来源:Choice数据)

利润不见有起色,那么公司的资金使用效率和现金流情况怎么样呢?

六、资金结算跨度接近一年,议价能力弱

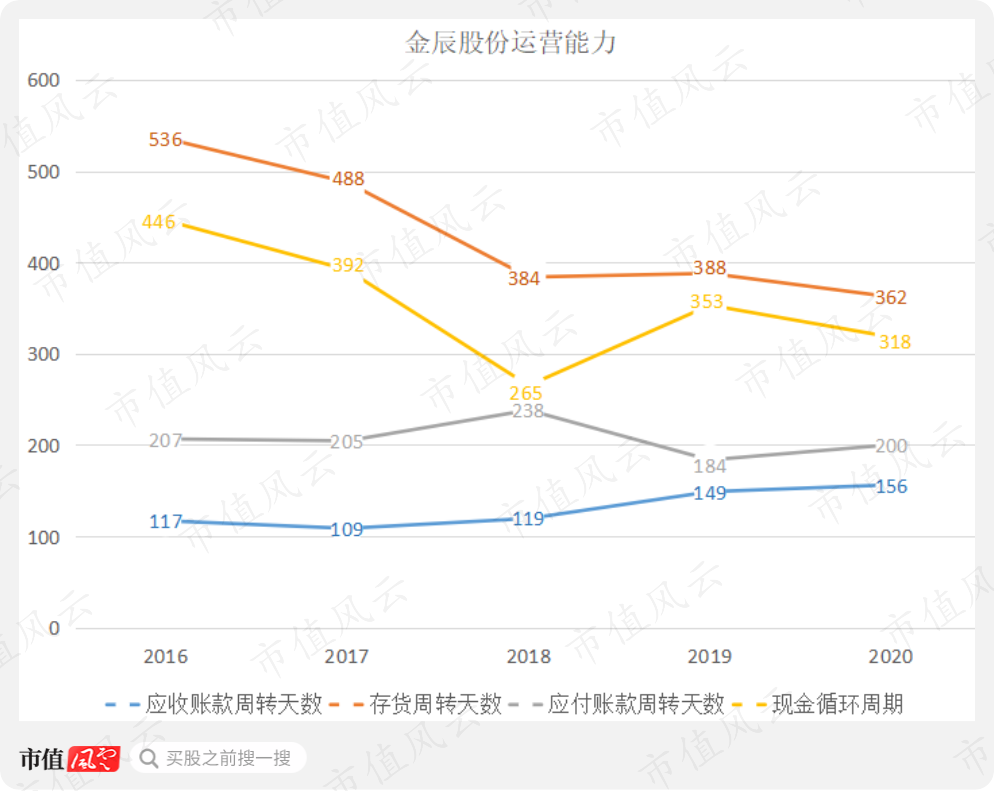

作为光伏设备供应商,公司的产品销售周期主要包括合同签订、生产发货、调试验收和质保期几个阶段,销售周期长。

根据公司的付款政策,在销售周期的不同阶段会分别确认一定比例的收入。

(来源:公司招股说明书)

从发货到验收这个阶段,公司的产品计入“发出商品”一栏,发出商品占存货的比例高达55%,较其他制造业公司要大很多。

2020年,公司的存货周转天数高达362天,现金循环周期为318天。

(来源:Choice数据)

除了存货外,还有两个比较关键的指标变动引起了风云君的注意。

经营性应付项目的增加,2018年达1.77亿,2019年为-0.71亿。

经营性应收项目的减少,2019年为-1.3亿,2020年为-2.87亿。

2019年应付项目的减少,意味着公司的营收增长,业务流量上升,但是对上游议价能力下降。

最近两年应收项目的增加,意味着公司给下游的应收账期增加,对下游议价能力显著下降。

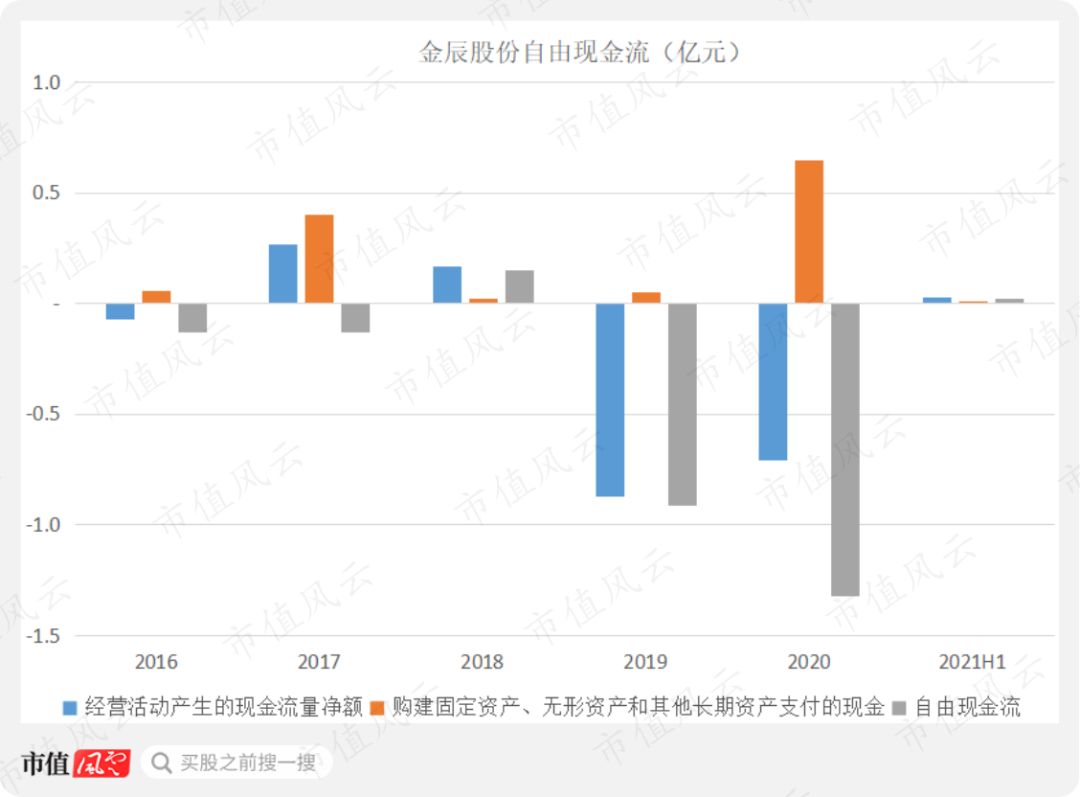

在产业链中议价能力弱,也使得公司近两年的经营活动净现金流和自由现金流显著下降。2019、2020年公司的自由现金流分别为-0.9和-1.3亿。

(来源:Choice数据)

结语

光伏设备制造业整体议价能力弱,竞争激烈,使得利润率持续下跌,似乎并不像光伏行业那般景气。

金辰股份2017年上市募集的部分资金,因为市场环境变化而迟迟没有开展相应投资,钱都躺在银行吃利息。

去年,公司将募集资金用于PEVCD设备项目。今年,公司再次募集3.8个亿用于投资PEVCD。

产品还没有真正下线,公司实控人却借着炒高的股价减持。而对于金辰股份在PEVCD设备领域的竞争态势,风云君认为其并不占优。