近期,国内股市整体表现强劲,贵阳银行(SH:601997)搭乘这股东风也呈现出了喜人涨势,9月30日,贵阳银行以6.06元/股收盘,涨幅6.32%,保持了9月中旬以来的上涨势态,但这波上涨对于贵阳银行现下的窘境显得有些杯水车薪。

根据原银监会2019年2月20日发布的《关于进一步深化中小商业银行改革重组指导意见的通知》规定,银行业金融机构高级管理人员在同一机构连任同一职务的时间原则上不超过5年,每两年至少轮岗一次。

贵阳银行的董事长2019年上任,按照规定贵阳银行将迎来掌舵人换届。在现任董事长治下的5年里,该行在盈利、内控、资产质量方面地表现均不尽如人意,不由得让人担心接任者是否面临的压力过大,我们一起看看贵阳银行目前所面临的困境。

一、业绩连年下滑,罚单不断

贵阳银行自2019年以来营收就一直保持波动下滑的态势,营业利润和利润总额也在稳定大幅下降。2019年至2024年6月间,贵阳银行营业收入的增幅分别为16%、9.64%、-6.7%、4.26%、-3.5%、-4%;营业利润增幅分别为14.79%、6.49%、0.51%、0.2%、-12.53%、-11.06%;利润总额的增幅分别是14.61%、6%、0.87%、-0.01%、-11.90%、-11.98%。

盈利下滑的同时,贵阳银行的规模也开始出现收缩。据国家金融监督管理总局信息,2023年10月以来,贵阳银行分支行的开业批复仅有三则,但终止营业的批复却有16则左右。

截自国家金融监督管理总局官网

颓势的持续与贵阳银行不给力的内控系统分不开。贝多财经整理国家金融监督管理总局信息发现,2023年贵阳银行共收到罚单33张,其中,最高罚款金额100万元。在其主要违法违规事由中,许多行为都多次被罚。

具体来看,罚单中,贷款三查不尽职出现过10次,贷款管理不到位出现过7次,贷款管理不规范、资金监控不力,流动资金贷款被挪用分别出现过4次,理财业务管理不规范出现过3次,借款人与实际用款人不一致、贷款资金被挪用、信贷资金被挪用于偿还已到期贷款、经营用途贷款违规流入房地产领域、关联交易管理不到位以及异常行为排查流于形式分别出现过2次。

2024年初至今,贵阳银行累计收到10张罚单,主要违法违规事由与2023年不尽相同。其中,虚增存贷款及贷款管理不到位事由分别出现过2次,内部控制薄弱,发生员工盗窃、职务侵占及投资债权融资计划不审慎的事由出现过3次。

截自国家金融监督管理总局官网

最近一次的罚款事件通告发布于2024年9月24日,贵阳银行因投资债权融资计划不审慎而被罚款50万元。而在贵阳银行的经营构成中,债权融资计划占据相当重要的地位。

2024年上半年,贵阳银行的债券、其他投资及信托及资管计划利息收入占业务收入的25%,交易性金融资产878亿元,同比增长96.74%,投资收益中,交易性金融资产取得的收益占比超80%,在2024半年报中,涨跌超30%项目多为金融投资项目。

截自贵阳银行2024半年报

而贵阳银行的内控危机除了罚单问题严重外,董监高近几年频繁的人事变动也影响着该行的稳定经营。银行的董监高人员数量一般都不超过25人,但2019年至2024年6月,贵阳银行董监高人员变动情况分别为14人、5人、9人、15人、26人、12人。

虽然不知道为什么每年都有这么多人员变动,但从业绩表现来看,如此频繁的变动显然没能带来太多积极影响。

二、贷款集中高不良,关联客户信誉危机重重

内控危机除了影响业绩表现外,也让贵阳银行的资产质量承受着不小的压力。

截至2024年6月,贵阳银行的不良贷款率为1.62%,虽然不至于引发担忧,但其不良贷款的上升风险却值得关注。2024年上半年的不良贷款率同比上升0.03个百分点,不良贷款余额54.81亿元,较年初增加3.17亿元。

贵阳银行的贷款以企业贷款为主,企业贷款占贷款总额83.54%,而企业贷款集中的前五大行业分别为建筑业,房地产业,批发和零售业,水利、环境和公共设施管理业以及交通运输、仓储和邮政业,合计占企业贷款的68%,同时,不良贷款率最高的两个行业也位列这五大行业之中,分别为批发和零售业4.65%,以及建筑业2.23%。

而在企业客户中,有多位都存在信誉风险。

持股12.82%的第一大股东贵阳市国有资产投资管理公司(以下简称“国资公司“)已成为被执行人,被执行标的4459.85万元,贵阳银行2024半年报显示,国资公司目前质押贵阳银行2.33亿股股份。而该公司及其关联公司在贵阳银行授信总额118亿元,授信余额88亿元,占资本净额13.54%,已逼近15%的监管红线。

持股5.49%的第二大股东贵州乌江能源投资有限公司目前出质股权1亿股,及其关联公司在贵阳银行授信总额114亿元,授信余额56亿元,占资本净额8.61%。

持股2.42%的前十大股东中融人寿保险股份有限公司有2.47亿元的股权处于冻结状态,及其关联公司在贵阳银行的授信总额37亿元,授信余额31亿元,占资本净额4.81%。

持股1.86%的前十大股东仁怀酱酒(集团)有限责任公司也被列为被执行人,被执行金额486.97万元,及其关联公司在贵阳银行授信总额10亿元,授信余额9亿元,占资本净额1.44%。

此外,贵阳银行的个人贷款以个人住房贷款和个人经营性贷款为主,合计占个人贷款的78.93%,同时个人贷款的不良率也处于较高水平,为3.48%。

截自贵阳银行2024半年报

除了贷款对象外,在贷款的五级分类中,资产质量同样呈现下行态势。

2024年6月末,贵阳银行的正常类贷款占比94.93%,同比下降0.62个百分点,并且低于2024年二季度末的行业平均水平96.22%,而关注类贷款上升0.59个百分点,同时高于2024年二季度末的行业平均值2.22%,不良贷款中,次级和损失类贷款占比均高于行业平均,并且可疑和损失类贷款同比都有所上升。

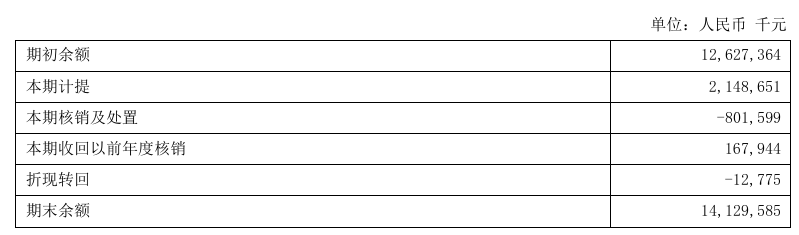

在不良风险攀升的同时贵阳银行的核销力度却相对薄弱,2024半年报显示,贵阳银行本期核销及处置项目亏损8亿元左右。

截自贵阳银行2024半年报

贵阳银行面临的困局能否通过掌门人更替来解决呢?