日前,中国建设银行公布了2022年度经营业绩并举行业绩发布会。建设银行行长张金良在业绩发布会上表示,“我们坚持稳中求进的工作总基调,坚持以高质量发展为主题,以新金融行动完整、准确、全面贯彻新发展理念,持续夯实客户基础,着力提升经营质效,稳妥应对风险挑战,取得了良好的经营成效和财务业绩。”

从年报数据来看,截至2022年末,建设银行集团资产总额突破34万亿元,增幅14.37%,其中信贷投放和债券投资均实现较快增长;负债总额31.72万亿元,增幅14.77%,其中存款突破25万亿元,增幅11.81%。全年实现净利润3232亿元,增幅6.33%,净息差2.02%、平均资产回报率(ROA)1%、加权平均净资产收益率(ROE) 12.27%,均保持可比同业领先水平。不良贷款率1.38%,较年初下降4个基点;拨备覆盖率241.53%,资本充足率18.42%,资产质量和风险抵御能力稳中有升。自2005年在H股上市以来,建设银行累计向股东派息10357亿元,董事会建议向全体股东派发2022年度现金股息每股人民币0.389元(含税),合计972.54亿元,近年来分红率均达30%。

展望2023年,张金良指出,“尽管今年国际经济金融市场面临巨大的不确定性,但我们对中国经济长期向好的未来信心满满、充满期待。建设银行将积极把握中国式现代化进程中的广阔机遇,完整、准确、全面贯彻新发展理念,乘势而上、奋发有为,不断推动高质量发展取得新突破。”

践行新金融服务助力新发展格局

张金良表示,在过去一年,建设银行坚持战略引领,将自身发展融入国家发展大局,在发挥传统优势的基础上,持续培育新的业务动能,以新金融实践服务新发展格局。

据了解,建设银行持续探索金融助力房地产发展新模式。积极支持刚性和改善性住房需求,满足房企合理资金需求,全面做好“保交楼”配套金融服务。持续完善住房租赁金融服务新体系,发起设立募资规模300亿元的全国首支住房租赁基金,形成集股权投资、融资支持、管理运营、REITs上市为一体的“投、融、管、退”服务闭环。截至2022年末,公司类住房租赁贷款余额2421.92亿元,较上年增加1087.31亿元,增幅81.47%,支持住房租赁企业超过1000家、保障性租赁住房项目超过600个。建信住房“CCB建融家园”平台企业用户达1.6万户,个人用户超4300万户。管理房源超过16万间,开业运营的“CCB建融家园”长租社区超过200个。

扎实推进普惠金融高质量发展。聚焦普惠金融群体差异化需求,丰富数字化线上化服务供给,成为普惠金融供给总量最大的金融机构。升级打造“建行惠懂你”3.0综合化生态型服务平台,形成涵盖信贷、财富、经营三大板块的功能布局。截至2022年末,监管口径普惠金融贷款余额2.35万亿元,较上年增加4776.76亿元,增幅25.49%;普惠金融贷款客户253万户,较上年增加58.92万户;“建行惠懂你”APP累计访问量2.1亿次,授信客户199万户,授信金额1.64万亿元,创历史新高。加大助业纾困力度,2022年累计为32.46万客户提供贷款延期服务,为3,188户各类客户办理延期付息。

推动乡村振兴服务深化。满足涉农客户多样化、多层次的金融需求,致力增强乡村金融服务可获得性。实施“村链”工程,打造“裕农通”乡村振兴综合服务平台,在全国设立44万个线下服务点,覆盖全国大部分乡镇及行政村,服务农户5200万户,“裕农通”服务平台注册用户超500万,累计为农户提供近200亿元信贷支持。截至2022年末,涉农贷款实现跨越式增长,余额突破3万亿元,较上年增加5387.08亿元,增幅21.85%。涉农贷款客户数316.95万户,资产质量保持较优水平。

完善绿色金融发展长效机制。打造涵盖绿色信贷、绿色债券、绿色基金、绿色租赁等类型的多元化服务体系。截至2022年末,绿色贷款余额2.75万亿元,较上年增加7869.76亿元,增量创历史新高。持有人民币绿色债券余额较上年增长逾110%,外币绿色债券余额增长逾10%。全年参与承销87笔境内外绿色及可持续发展债券,承销规模1560.67亿元,较上年增长25.79%;发行多笔绿色债券,发行金额折合人民币超170亿元。明晟ESG连续三年获评A级。

探索金融科技自主创新。夯实新金融数字基础设施建设,核心技术自主可控能力不断增强,形成敏捷协同的集团金融科技合力,对内与对外赋能相融并进。打造“建行云”金融业云服务品牌,算力规模较上年提升超30%,整体规模和服务能力保持同业领先,为超过200家金融同业、政府等客户提供科技服务。完善金融科技体制机制,加大金融科技投入。截至2022年末,金融科技人员15811人,占集团人数的4.20%;金融科技投入232.90亿元,占营业收入的2.83%;累计获取专利授权1,256件,较上年增加525件,发明专利授权数量国内银行业领先。

聚焦主责主业支持实体经济发展

2022年,建设银行全力支持实体经济发展,持续释放金融服务动能。聚焦主责主业,坚守服务实体经济本源,持续深化金融供给侧结构性改革,努力实现金融与实体经济的良性循环、共生共荣。

具体来看,张金良告诉笔者,一是持续加大资金支持力度。全面落实金融政策充分发力、精准发力和靠前发力的要求,发挥逆周期支持作用,全年贷款新增2.39万亿元,同比多增3700多亿元,债券投资新增9356亿元,政府债券承销量、认购比例均保持市场第一方阵,为经济快速企稳向好提供了有力支持。二是主动优化资源配置结构。通过调整战略布局、优化信贷政策、完善考核机制等方式,精准滴灌实体经济重点领域和薄弱环节。支持区域重大战略和协调发展,京津冀、长三角、大湾区、成渝等重点区域贷款占比提升,中西部、东北地区贷款均实现同比多增。重点领域贷款保持较快增长,基础设施贷款余额5.71万亿元,增幅超过12%;投向制造业的贷款余额2.24万亿元,增幅超过32%;战略性新兴产业贷款余额1.47万亿元。三是不断提升价值创造能力。坚持轻资产轻资本发展方向,发挥集团多牌照优势,提升综合金融服务能力。运用数字化的理念和方法,加大中小客户和长尾客群的拓展和服务力度,提高金融产品覆盖度。根据市场形势及时调整资产配置策略,提升资产综合收益率,努力拓展低成本结算性资金,以精细化管理挖掘收益潜力。

围绕2023年工作安排,建设银行副行长崔勇指出,信贷投放在总量上,要保持稳定的增长,履行大行责任,继续加大对实体经济的支持力度,维护经济稳中向好的发展态势;在节奏上要适度靠前,在历史投放规律的基础之上,结合现在客户的需求合理安排投放节奏,适度把投放往前赶。

个贷方面,在个体工商户、商户、农户等领域,打造个人经营贷的新赛道,力争在个人贷款上实现明显的提升,进一步巩固零售大行的优势。对公板块方面,要契合高质量发展精准发力,围绕客户需求创新产品,持续在普惠金融上发力。在制造业、绿色金融、科技创新方面,今年在去年增速上继续保持业务的快速提升。

此外,崔勇介绍,“我们增加了幸福产业的投向。结合人民对美好生活的向往和较大的市场需求进行新的产业部署,围绕康养、教育、医疗、文化、体育、旅游等六大主题持续加大信贷投入。”

坚持客户为本金融为民理念

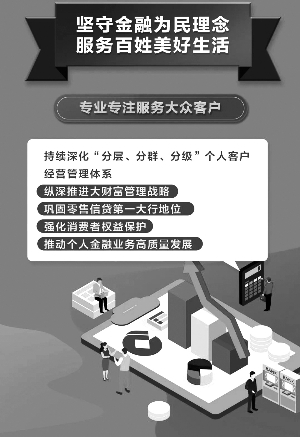

回顾2022年,建设银行坚持客户为本,公司、个人和资金资管三大业务板块整合优化,以专业专注更好地服务广大客户,努力为客户创造价值,实现互利共赢。

公司金融业务方面稳步推进。年报显示,截至2022年末,该行公司机构客户达935万户;对公非贴贷款新增1.43万亿元。个人金融业务价值贡献持续提升,截至2022年末,境内个人存款13.07万亿元,增幅15.92%,新增金额创近年最高;个人全量客户7.39亿人,管理个人客户金融资产近17万亿元;私人银行客户资产达2.25万亿元,个人金融业务利润总额占比为56.65%。积极开展养老金融布局和试点,全面开办个人养老金业务,依托集团全牌照优势,搭建养老场景生态,提供一体化健康养老综合解决方案,养老理财规模居同业前列。

构建消费金融生态圈助力扩大内需。发挥银行消费金融在扩内需、促消费、保民生等方面的担当作用,截至2022年末,境内个人贷款8.24万亿元,增幅4.37%。支持住房消费,满足居民合理住房需求,个人住房贷款6.48万亿元,增幅1.46%;深耕消费信贷,创新推出汽车、装修、旅游、教育、留学等领域消费信贷服务,信用卡贷款余额9,248.73亿元,增幅3.20%,个人消费贷款2,954.43亿元,增幅26.81%;创新实践手机银行、建行生活“双子星”战略,形成金融与非金融全覆盖的“双子星”核心平台新生态,手机银行用户数达到4.4亿,“建行生活”用户数突破1亿,累计为35万家商户门店提供免佣金的线上经营和流量平台,承接发放220多个城市政府消费券超30亿元,拉动社会民生消费近百亿,助力扩大内需和消费复苏。

稳中求进对未来充满信心

展望2023年,建设银行表示,将以高质量发展为主题,坚持稳中求进,完整、准确、全面贯彻新发展理念,不断增强服务国家建设能力、防范金融风险能力、参与国际竞争能力,在服务国家高质量发展进程中把握战略主动,坚定发展信心,巩固厚积优势,为全面推进中国式现代化贡献建行力量。

张金良指出,新的一年,建设银行将坚定履行使命任务,发挥优势和禀赋,全力服务实体经济。将持续增强服务国家建设能力,持续加大信贷投放力度,支持国家区域重大战略推进,做好“两新一重”配套融资。助力发挥消费的基础作用和投资的关键作用,加快个人消费信贷发展,有效满足合理住房资金需求,加强制造业、科技创新、绿色低碳等领域资源倾斜。深化共同富裕金融布局,助力服务乡村振兴,积极探索县域业务拓展模式,完善乡村振兴线上线下综合服务体系,推动“裕农快贷”等产品服务拓维下沉。借助于金融科技力量,将金融服务润物无声般地融入城乡居民生产生活场景,让金融服务成为一种人人皆可享有的基本权力,一种社会大众追求美好生活的工具。

建设银行将加快构建客群分级、分层、分类经营体系,深化集团协同联动,全面提升客户营销服务能力。深入推进综合化经营。张金良表示,“商业银行的竞争归根到底是客户服务能力的竞争。我们将紧跟客户需求和行为模式变化,持续完善集团一体化经营体制机制,强化母子、总分、各业务板块、境内外分行、线上线下的协同联动,全面提升经营合力,满足客户综合化、多元化的金融需求。”例如,深化融资与“融智”协同,强化本外币一体化经营,深化资产负债平衡发展。

新的一年,将增强底线思维,更好地统筹发展和安全,加强市场研判,力争走在市场周期与风险曲线的前面,牢牢守住风险合规底线。持续优化完善全面、主动、智能现代化风险管理体系,完善集团统一信用风险管理体系,确保资产质量核心指标处于合理区间。密切关注金融市场波动和国际形势,防范新型风险和外部冲击。持续强化内控合规与反洗钱能力建设,切实保障金融消费者权益。

“我们将继续坚持稳健审慎的风险偏好,持续完善集团全面风险管理体系,做好风险研判,把好新增入口、存量管控和不良处置“三道闸口”,像爱护自己的眼睛一样,坚决守住一张干净、健康的资产负债表。”张金良表示。