一、案例简介

自2021年起,全球航空业面临重大挑战的背景下,山航B陷入资不抵债的困境,急需股东注资以维持运营。为应对这一局面,中国国航决定收购山航集团并间接控制山航B,旨在为其提供流动性支持。本次交易方案分为两步:首先,中国国航通过增资及协议转让获得山航集团的控制权,随后触发对山航B的全面要约收购。此次交易不仅为山航集团提供流动资金、及时摆脱经营困境,还有助于中国国航加强市场竞争力、进一步提升市场地位,同时亦是首单公告以退市为目的的B股要约收购,为B股退出路径提供了创新模式,具有重要的示范意义。

二、交易目的和方案

交易背景及目的:

1.航空业挑战加剧,山航集团急需股东注资以应对资不抵债困境

2020年,全球重大公共卫生事件对全球航空业造成巨大冲击。全球航空运输量大幅下滑,航空公司飞机停飞、大批裁员、运营资金紧缺以及大规模的破产重组等问题导致航空产业链企业经营压力倍增。2021年,虽然全行业客运需求逐步恢复、货运需求持续旺盛,航空业业绩预期较2020年有所改善,但是全球航空业形势依然严峻。中国市场方面,2021年中国航空业完成运输总周转量、旅客运输量和货邮运输量857亿吨公里、4.4亿人次、732万吨,同比提高7.3%、5.5%和8.2%,恢复到2019年的66%、67%和97%。在此背景下,山航集团及山航B陷入资不抵债的困境,亟需股东注资提供流动性支持。

2.山航B面临退市风险,中国国航拟发要约保护中小股东利益

山航B年报显示,自2020年开始,山航B就已陷于亏损。2020年山航B实现营收105.34亿元,同比下滑44.53%;归母净利润为-23.82亿元,同比暴降759.53%。2021年,山航B实现营收125.15亿元,同比增长18.8%,净利润亏损虽有所收窄,但仍告亏18.14亿元。此外,截至2021年12月31日,该公司资产总计326.44 亿元,负债合计335.61亿元,资产负债率已达到102.81%。受此影响,2022年4月1日,深交所对山航B实施退市风险警示。为兼顾山航B中小股东利益,为山航B中小股东提供退出选择权,中国国航需在山航B披露2022年度报告触发强制退市前发出要约。

交易各方:

收购方:中国国际航空股份有限公司(601111.SH、0753.HK,以下简称中国国航)于2004年12月在港交所主板上市,后于2006年8 月在上交所主板上市。中国国航主要从事国际、国内定期和不定期航空客、货、邮和行李运输业务;国内、国际公务飞行业务;飞机执管业务;航空器维修;航空公司间业务代理;与主营业务有关的地面服务和航空快递;机上免税品;机上商品零售业务;航空意外保险销售代理;进出口业务等。截至2022年9月,中国国航资产总额2,969.40 亿元,2022年1-9 月实现营业收入420.89 亿元,净利润-324.12亿元。

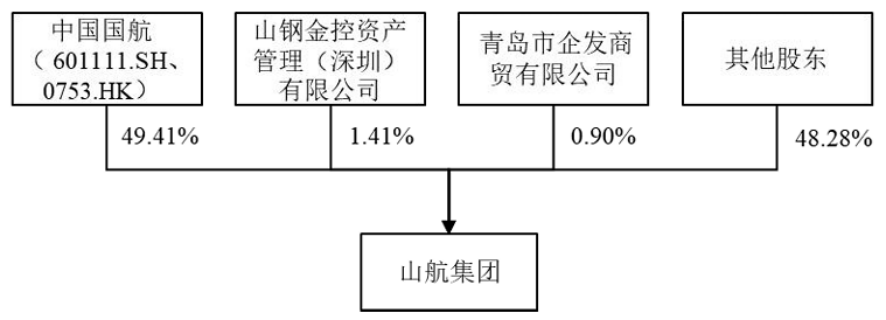

中国国航于2022年5月30日(即山航B首次发布关于筹划控制权变更暨停牌的公告前一日)收盘时的市值为1,191.51亿元。第一步控制权收购交易前,中国国航股权结构如下图所示:

控制权收购标的:山东航空集团有限公司(以下简称山航集团)前身为山东航空公司,于1994年经中国民用航空总局和山东省人民政府批准成立,由山东省经济开发投资公司等股东发起成立,是从事航空运输相关产业经营的企业集团公司。截至2022年9月,山航集团资产总额345.14亿元,2022年1-9月实现营业收入68.02亿元,净利润-52.64亿元。第一步控制权收购交易前,山航集团股权结构如下图所示:

注1:山钢金控资产管理(深圳)有限公司后文简称为“山钢金控”;青岛市企发商贸有限公司后文简称为“青岛企发”;除中国国航外,后文山航集团股东合称为“山东方股东”。

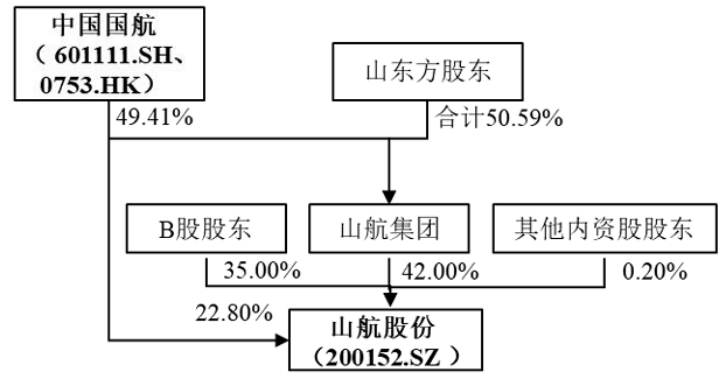

要约收购标的:山东航空股份有限公司(200152.SZ,以下简称山航B)于2000 年 9月在深交所上市,主要从事国际、国内航空客货运输业务,是山航集团的核心企业。截至2022年9月,山航B资产总额324.54亿元,2022年1-9月实现营业收入62.33亿元,净利润-53.17 亿元。

山航B于2022年5月30日(即山航B首次发布关于筹划控制权变更暨停牌的公告前一日)收盘时的市值为10.25亿元。第一步控制权收购交易前,山航B股权结构如下图所示:

交易方案:

本次交易分为两步走,即第一步控制权收购及增资、第二步要约收购,具体情况如下:

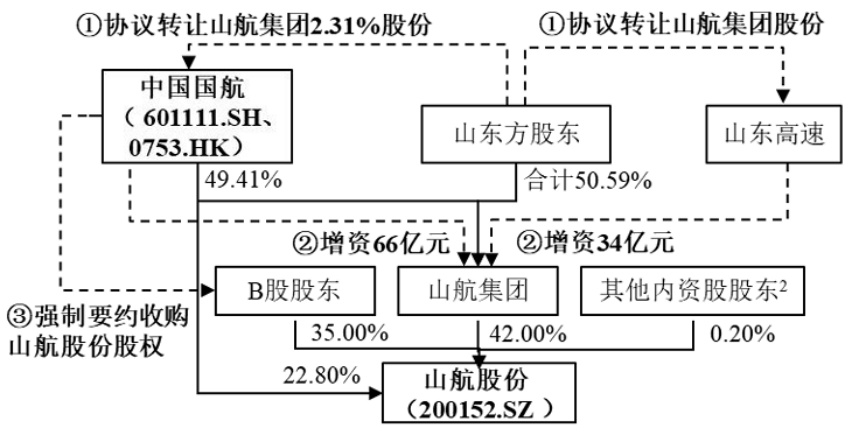

1.控制权收购及增资

2022 年 12 月30日,中国国航与山钢金控、青岛企发分别签署《股权转让协议书》,中国国航拟以2,006.49万元的价格受让山钢金控持有的山航集团1.41%,拟以1,289.84万元的价格受让青岛企发持有的山航集团0.90%股权。本次股权转让完成后,中国国航持有山航集团51.72%股权。

同日,中国国航、山东省财金投资集团有限公司(以下简称山东财金)和山航集团签署《关于山东航空集团有限公司之增资协议》,鉴于山航集团现有股东拟就山航集团股权实施若干股权转让安排(包括本次股权转让),相关股权转让实施完成后,中国国航、山东高速集团有限公司(以下简称山东高速)拟共同向山航集团增资,中国国航投资66亿元,山东高速投资34亿元。本次增资完成后,中国国航持有目标公司66%股权,山东高速和山东财金合计持有目标公司34%股权。

2.要约收购

前述第一步交易完成后,中国国航取得对山航集团的控制权,从而间接控制山航集团所持有的山航B42%股份,连同其在本次股权转让前已直接持有的山航B22.8%股份,中国国航拥有权益的股份合计超过山航B已发行股份的30%,从而触发全面要约收购义务。

本次要约收购以终止山航B的上市地位为目的。同时,若山航B2022年度经审计的期末净资产为负值,其在2022年年度报告披露后将触发财务类强制退市;根据山航B《2022年度业绩预告》,山航B预计2022年度未经审计的期末净资产为-71.20亿元至-85.40 亿元。

本次要约收购股份为除中国国航及山航集团以外的其他股东所持有的山航B的股份。除中国国航及山航集团外,持有山航B未上市流通股份(内资股)的剩余全体股东表明不会接纳本次要约。本次要约收购报告书摘要提示性公告日前30个交易日,山航B的每日加权平均价格的算术平均值为2.62港元/股,即为本次要约价格。

3.交易流程及结构图

如前文所述,下图为本次交易的交易方案及完成前的股权结构图:

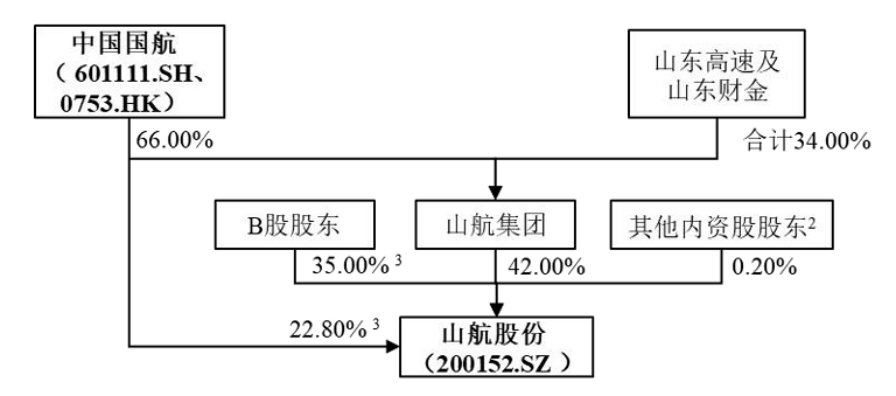

上图①协议转让和②增资已完成的情况下,中国国航对山航B 发起强制要约收购。根据山航B公告,截至2023年4月21日,本次要约收购期限届满。要约期内共计5,832股上市流通股份(B股)接受中国国航发出的要约,占山航B总股本的0.001458%。前述两步交易完成后的股权结构图:

注1:本表数据采用Dealogic口径。

注2:持有山航股份未上市流通股份(内资股)的剩余全体股东山东华鲁集团有限公司、鲁银投资集团股份有限公司、浪潮集团有限公司、青岛振远船舶修造有限公司已分别出具《关于山东航空股份有限公司要约收购事项的说明》:“根据本公司的经营规划及投资计划,并结合本公司持有山航股份内资股的实际情况,经综合考虑,本公司决定不在本次要约收购中向中国国航出售本公司持有的山航股份内资股。”

注3:截至要约收购期限届满,共计5,832股上市流通股份(B股)接受中国国航发出的要约,占山航股份总股本的0.001458%

本次交易完成后,根据山航B于2023年6月8日发布的《关于收到股票终止上市决定的公告》,2023年4月29日,山航B披露股票交易被实施退市风险警示后首个年度报告显示,2022年经审计期末净资产为-78亿元,触及深交所《股票上市规则(2023 年修订)》第9.3.11条规定的股票终止上市情形。根据《股票上市规则(2023年修订)》第9.3.14条的规定以及深交所上市审核委员会的审议意见,决定山航B股票终止上市。

三、本次交易的特点和难点

我国B股市场的建设动机主要围绕为企业筹集资金、改善国有企业经营方式、改革国内投融资机制及完善资本市场体系等指导思想展开。从B股市场的发展历程来看,B股建立之初筹集的外资在一定程度上弥补了国内资本缺口,缓解了外汇储备不足的困境。同时,这也为国有企业经营机制的转型、海外战略投资者的引入及资本市场国际化进程的推进做出了重要贡献。然而,随着我国经济实力及资本市场的持续增强,尤其是过去20年资本市场的快速发展,港股通的开通、MSCI扩容及QFII额度的放开等举措,使得资本市场的对外开放程度不断提高,B股市场逐渐被边缘化,部分B股公司开始寻求退出路径。

本次要约收购是首单公告以退市为目的的B股要约收购,在推进过程中涉及多个无先例事项,交易过程中涉及与中国证监会、深交所、股转系统、中证登、商务部、外管局、民航局等多个部门的沟通探讨,方案为B股上市公司的退出路径提供创新参考。

四、本次交易案例点评

以退市为目的的要约收购,为B股市场提供创新思路:

由于山航B所处B股的融资能力较弱,无法获得有效的融资渠道。为解决该问题、盘活上市公司融资平台,山航B于2012年10月起开始停牌,其间山航集团与相关各方积极商讨和筹划解决B股公司遗留问题重大事项的具体方案;但是,2013年10月山航B宣布计划终止,原因系“由于目前股东方未能就有关事项达成全面一致及实施条件不成熟而决定终止该重大事项的筹划”。时隔近10年,中国国航在收购山航集团控制权后触发对于山航B的要约收购,是首单公告以退市为目的的B股要约收购,为B股上市公司提供了创新性的退出思路。

2021 和2022 年,A股市场共发生24起要约收购,其中13起为部分要约,11起为全面要约。从要约收购的目的来看,在收购公司控制权过程中触发要约收购的数量为11起,其中存在2 起以终止上市地位为目的,分别为中国国航收购山航B以及京东卓风收购德邦股份;其余13起要约收购目的皆为增持股份,巩固控制权或增强股东表决权。国航对山航以退市为目的的要约收购,为B股市场提供了创新思路。

山航B实现纾困,流动资金获得补充:

山航B自2020年全球公共卫生事件爆发以来,深陷资不抵债的困境,营收大幅下滑,连续亏损,且资产负债率高企。2021年底,山航B的资产负债率已经达到102.81%,2020年-2022年,山航B累计亏损高达111.03亿元。由于山航B系山航集团的重要经营实体,山航集团亦面临流动性困境。

本次交易中,中国国航通过收购山航集团控制权并注资66亿元,缓解了山航集团的流动性危机,纾解其经营困境,通过改善山航集团经营,提升山航集团自身造血能力。同时,中国国航在取得山航集团及山航B控制权后,可以通过进一步增强市场布局、深化与山航集团协同等方面,提升整体盈利能力。

国航市场地位获新动力,全面强化战略布局:

1.国航市场份额升至第二,机队规模比肩南航

收购山航集团后,中国国航的综合实力得到显著提升。具体来看,市场份额方面,中国国航的市占率将提升至三大航第二,行业集中度有望提高。根据2021年收入客公里(RPK)数据,中国国航的市场份额为16%,位于三大航末位;控股山航集团后,市场份额将增至20%,超过东方航空升至第二,三大航整体市占率增加至60%。

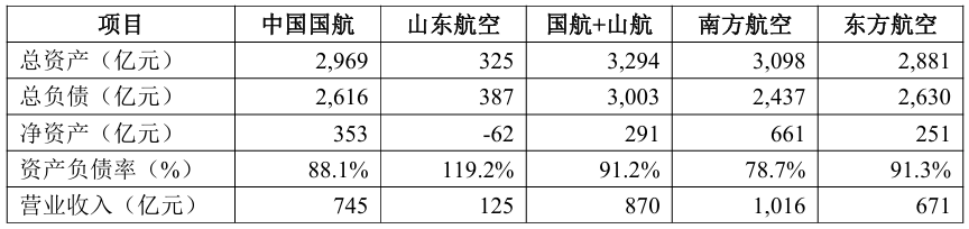

财务数据方面,中国国航的总资产规模将跃升至三大航第一,但资产负债率也相应提高。根据2022年三季度数据,控股山东航空后,中国国航总资产达到3,294亿元,超越南方航空,成为三大航首位,但负债规模亦上升至第一,资产负债率达到91.2%,净资产规模和总营收仍落后于南方航空,维持三大航第二的地位。具体财务数据对比如下表所示:

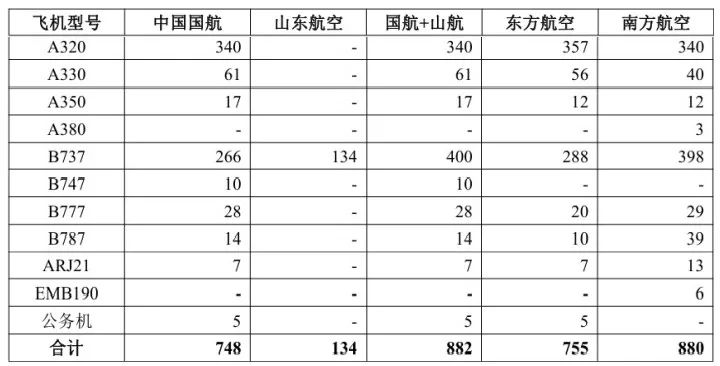

机队规模方面,中国国航机队规模将跃居三大航首位。根据各航司2022年中报数据,南方航空机队规模880架,东方航空机队规模755架,中国国航机队规模748架,位于三大航第三。在中国国航控股山航集团后,运输能力将大幅提升,机队规模将达到882架,略微超过南方航空而跃居三大航第一。具体机队规模数据如下表所示:

2.国航强化国内市场布局,国际航线竞争力显著提升

山航集团在航线结构上与中国国航展现出较强的互补性。在国内航线方面,山航集团以山东、厦门和重庆为支点,在济南、青岛、烟台和厦门等地的市场占有率较高。同时,山航集团在首都机场和上海两地的航班量可有效补充中国国航的国内航线。根据民航预先飞行计划管理系统,2023年夏秋航季,山航集团在首都机场每周运营204班,在上海虹桥176班,在浦东机场56班。

自中国国航控股山航集团以来,其二线城市市场的份额显著提升,增强了华东地区市场的控制力:在济南、青岛、烟台的市场,中国国航市场份额跃居第一,市占率从原先的4.1%、5.9%、14.8%跃升至45.0%、37.9%、34.8%;在西安市场,中国国航与南方航空的市占率相近,各为12.5%和12.6%;厦门、乌鲁木齐、重庆市场,中国国航市占率均超过东方航空,分别为23.6%、10.6%和 20.1%,升至第二。

在国际航线方面,中国国航的韩国航线份额显著提升,同时在日本、东南亚及港台航线也获得了一定补充。虽然中国国航在欧美航线具有优势,但原先在日韩及东南亚热门旅游目的地的市场份额仍低于东方航空和南方航空。山航集团凭借在山东省内的主场优势,2019年夏秋航季在韩国航线的份额达11.2%。控股山航集团后,中国国航在韩国航线能够与东方航空、南方航空形成竞争。山航集团在泰国、柬埔寨和日本航线的份额分别为4.7%、5.6%和 3.0%,有效支撑了中国国航的运力。同时,中国国航在台湾地区和新加坡航线的市场份额将超过东方航空,在香港航线与东方航空的差距也有所缩小。

要约收购退市未必成功,要约价格决定要约效果:

要约收购中的要约价格很关键,这往往决定了收购标的是否继续保持上市地位。而如果定价太低,股东不接受要约则会导致要约收购失败;如果定价太高,收购方则要付出更多的成本。某种程度上,要约收购就像被收购公司股东从收购人那里获取的看涨期权,如果股票的市场价格高于要约价格,那么股东往往选择“不行权”,即不接受要约,通过继续持有股票抑或选择合适时机以高出要约价格的市场价格出售其持有的股票可以获取更高的收益。反之,如果市场价格低于要约价格,股东可以选择“行权”,即接受要约,以高于市场价格的要约价格将持有的股票卖给收购人。目前A股另一以终止上市为目的的要约收购案例——京东卓风要约收购德邦股份,便是由于要约价格溢价率较低,投资者普遍持有惜售态度,在全面要约收购期结束后,德邦股份股权分布具备上市条件。由此可见,要约收购的目的和结果有可能南辕北辙,不以退市为目的的要约收购也许会导致退市,而以退市为目的的要约收购并不一定能导致标的成功退市。