/核心观点/

2023年中报概况:招商证券2023年上半年实现营业收入107.94亿元,同比+1.63%;实现归母净利润47.27亿元,同比+10.14%。基本每股收益0.51元,同比+10.87%;加权平均净资产收益率4.33%,同比+0.34个百分点。2023年半年度不分配、不转增。

点评:1.2023H公司利息、投资收益(含公允价值变动)、其他收入占比出现提高,经纪、投行、资管业务净收入占比出现下降。2.股基交易量市场份额保持稳定,非货公募保有规模保持增长,经纪业务手续费净收入同比-10.72%。3.股权融资规模下滑幅度较大,债权融资规模小幅增加,投行业务手续费净收入同比-44.40%。4.券商资管规模延续下降趋势,公募基金业务收入贡献稳定,资管业务手续费净收入同比-13.29%。5.股票方向性业务、固收自营均跑赢市场,投资收益(含公允价值变动)同比+19.71%。6.两融余额及质押规模均出现小幅回升,利息净收入同比+155.89%。

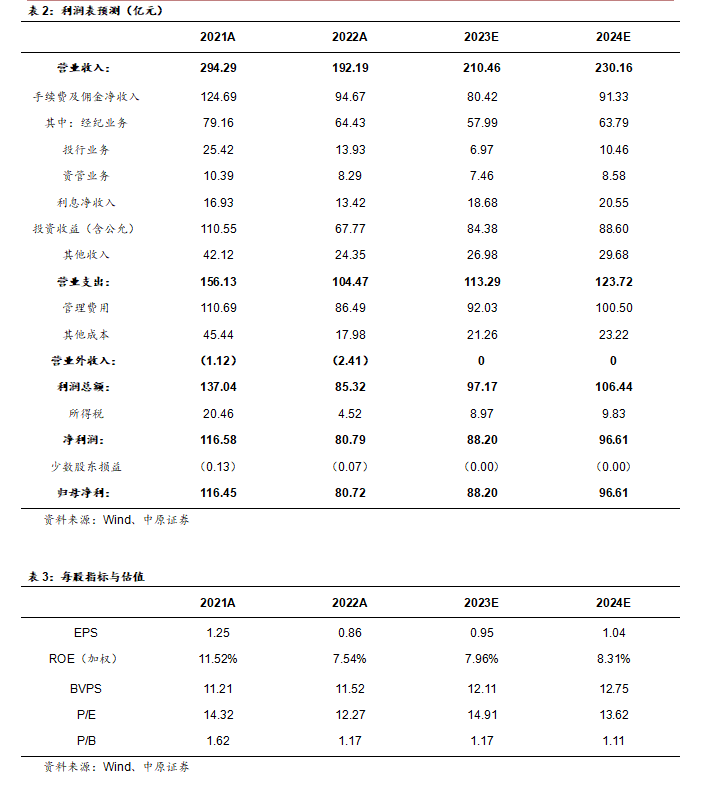

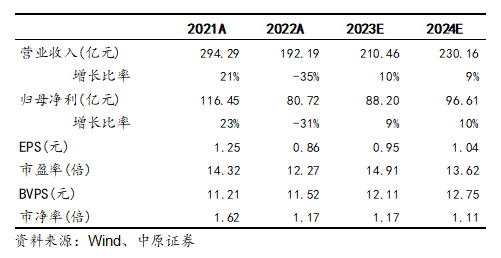

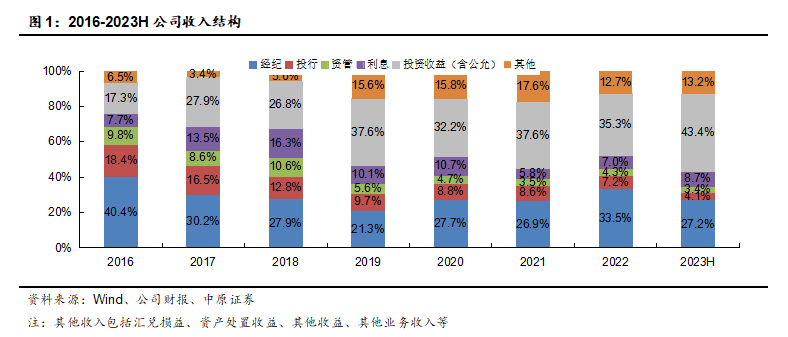

投资建议:报告期内公司经纪业务手续费净收入虽受市场环境影响出现小幅下滑,但代理股基交易量市场份额创历史新高;自营业务积极发展客需业务及中性投资策略,权益及固收投资均跑赢市场;资管及公募基金业务虽有小幅回落但收入贡献仍较为稳定。预计公司2023、2024年EPS分别为0.95元、1.04元,BVPS分别为12.11元、12.75元,按9月6日收盘价14.16元计算,对应P/B分别为1.17倍、1.11倍,维持“增持”的投资评级。

风险提示:1.权益及固收市场环境转弱导致公司业绩出现下滑;2.市场波动风险;3.全面深化资本市场改革的进度及力度不及预期

/报告正文/

招商证券2023年中报概况:

招商证券2023年上半年实现营业收入107.94亿元,同比+1.63%;实现归母净利润47.27亿元,同比+10.14%。基本每股收益0.51元,同比+10.87%;加权平均净资产收益率4.33%,同比+0.34个百分点。2023年半年度不分配、不转增。

点评:

1.投资收益(含公允价值变动)占比明显提高,经纪业务净收入占比明显下降

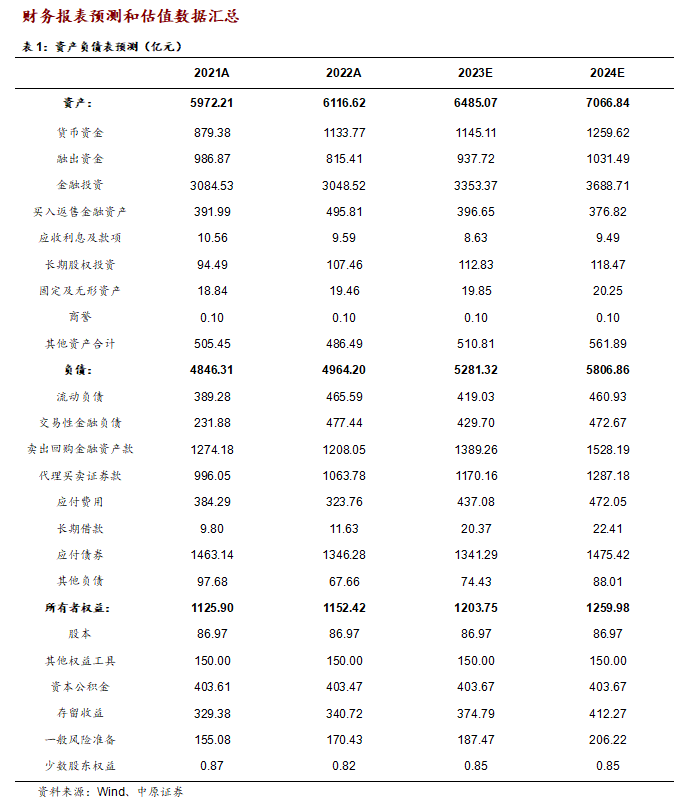

2023H公司经纪、投行、资管、利息、投资收益(含公允价值变动)和其他业务净收入占比分别为27.2%、4.1%、3.4%、8.7%、43.4%、13.2%,2022年分别为33.5%、7.2%、4.3%、7.0%、35.3%、12.7%。

2023H公司利息、投资收益(含公允价值变动)、其他收入占比出现提高,经纪、投行、资管业务净收入占比出现下降。其中,投资收益(含公允价值变动)占比明显提高,经纪业务净收入占比明显下降。

2.股基交易量市场份额保持稳定,非货公募保有规模保持增长

2023H公司实现经纪业务手续费净收入29.33亿元,同比-10.72%。

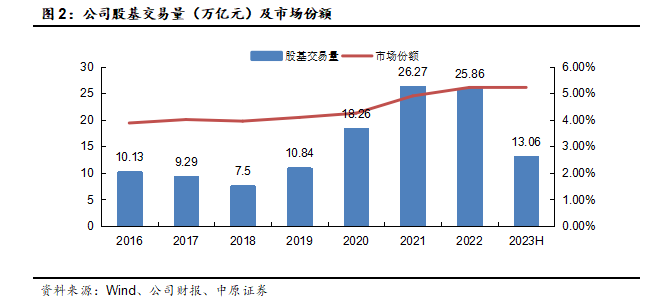

截至报告期末,公司正常交易客户数突破1700万户,较2022年底+3.41%;托管客户资产3.80万亿元,较2022年底+3.83%。报告期内公司代理股票基金交易量(双边)13.06万亿元,同比+2.03%;市场份额5.24%,较2022年底+0.02个百分点,创历史新高。

代销金融产品业务方面,报告期内公司实现代销净收入3.45亿元,同比-6.50%。根据中国证券投资基金业协会数据,23Q2公司非货币市场公募基金、股票加混合公募基金保有规模分别为800亿、726亿,较2022年底分别+8.70%、+6.30%,分别排名行业第5位、第4位。截至报告期末,公司基金投顾品牌“e招投”产品保有规模40.08亿元,较2022年底+51.53%。

期货经纪业务方面,截至报告期末,招商期货客户权益达415.59亿元,较2022年底+24.51%。报告期内招商期货实现营业收入12.70亿元,同比-26.55%;实现净利润2.27亿元,同比+17.01%。

3.股权融资规模下滑幅度较大,债权融资规模小幅增加

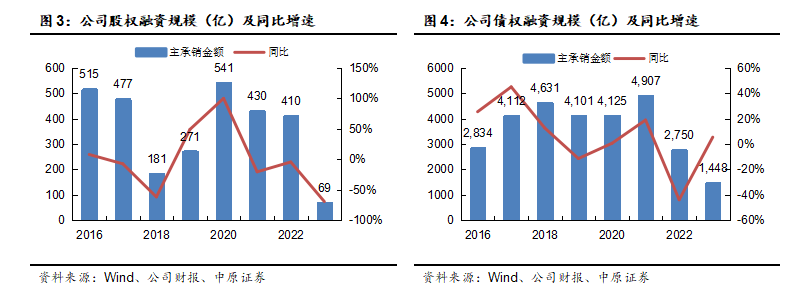

2023H公司实现投行业务手续费净收入4.47亿元,同比-44.40%。

股权融资业务方面,报告期内公司完成股权融资主承销金额69.28亿元,同比-69.54%;排名行业第14位,较2022年底-7位。其中,IPO主承销金额21.88亿元,同比-68.03%;再融资主承销金额47.40亿元,同比-70.19%。根据Wind的统计,截至2023年9月6日,公司IPO项目储备30个(不包括辅导备案登记项目),排名行业第9位。

债权融资业务方面,报告期内公司各类债券主承销金额1447.87亿元,同比+5.42%;排名行业第13位,同比-3位。

财务顾问业务方面,报告期内公司完成1单并购重组项目,交易金额为22.08亿元。

4.券商资管规模延续下降趋势,公募基金业务收入贡献稳定

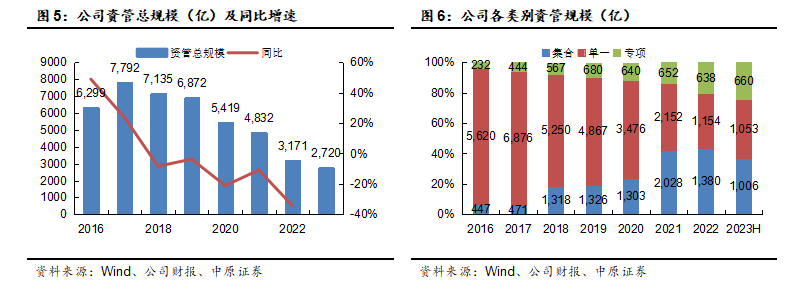

2023H公司实现资管业务手续费净收入3.72亿元,同比-13.29%。

资产管理业务方面,报告期内招商资管加大与母公司的营销协同,丰富主动管理产品线,聚焦银行、上市公司等机构客户需求,努力提升服务水平。截至报告期末,招商资管总规模为2720.12亿元,较2022年底-14.23%。其中,集合、单一、专项资管规模分别为1006亿、1053亿、660亿,较2022年底分别-374亿、-100亿、+23亿。报告期内招商资管实现资管业务净收入4.00亿元,同比-17.53%。

私募基金业务方面,报告期内公司全资子公司招商致远资本聚焦先进制造、新能源、新材料、高端装备等行业,专注于投资细分行业领先者或者具有潜力领先的企业。根据中国证券投资基金业协会统计,23Q2招商致远资本私募基金月均管理规模为191.86亿元,较22Q4+2.97%;排名行业第9位,较22Q4-1位。报告期内招商致远资本实现营业收入0.95亿元,同比+93.43%;实现净利润0.44亿元,同比扭亏为盈。

基金管理业务方面,截至报告期末,公司持有49%股权的博时基金资产管理规模15841亿元,较2022年底-3.71%。其中,公募基金管理规模、非货币公募基金管理规模分别为9495亿元、5088亿元,较2022年底分别-0.44%、-0.16%。报告期内博时基金实现营业收入23.46亿元,同比-14.66%;实现净利润7.55亿元,同比-13.52%。

公司持有45%股权的招商基金资产管理规模15540亿元,较2022年底+5.09%。其中,公募基金管理规模、非货币公募基金管理规模分别为8202亿元、5582亿元,较2022年底分别+6.46%、-0.48%。报告期内招商基金实现营业收入27.73亿元,同比-3.88%;实现净利润8.92亿元,同比-6.50%。

根据Wind的统计,截至报告期末,博时基金、招商基金非货币公募基金规模分别排名第8位、第5位,债券型公募基金规模分别排名第2位、第1位。

5.股票方向性业务、固收自营均跑赢市场

2023H公司实现投资收益(含公允价值变动)46.88亿元,同比+19.71%。

报告期内公司围绕“大而稳”的投资目标,积极发展客需驱动业务及中性投资策略,持续做大场内衍生品做市、证券做市及场外衍生品等资本中介型交易业务。截至报告期末,公司金融资产规模为3334.25亿元,较2022年底+8.07%。

权益类自营业务方面,报告期内公司股票方向性业务完善风险控制体系,紧密关注宏观环境与国家政策,坚守产业发展的长期趋势并精选行业龙头,投资业绩跑赢市场。

固定收益类自营业务方面,报告期内公司境内固定收益投资收益率显著跑赢市场基准。

另类投资业务方面,报告期内公司全资子公司招商投资聚焦重点赛道的项目开发和投资布局,有效把握市场机会,完成了多个股权项目的退出。报告期内招商投资实现营业收入6.64亿元,同比+406.87%;实现净利润5.01亿元,同比+469.32%。

6.两融余额及质押规模均出现小幅回升

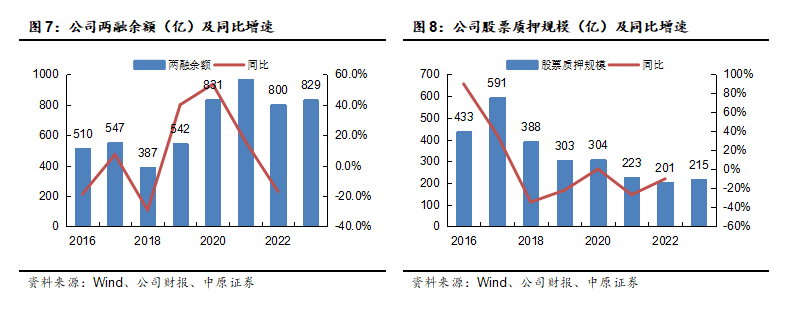

2023H公司实现利息净收入9.34亿元,同比+155.89%。

融资融券业务方面,截至报告期末,公司两融余额为829.37亿元,较2022年底+3.63%。

股票质押式回购业务方面,截至报告期末,公司股票质押待购回余额为214.74亿元,较2022年底+6.86%。其中,自有资金出资余额为166.67亿元,较2022年底+18.41%。

投资建议

报告期内公司经纪业务手续费净收入虽受市场环境影响出现小幅下滑,但代理股基交易量市场份额创历史新高;自营业务积极发展客需业务及中性投资策略,权益及固收投资均跑赢市场;资管及公募基金业务虽有小幅回落但收入贡献仍较为稳定。

预计公司2023、2024年EPS分别为0.95元、1.04元,BVPS分别为12.11元、12.75元,按9月6日收盘价14.16元计算,对应P/B分别为1.17倍、1.11倍,维持“增持”的投资评级。

风险提示:1.权益及固收市场环境转弱导致公司业绩出现下滑;2.市场波动风险;3.全面深化资本市场改革的进度及力度不及预期