来源 :社服商贸新消费分析师刘越男2023-07-18

报告导读

2023H1扣非净利润高增长,定增支持数字化升级,回购和控股股东增持彰显信心。

投资要点

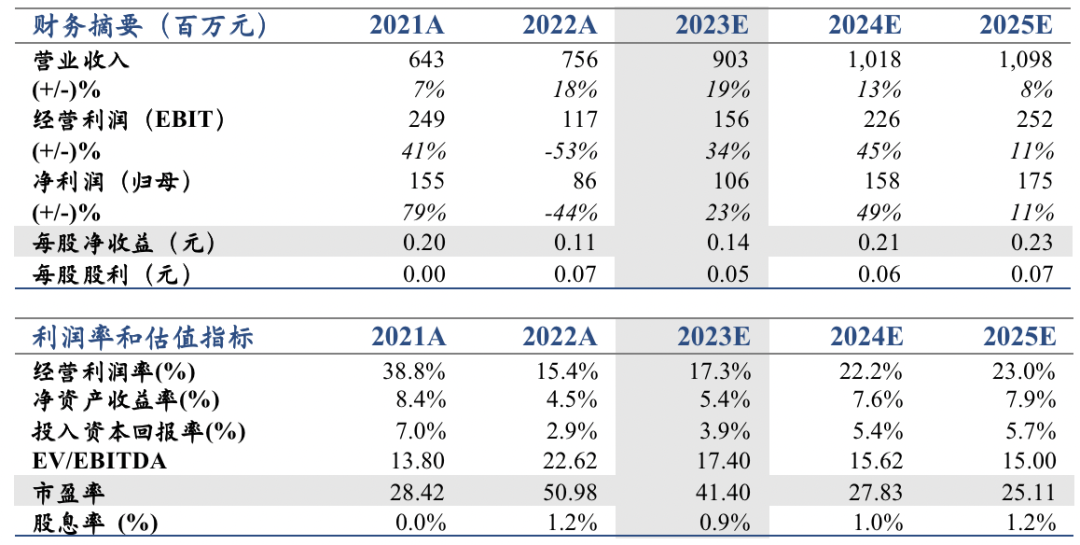

投资建议:2023H1业绩预减,预计公司2023-2025年归母净利润分别为1.06、1.58、1.75亿元,EPS分别为0.14(-0.11)、0.21(-0.10)、0.23元,考虑未来两年复合增速28%及定增带来的成长性,按PEG为1.2,给予2024年34xPE,下调目标价至6.97元,维持增持评级。

业绩简述:公司发布2023年半年度业绩预告,预计2023H1实现归母净利润为3,300.00~4,600.00万元,同比下降79.06%~70.81%。预计扣非归母净利润为9,100.00~10,400.00万元,同比增长531.65%~621.88%。其中预计2023Q2实现归母净利润为847~2147万元,同比扭亏为盈,去年Q2亏损7232万元;预计2023Q2实现扣非归母净利润3330~4630万元,去年Q2亏损1236万元。

业绩符合预期,2023H1扣非归母净利润高增长。1)2022H1公司专业市场管理业务减租免租影响当期归母净利润4,723.82万元;2)子公司兰州丽尚亚欧商业管理有限公司有效提升资产运营效率,2023年上半年出租率较上年同期大幅提升,本期减少亏损约3,400万元。

定增有望增强公司盈利能力,回购和控股股东增持彰显公司信心。公司发布定增预案,拟向控股股东发行股份募资约7.3亿元,投向专业市场及亚欧商厦改造升级项目、数字化转型项目、智慧云仓建设项目和偿还银行贷款。5月,控股股东元明控股拟以自有资金增持0.5%-1%的公司股份。6月,拟以自有资金或自筹资金回购公司股份。

风险提示:新零售业务拓展不及预期;房地产业务减值风险。

盈利预测