在光伏领域,太阳能电池的性能对提升发电效率至关重要,目前按掺杂元素和导电方式等不同,太阳能电池可分为P型和N型两大类。其中,N型电池片采用N型硅片,是在单晶硅中掺磷后通过自由电子导电,掺磷越多则自由电子越多,导电能力越强,电阻率也就越低;而P型电池片则采用P型硅片,是在单晶硅中掺硼后通过置换硅产生的空穴导电,掺硼越多则能置换硅产生的空穴也越多,导电能力越强,电阻率就越低。而电池片电阻率值越小,同样电流通过时消耗的电势差也就是电压损失就越小,所以光电转换效率就越高。

以PERC电池片为代表的P型电池,具有生产工艺简单成熟、低成本、高寿命等优点,因此当前以超过80%的市占率统治市场。但P型电池的光电转换效率存在23.5%的较低理论上限,因此上限更高的N型电池反而被业界一致看好,不仅代表未来太阳能电池技术的主流发展方向,取代P型电池也是大势所趋。

N型电池按具体技术路线还可细分为TOPCon、HJT(异质结)和ABC等三大主流,其中ABC拥有更高的光电转换效率,理论上超过25%。目前晶科能源和天合光能力推TOPCon,爱康科技青睐HJT,ABC则更受爱旭股份推崇。

上海爱旭新能源股份有限公司(以下简称“爱旭股份”,股票代码600732)于1996年8月登陆主板,迄今已在股市风云激荡十八载。今年1月31日,爱旭股份发布2023年业绩预减公告,预计实现归母净利润7.35亿元-7.75亿元,同比减少66.71%-68.43%;预计实现扣非净利润3亿元-3.4亿元,同比减少84.30%-86.14%。

如此大幅利润下降,让侦碳家非常惊讶,因为2023年1-9月,爱旭股份已经实现归母净利润18.87亿元,同比还增长了35.76%。这意味着爱旭股份在第四季度仅仅90多天里,以平均每天至少亏损1270万的速度,累计亏损了11.5亿元-11.9亿元。

爱旭股份第四季度为什么这么能亏?爱旭股份在公告中给出的理由包括:N型ABC电池新产能的投建与运营增加了管理费用;提升ABC产品销量,需要构建销售渠道、推广品牌和宣传价值,因此销售费用有较大增加;2023年全年光伏产业链价格整体处于震荡下行区间,尤其是第四季度主营业务中,电池及组件产品价格更是快速下跌;此外计提的固定资产减值准备和存货跌价准备也有影响到净利润。

但通过对爱旭股份近期多份财报的分析,侦碳家发现,除了净利润受到上述原因影响,爱旭股份始终面临的巨大现金流和偿债压力,对其未来能走多远影响更大。

一、产品价格四季度预计继续大跌,新增17亿存货恐招致更大减值损失

2023年初可谓光伏产业链的荣枯分水岭。在此之前的两年内,光伏产业链从硅料、硅片、电池再到组件,都处于产品供不应求导致的价格上涨中,包括爱旭股份在内的光伏玩家几乎拼命追加产能。然而从2023年初开始,之前迅猛投建的新产能开始陆续投产达产,反而不断加剧产能过剩,整个光伏产业链也从供不应求反转到供过于求,产品市场价格自此进入下跌模式。

爱旭股份的产品包括电池和组件,原材料则是上游的硅片。2023年1-9月,硅片、电池和组件的价格都在下降,但由于降价沿光伏产业链传导的先后,前三季度硅片降价幅度超过电池和组件,反而为爱旭股份创造了更大的利润空间。

2023年前三季度财报显示,虽然爱旭股份营业收入下降了-12.43%,但由于营业成本下降幅度更大(-20.84%),毛利率反而因祸得福上涨了,最终归母净利润大增35.76%。

但与股票交易类似,当大盘指数大跌个股集体大跌时,小部分股票当天会少跌甚至不跌,但依然会在随后几个交易日内补跌。侦碳家猜测,爱旭股份电池和组件的价格大概率在第四季度出现了大幅补跌,而原材料硅片价格依然下跌却幅度较少,因此爱旭股份前三季度因为“降价差”而被动创造的利润遭遇了“反杀”,果然出来混都是要还的。

侦碳家甚至猜想,爱旭股份部分产品的销售价格会不会已经低于了成本,比如组件。截至2023年底,全球组件产能已超900GW,远高于同期全球需求值525GW,明显供过于求,市场价格同年也在一路下跌。组件龙头隆基绿能的副总裁李振国对此曾警告,低于1元/瓦的非理性价格会让全行业都难盈利。

但自2023年10月起,也恰是第四季度,市场上多笔组件集采业务中均出现低于1元/瓦的报价或成交价,最低至仅0.945元/瓦。爱旭股份并非组件龙头,很可能被迫接受这样的“亏损价”。所以侦碳家认为,电池和组件等产品价格大幅下跌,可能是造成爱旭股份第四季度大幅亏损的首要原因。

侦碳家还发现,在2023前三季度中,爱旭股份的销售费用和管理费用都出现大幅上升。其中销售费用高达1.42亿元,同比大增305.71%;管理费用也从3.71亿元大增到7.52亿元。管理费用的增加是由于爱旭股份投建N型ABC电池新产能;而销售费用大增三倍则是因为在不利的市场环境下,必须花钱甚至烧钱才能力保销售额降幅减少。

侦碳家预计爱旭股份第四季度的销售费用和管理费用依然会比较高,但是销售费用对销售额的推动作用会削弱,对利润的帮助和促进更会明显不如前三季度。

此外,侦碳家还发现,爱旭股份在前三季度的资产减值损失、信用减值损失和公允价值变动损益同比都大幅增加。其中,资产减值损失同比从260多万增加到2.73亿元;公允价值变动损益的损失则增加了1亿多,信用减值损失也增加了4500多万。

前三季度资产减值损失如此之大,侦碳家认为主要原因可能在于爱旭股份在原材料和产品市场价格持续下跌的逆势下,依然大幅增加这两类存货,结果造成巨额的存货减值损失。财报显示,爱旭股份前三季度存货金额从15.27亿元增长到32.91亿元。

而根据2022年财报,存货中以原材料和库存商品为主,两者合计约14亿多。侦碳家认为,按照上文中分析过的,在第四季度产品价格大幅下跌,以及原材料价格也继续下跌的情况下,爱旭股份当季的存货减值损失有可能超过前三季度的总和,这可能是爱旭股份第四季度出现较大亏损的又一重要原因。

侦碳家认为爱旭股份存货的结构和数量都存在一定不合理之处。首先是原材料和库存商品的金额高出发出商品太多,也就是库存数量明显高于出货需求。其次,存货数量整体也明显过高,如果说2022年推高原材料和库存商品数量,是因为市场价格尚未下跌,尚有一定合理性;那么在2023年光伏全产业链的市场价格都在下跌,且下行趋势如此明显的情况下,还继续逆势将存货增长一倍多,就类似于主动去持有看跌资产而缺乏合理性了。当然,如果说爱旭股份是因为想赌一把去抄市场的底,那侦碳家只能表示同情并想起了一句炒股箴言:“新手死于追高,老手死于抄底,高手死于杠杆”。因为从硅片、电池和组件的价格走势即可知,前三季度推高的存货,第四季度恐迎来更大幅度减值。

对于公允价值变动损益在前三季度的亏损同比增加1亿多,侦碳家发现爱旭股份并无投资性房地产,估计应该是持有的金融资产的价值出现了较大下跌。此外,爱旭股份的信用减值损失增加4000万,侦碳家发现其应收账款同比大增3亿多,市场下行时更多应收账款意味着更大坏账风险。让侦碳家奇怪的是,爱旭股份前三季度明明销售收入出现了-12%下降,但应收账款却反而增加这么多,究竟是爱旭股份通过大幅增加账期来促销,还是很多销售货款被客户拖延支付所导致?

由应收账款的疑问类推,侦碳家发现爱旭股份前三季度预付账款小幅减少,与营业收入减少幅度大致匹配;但应付账款却从13.43亿元大幅增加1倍到27.40亿元,这与营业成本减少的结果明显矛盾,究竟是供应商主动给予爱旭股份更多账期?还是后者拖延支付前者货款所导致?

合同资产和合同负债的对比也让侦碳家有类似疑问。爱旭股份的合同资产体量都很小,但合同负债却从4.12亿元增长到9.22亿元,这意味着已经符合履行条件的义务增长了5.1亿,比如收款后应当发货这种情况。为何在市场下行销售收入下降需要增加4倍销售费用进行促销的情况下,爱旭股份的发货速度反而慢了这么多?

而存货中库存商品在2022年6.72亿元的基础上继续增长,按2023年存货总金额又增长了17.67亿元,如果沿用2022年的比例计算,则库存商品又新增了8亿多。产品库存在猛增的同时,发货速度却在减慢,这让侦碳家感到不解。

以上种种情形,不仅让侦碳家对爱旭股份2023年第四季度乃至未来一段时间的经营状况产生了疑问,还对其现金流状况产生了兴趣,于是又将目光投向此处。

二、投资净现金流量4年超135亿成吞金兽,债务前三季度大增28亿

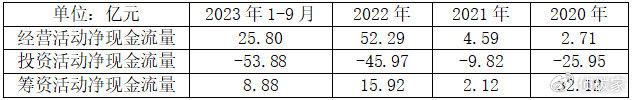

从近4年财报看,爱旭股份的经营活动净现金流量保持着“造血”能力,尤其是最近两年,这一点要好于很多经营中持续“失血”的光伏企业;但2023年也预计同比会出现大降,结合存货和应收账款今年前三季度大增的情况,让侦碳家对其未来持续性有些担忧,特别是在当前市场持续下行的情况下。

而爱旭股份的投资活动仿佛始终是“吞金兽”,近4年累计已净消耗135亿元现金流,特别是在当前市场严重下行的逆势中,投资金额反而在不断大幅增加,最近两年合计净流出超百亿,其中的风险不言而喻

爱旭股份的筹资活动则始终任劳任怨,持续为投资活动输血,近4年累计募资超50亿元。

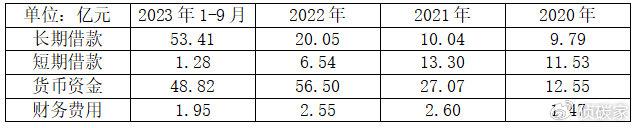

当然,爱旭股份的筹资并非没有代价,债务水平就在2023年出现大幅增长。2023年,爱旭股份的长期借款猛增30多亿,高达53.41亿元;而短期借款却减少仅5亿元,因此债务总额增长了28亿元,同时货币资金也减少约8亿元。过高的债务负担也让爱旭股份每年的财务费用高达2亿左右,侵蚀掉不小的净利润。

当然,侦碳家认为爱旭股份的短期偿债能力应该不存在问题,因为其还有银行授信额度约70多亿。但长期还要看新投建项目的盈利回报情况是否能达预期,目前的市场价格趋势对此有所不利。

另外,政府补助对爱旭股份的扶持力度在2023年出现了明显削弱,这同时影响到后者的盈利和现金流状况。2022年政府补助从3.76亿元大幅增长到10.71亿元,约占同期归母净利润13.9亿元的77%,对爱旭股份可以说举足轻重。但2023年前三季度,爱旭股份仅收到政府补助5100多万,即使加上第四季度的乐观预计,总量大幅减少将毫无悬念。当然,政府补助本来就多不可持续。

除了明面上的债务,侦碳家还发现,爱旭股份对外担保金额非常高,已经逼近担保总额度上限,主要是其对子公司借款进行担保导致,这同样不可忽视。

三、累计担保总额281亿,远超净资产逼近担保总额度,代偿风险加剧

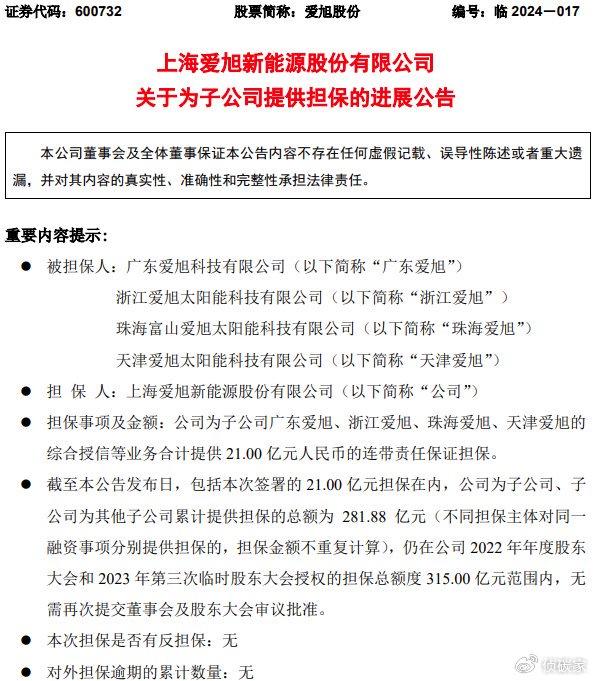

按爱旭股份2024年3月2日公告的最新为子公司提供担保的进展公告,截至当日,公司为子公司、子公司为其他子公司累计提供担保的总额为281.88亿元,仍在股东大会授权的担保总额度315.00亿元范围内。

但侦碳家认为,担保总额度是由爱旭股份自己决定的,不仅担保总额度本身制定较高,累计担保总额也已经逼近总额度的上限,担保代偿风险依然较大,这对未来盈利和现金流都是潜在的风险。

而且截至2023年第三季度,爱旭股份的净资产仅为100.18亿元,上述累计担保总额相当于其2.81倍,这意味着即便考虑从去年第三季度至今爱旭股份的净资产少量增长,也不影响侦碳家对其累计担保总额已远超净资产兜底能力的判断。

四、百亿关联交易成未来潜在风险

投资者对上市公司的关联交易一般有所忌讳,特别是大额关联交易,因为这容易导致利益输送,有损害投资者利益的风险。

但在爱旭股份2022年财报中,就披露其下属子公司广东爱旭、珠海富山爱旭、浙江爱旭、天津爱旭拟与关联方高景太阳能及其子公司发生原材料采购及加工服务业务,预计2022年1月至2023年4月累计发生交易金额为110.00亿元(含税)。

上述广东爱旭等涉事子公司均为爱旭股份的全资子公司,超百亿的关联交易金额也已非大额,而是巨额,因此未来需要持续关注此项变化情况。

五、从豪赌BC类电池到与TOPCon并重,转型成本和资金压力凸显

虽然N型电池取代P型电池的大势已成业界共识,但对于TOPCon、HJT和IBC三种细分技术路线未来谁主沉浮,业界仍然莫衷一是。晶科能源和天合光能,均认为TOPCon具有更高的量产效率、更优的量产成本、和更明确的提效降本路径,在未来较长一段时期内都将是最具性价比和商业化价值的电池技术路线之一;HJT则受到爱康科技的热捧,但仍无法回避单位成本过高影响应用的劣势,且还无法使用常温银奖而必须使用低温银浆(目前只能从日本进口),原料供应存在局限性;而BC类电池拥有超过25%的理论能量转换效率,但技术难度和成本均距离商业化距离很大,之前主要是爱旭股份在推动。

侦碳家去年曾撰文描述过爱旭股份主推BC类电池面临的风险和不利因素。首先,BC类电池光电转换效率的理论上限虽高,但与TOPCon仍较接近,缺乏显著优势;其次,BC类电池在功率和开压电流等技术参数上与当前主流产业链特别是储能系统的兼容性较差,需要更换大量设备新增高昂成本;再次BC类电池还未实现大规模商用,培养用户和市场等成本较高;最后,BC类电池技术难度大,生产工艺复杂,成本极高,爱旭股份甚至因此曾被Maxeon在德国起诉专利侵权。

而且按照“存在即合理”的逻辑,N型电池中TOPCon遥遥领先的市占率,也能说明其相比BC类电池,可能是更佳选择。因此侦碳家当时就认为爱旭股份押注BC类电池将是第二次豪赌。

时过境迁,侦碳家当时的判断也部分得到应验。虽然今年2月26日爱旭股份曾公告投资99.78亿元在济南继续投建基于ABC技术的新电池和光伏组件产能;但侦碳家也注意到其在3月13日的公告,投资27.15亿元将现有义乌基地的25GW PERC电池产能升级为TOPCon电池产能;以及今年3月19日,爱旭股份公告与安徽滁州全椒县人民政府签署协议,一期总投资60亿元投建N型TOPCon新产能15GW,二期40亿元投资还在规划中。

这是否意味着爱旭股份ALL IN的BC类电池的豪赌策略,已经出现了松动,而转向了与TOPCon并重?但转型代价依然较高,不仅包括新的技术研发和储备,还有新建生产线需要的巨额投资。据公开报导,除去当地政府承诺补助的资金,爱旭股份自身需要为上述项目融资150亿元左右,这对于净资产刚过百亿的爱旭股份来说,资金缺口和融资压力都不小。

六、股价持续下跌1年多,缩水超73%

虽然爱旭股份上市以来经历过若干次豪赌,但其部分投资者似乎在最近一年多里失去了继续押注的兴趣或勇气,反而在抓紧时机出逃。自2022年11月至今,爱旭股份的股价已经从最高的51.22元/股持续下跌到仅13.78元/股,缩水超-73%,当前股价甚至已经逼近历史最低点10.49元/股,多数投资应该难逃损失惨重的厄运。侦碳家认为,爱旭股份众多巨额投资项目未来能否实现预期盈利,将决定未来投资者的人心向背。

综合上述分析,爱旭股份虽然预告了2023年度利润大幅预减,但现金流和偿债压力才是决定其未来发展乃至生存的更大关键,侦碳家也将继续关注爱旭股份BC类电池和TOPCon电池业务的最新进展,与读者共享这场技术盛宴最终会花落谁家。