2月13日晚,西南证券股份有限公司(以下简称“西南证券”)抛出60亿元的重磅定增预案。公司拟向不超35名特定对象发行A股股票,发行股数为199353.274万股,顶格触及发行前总股本30%;募集资金总额不超过60亿元,全部用于补充公司资本金。

此次定增获国资股东硬核托底。其中控股股东渝富控股(通过渝富资本持有西南证券29.51%股权)认购金额为15.00亿元,一致行动人重庆水务环境集团(直接持股西南证券1.5%)认购金额则为10.00亿元,二者合计拿下41.67%的募资份额,成为公司本轮资本补充的压舱石。

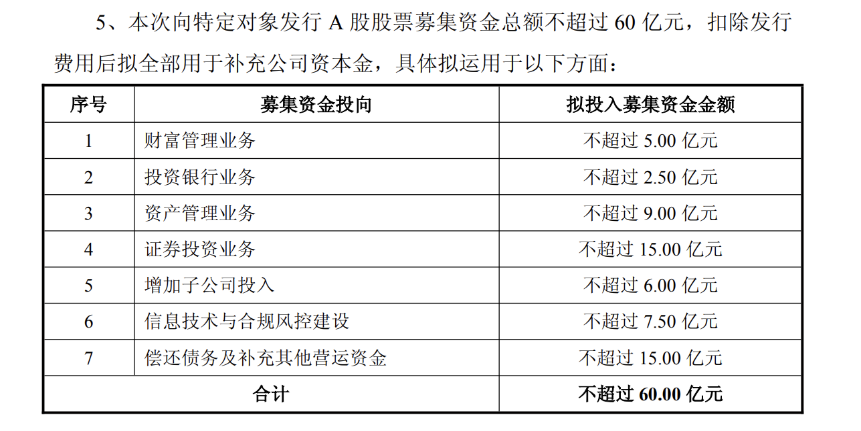

从募资投向来看,西南证券一方面加大证券投资、资管、财富管理、投行等核心业务投入,其中证券投资业务拟投入不超过15亿元,成为资金分配最多的领域;另一方面通过偿还债务、补充流动资金夯实财务安全垫,以及加码信息技术与合规风控建设,全面提升公司稳健运营与长期发展能力。

数据来源:公司公告

与此同时,在敲定定增预案的第十届董事会第二十三次会议上,西南证券同步审议通过了《关于公司发行境内债务融资工具及一般性授权的议案》。公告显示,公司拟发行多种境内债务融资工具,规模不超过最近一期净资产的400%;相关事项的授权待股东大会审议表决后正式生效,有效期为36个月。

值得一提的是,西南证券今年以来资本动作密集。除2月13日抛出的60亿元定增预案及债务融资计划外,公司已于2月2日收到证监会正式批复,获准向专业投资者公开发行面值总额不超140亿元的公司债券,资金将用于补充营运资金、优化债务结构等。在监管层鼓励券商通过合理方式补充资本、提升服务实体经济能力的政策背景下,公司资本补充格局持续完善,为业务扩张与高质量发展打下了坚实基础。

更为关键的是,此次定增恰逢公司股权架构优化的重要节点。此前西南证券已披露控股股东变更进展,渝富控股将通过国有股权无偿划转的方式,受让渝富资本持有的西南证券29.51%股权。此番60亿元定增,不仅是西南证券突破资本约束、提速业务扩张的现实需要,更是控股股东渝富控股从“幕后”走向“台前”的关键战略落子。

作为注册地为重庆的唯一一家证券公司,这一系列资本补充也将有望支持西南证券打造一流的“区域投行、精品投行、特色投行”的发展目标,推动其在服务成渝双城经济圈建设中实现更高层次的功能升级。

2025年业绩回暖,但业务结构相对单一瓶颈仍存

1月15日,西南证券发布2025年度业绩预告,公司预计全年实现盈利,净利润同比大幅增长。经初步测算,2025年度归属于母公司所有者的净利润预计为10.28亿元至10.98亿元,较2024年同期的6.99亿元增加3.29亿元至3.99亿元,同比增幅47%至57%;预计扣除非经常性损益后的净利润为10.13亿元至10.82亿元,较上年同期的6.89亿元增加3.24亿元至3.93亿元,同比增幅同样为47%至57%。

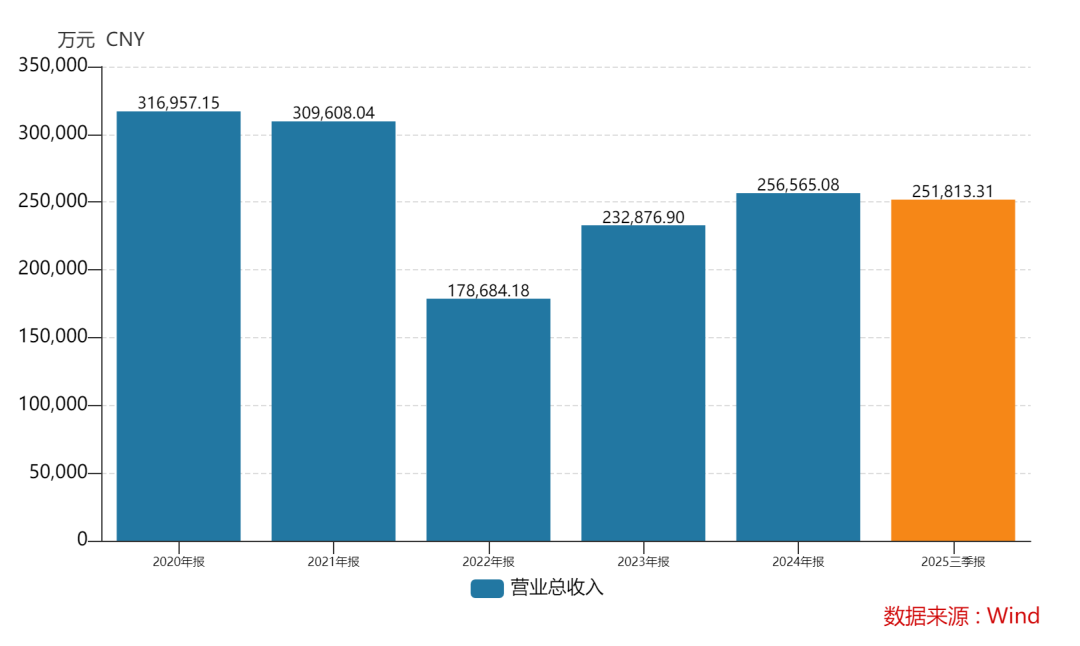

回顾2020-2024年经营表现,西南证券业绩波动明显,营收呈现典型的V型修复走势。公司2020年、2021年营业总收入分别为31.70亿元、30.96亿元;然而,受资本市场大幅震荡、市场交投活跃度走低等因素影响,加之业务结构相对单一,公司2022年营收大幅下滑42.29%,仅实现17.87亿元,创下2013年以来的最低点。

图:西南证券2020年至2025年三季度营业总收入

分业务来看,2022年西南证券的证券经纪业务收入为17.04亿元,同比下滑12.76%,占当期总营收比重高达95%。同期自营业务收入为-1.34亿元;投行业务收入为1.63亿元,同比下降35.14%。自营业务由盈转亏对2022年的业绩形成了显著冲击,而体量更大的经纪业务同步下滑,则进一步加剧了公司整体营收承压的局面。

尽管2023年、2024年公司营收逐步修复,分别回升至23.29亿元、25.66亿元,同比分别增长30.33%、10.17%,但营收规模仍未重回30亿元以上区间。这也成为了当时行业景气度回落背景下,部分区域型券商面临增长瓶颈的典型写照。

区域特色化转型任重道远

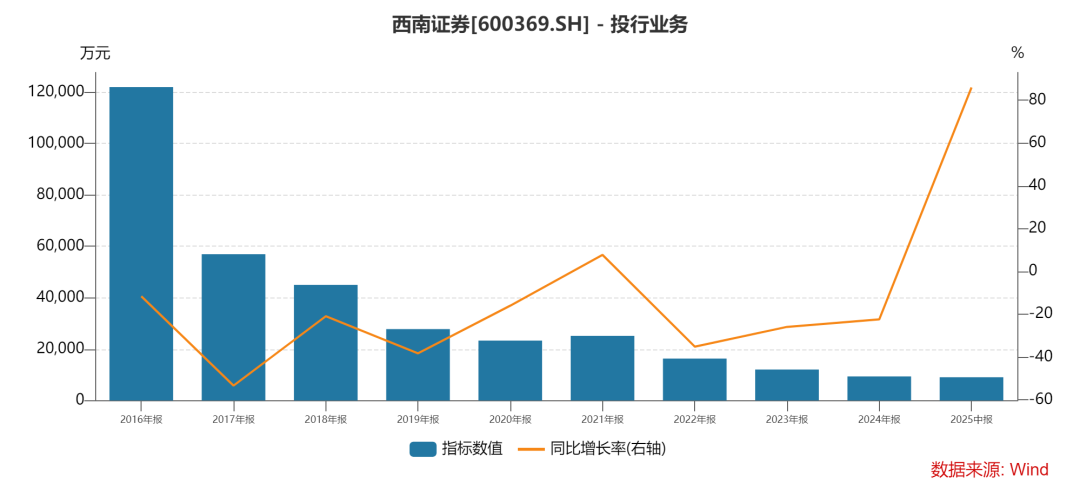

早在2021年,西南证券便明确提出服务成渝地区双城经济圈建设的战略定位。公司投行业务早期在行业内具备较强竞争力,并购重组与再融资业务一度位居行业前列,后因2016—2017年两次投行重大处罚由盛转衰,不仅行业声誉受到影响,更出现以时任副总裁徐鸣镝辞任为标志的核心团队流失,投行业务自此进入长期调整阶段。

图:西南证券2016年以来的投行业务收入

2023年和2024年,西南证券投行业务持续低迷,收入分别仅为1.21亿元、0.93亿元,2024年毛利率低至-27%。受历史执业因素影响,公司投行项目承揽与执行能力偏弱,叠加再融资业务受减持新规约束,区域优势未能有效转化为业绩支撑。最新的投行业务执业质量评价结果(以2024年表现为依据)则显示,西南证券的评级已从B类被下调至C类。

2025年前三季度,公司投行业务实现触底回暖,当期投行净收入为1.63亿元,同比增长123.29%,但占总营收仅6.47%,贡献依然有限。随着资本实力逐步补充,公司能否真正补齐业务短板、强化区域竞争力,走出一条特色化、区域化、精品化的投行发展之路,仍有待市场进一步检验。