新任董事长到位后,华夏银行管理层仍在调整。

任职不足一年,华夏银行首席风险官刘小莉离任,该职位接替者方宜曾在北京银行任职,而华夏银行新任董事长杨书剑曾任北京银行行长。

风险“一号位”变动背后,华夏银行业绩存在波动,部分风险指标持续下滑。尽管华夏银行静态不良贷款率保持平稳,但拨备覆盖率和贷款拨备率出现显著下降,相关资产质量指标与头部股份行相比存在差距。

如今,摆在华夏银行新管理层面前的问题是,既要化解存量资产风险,也要防范新增风险。如何在风险指标全面优化的前提下,亦能保持业绩可持续增长,是华夏银行迈入发展新阶段的必答题。

管理层新增多名北京银行“旧人”

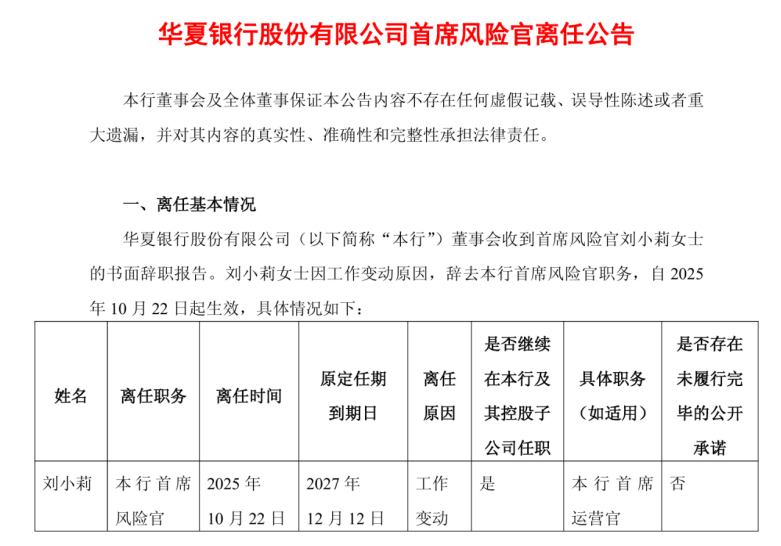

10月24日,华夏银行发布首席风险官离任公告,刘小莉女士因工作变动原因,辞去华夏银行首席风险官职务,自2025年10月22日起生效。离任后,刘小莉将继续在华夏银行任职,出任华夏银行首席运营官。

公开资料显示,2025年1月,国家金融监督管理总局核准刘小莉华夏银行首席风险官的任职资格,其曾任华夏银行授信审批部总经理。刘小莉原定任期到期日为2027年12月12日,据此看来本次职位调整属于提前离任。

刘小莉离任后,华夏银行首席风险官将由方宜接任。10月24日,华夏银行发布第九届董事会第十二次会议决议公告,同意聘任方宜为首席风险官并确定其薪档。方宜任职资格尚需报国家金融监督管理总局核准,任期自任职资格核准之日起。

方宜曾任北京银行石家庄分行党委书记、行长,北银理财有限责任公司党委书记、董事长。2025年6月,北京金融监管局才核准方宜北银理财有限责任公司董事、董事长的任职资格,9月北银理财即宣布方宜辞去董事长、董事及董事会专门委员会相关职务。

旧人提前离任,新人火速入职,可见华夏银行对首席风险官一职的重视程度。值得一提的是,自去年底以来,华夏银行管理层密集调整,其中引入了多名具有北京银行任职经历的管理人员。

2025 年 1月,李民吉因个人原因辞去华夏银行董事长、执行董事及董事会专门委员会相关职务。3月,华夏银行第九届董事会第四次会议选举杨书剑为第九届董事会董事长;5月,国家金融监督管理总局核准杨书剑担任该行董事、董事长的任职资格。

任职信息显示,杨书剑曾任北京银行行长。除了董事长、首席风险官,华夏银行副行长、首席信息官职位也迎来北京银行“旧人”。

2024年12月,华夏银行发布第九届董事会第一次会议决议公告,同意聘任唐一鸣为华夏银行副行长。唐一鸣曾任北京银行南昌分行行长、北京银行北京分行行长。

2025年5月,华夏银行召开第九届董事会第八次会议,同意聘任龚伟华为首席信息官,龚伟华的首席信息官任职资格尚需国家金融监督管理总局核准。公开信息显示,龚伟华曾任北京银行公司银行部总经理,北京银行首席信息官。

新老血液融合,有望为华夏银行带来全新变革,推动其经营质量更加稳中向好。从华夏银行最新业绩数据来看,业绩下行压力犹存,多项风险指标有待改善。

近期,华夏银行发布2025年三季度业绩报告,前三季度,华夏银行(集团口径,下同)实现营业收入648.81亿元,同比下降8.79%;实现归母净利润179.82亿元,同比降幅2.86%。

虽然收入波动较大,但是华夏银行息差利差保持平稳。三季度末,华夏银行净利差1.62%,同比上升0.01个百分点;净息差1.55%,同比下降0.05个百分点。

其利润降幅低于营收降幅的原因在于,压降计提,加大了成本管控。2025年前三季度,华夏银行营业支出同比减少55.45亿元。其中,业务及管理费194.33亿元,同比减少了19.98亿元;信用减值损失181.97亿元,同比减少35.14亿元。

华夏银行业务及管理费主要包括职工薪酬及福利、业务费用等。前三季度,华夏银行成本收入比29.95%,同比下降0.21个百分点。

从第三季度业绩数据来看,华夏银行通过成本项调节利润的表现更加明显。

第三季度,该行实现营业收入193.59亿元,同比下降15.02%;归属于上市公司股东的净利润为65.12亿元,同比增长7.62%。利润增长背后,华夏银行营业支出减少40.42亿元,其中业务及管理费同比减少了19.32亿元,信用减值损失减少了18.44亿元。

在营收增长乏力的情况下,通过优化计提等成本项的确可以保持利润平稳,但问题也会随之而来,比如资产质量指标难以显著改善,拨备水平下滑等。

拨备水平创阶段新低

规模持续扩张,风险抵补有待加强。

华夏银行于1992年10月在北京成立,1995年3月实行股份制改造,2003年9月首次公开发行股票并上市交易,成为全国第五家上市银行。2021年,首批入选国内系统重要性银行。

截至2025年6月末,华夏银行在全国120个地级以上城市设立了43家一级分行,79家二级分行,营业网点总数952家,员工3.68万人。

作为全国展业的股份制银行,华夏银行依托网点稳步扩张。截至今年9月末,华夏银行资产总额45863.58亿元,较年初增长2098.67亿元,较上年末增长4.80%。华夏银行资产主要包括发放贷款和垫款、金融投资等,其中贷款和垫款资产占比在50%左右。

近年来,伴随银行业息差收窄、竞争加剧影响,华夏银行的业绩出现较大波动。2022年至2024年,华夏银行营收增速分别为-2.15%、-0.64%、4.23%,归属于上市公司股东的净利润增速分别为6.37%、5.30%、4.98%。

同期,华夏银行拨备覆盖率分别为159.88%、160.06%、161.89%,贷款拨备率2.80%、2.67%、2.59%,不良贷款率1.75%、1.67%、1.60%。

今年以来,华夏银行营收和利润出现负增长,在贷款规模维持增长的前提下,不良率略微下降,但整体拨备水平大幅下滑。

截至2025年三季度末,华夏银行不良贷款率1.58%,比上年末下降0.02个百分点;拨备覆盖率149.33%,比上年末下降12.56个百分点;贷款拨备率2.36%,较上年末下降0.23个百分点。

报告期内,华夏银行正常类贷款占比96.10%,相比2024年末有所提升,并且关注类贷款余额及占比有所下降。三季度末,不良贷款余额384.56亿元,较2024年末增加5.42亿元。

华夏银行拨备水平下滑原因,一方面与不良贷款增加有关,另一方面或受核销规模及计提力度影响。

根据华夏银行2025年半年报数据,华夏银行上半年拨备覆盖率156.67%,较年初下降了5.22个百分点。与之对应的是,华夏银行上半年不良贷款余额386.70亿元,比上年末增加7.56亿元。

同时压降计提。2025年上半年,华夏银行当期计提/(转回)124.25亿元,期末贷款损失准备金余额605.83亿元。相比之下,2024年上半年,当期计提129.36亿元,期末贷款损失准备金余额634.95亿元。

参考同业,截至2025年6月末,华夏银行拨备水平远不及股份行平均水平。截至2025年二季度末,股份制商业银行不良贷款率1.22%,拨备覆盖率212.40%。

对于拨备水平下滑,华夏银行在财报中表示,根据原银监会《关于调整商业银行贷款损失准备监管要求的通知》(银监发〔2018〕7号),对各股份制银行实行差异化动态调整的拨备监管政策。报告期末,本集团拨备覆盖率、贷款拨备率符合监管要求。

按照“7号文”(《关于调整商业银行贷款损失准备监管要求的通知》)要求,商业银行拨备覆盖率监管要求由150%降至120%-150%,贷款拨备率监管要求从2.5%调整至1.5%-2.5%。

尽管华夏银行未触及拨备指标“红线”,不良贷款率保持平稳,涉房地产业等行业贷款不良率也有所下降,但对于一家长期稳健发展的商业银行而言,必然需要更加充足的风险抵补能力。待营收压力缓解后,华夏银行的拨备水平或需进一步强化。