刚到而立之年的浦发银行,陷入了“中年危机”。

近日,浦发银行公布了其2023年上半年的业绩,营收912.3亿,同比下滑7.52%,净利润231.28亿,同比下滑23.32%。其中,第二季度的净利润更是同比下滑了32.25%,单季度净利润跌下了百亿,创十年来最低。

事实上,自2020年以来,浦发银行的净利润已经连续下滑。相较2019年,这三年时间里,浦发银行的净利润分别减少4.8亿、59.1亿、77.4亿,三年少赚141.3亿。

业绩一降再降,分红也越来越少,投诉量还在一路狂飙,曾经的“对公之王”,还能支棱起来吗?

1

“对公之王”,遭遇中年危机

作为首家在上交所上市的商业银行,成立以来,浦发银行扎根上海,面对长三角地区,靠着对公业务迅猛发展,还在全国股份制商业银行中拿下了“对公之王”的称号。

如今,浦发银行已经走到成立的第三十个年头。孔子说,三十而立。但浦发银行却在这个时候遭遇“中年危机”。

近日,浦发银行发布了2023年上半年财报,财报显示,报告期内,浦发银行营收为912.3亿元,相较上期同比下降了7.52%,归母净利润为231.38亿元,同比下降了23.32%。其中,第二季度的净利润只有73.07亿,同比下滑了32.25%,直接掉到了百亿以下。这也是浦发银行自2014年以来,首次单季度营收跌下百亿。

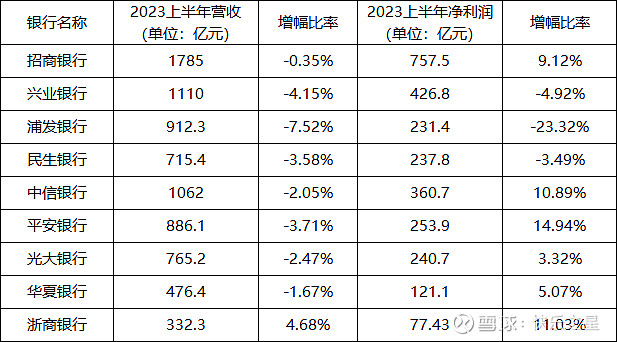

浦发银行今年上半年的降幅,可以说超出了行业的预测,在国内的股份制商业银行中,它也是业绩下滑最大的一个。

还要提一句的是,浦发银行其实早在2020年显露疲态。

2020年,浦发银行实现归母净利润583.25亿元,同比减少0.99%。之后的两年里,尽管经济持续复苏,但浦发银行的净利润依旧持续滑坡,2021年和2022年,浦发银行净利润分别为530.0亿元和511.7亿元,同比分别下滑了9.12%、3.46%。

净利润一降再降的同时,营收也在下滑了。2021年-2022年,浦发银行营收分别为1910亿、1886亿,同比分别下降2.75%、1.24%。

梳理到这儿不难发现,从2021年开始,浦发银行的营收、归母净利润就在持续“双降”。放眼全行业,浦发银行竟然是国内唯一一家连续两年“双降”的上市银行。

照这个趋势下去,2023年浦发银行的营收、净利润或许让人捏一把汗呐!

业绩承压,分红也难免受到影响。自2019年至2022年,浦发银行的现金分红率分别为30.8%、25.50%、25.26%、20.5%。仅仅三年时间,一路从30.8%下滑到20.5%。

在现金分红率普遍30%的上市银行板块中,这个数字显得格外的尴尬。

2

“对公之王”成“投诉之王”

曾经的“对公之王”,何以至此?

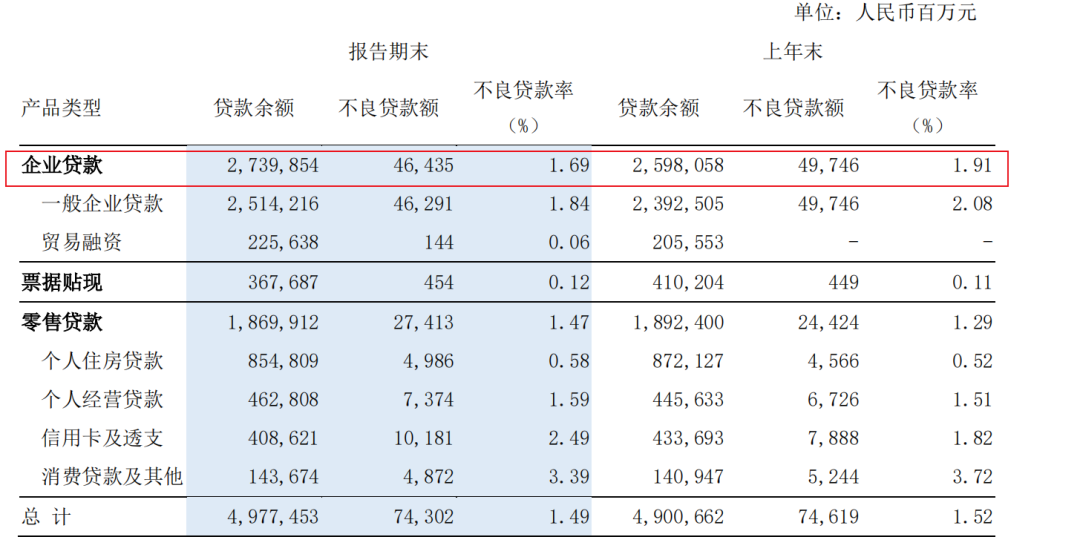

从财报来看,浦发银行的主要业务依旧还是对公业务。截至报告期末,浦发银行资产总额为8.93万亿,相较第一季度末的8.86亿有所增长。业务方面,对公贷款总额(不含贴现)为 2.73万亿元,相较第一季度末的3.1万亿规模有所缩小。

资产质量上,今年上半年,浦发银行的不良贷款率为1.49%,同比下降了0.03个百分点,其中,对公贷款的不良率为1.69%,相较去年年末的的1.92%,下降了0.22个百分点。虽然资产质量持续改善,但相比招商银行2022年1.26%的对公不良贷款率,远不能达到外界对“对公之王”的预期。

而零售贷款的不良贷款率,却从上一年末的1.29%上升到二季度末的1.47%。其中,信用卡及透支的不良贷款率从上年末的1.82%,上升到了2.49%。

浦发银行的信用卡业务问题还不止如此。自2018年浦发成都分行虚假授信案爆发后,浦发的信用卡业务开始失速。2019年至2021年,浦发信用卡各项业务指标严重下滑,频繁出现负增长。截至2022年底,浦发银行信用卡流动卡量5133.16张,贷款余额4336.93亿元,年交易额24174.72亿元,三大关键指标均大约只有招行的一半。

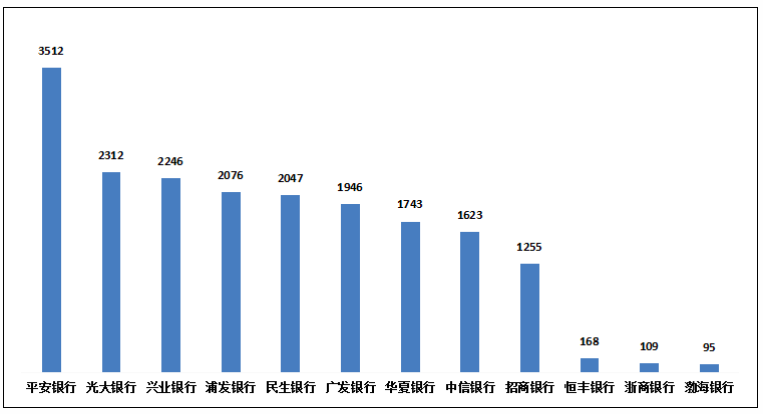

另一边,浦发信用卡业务的投诉却在一路飙升。虽然在信用卡发卡量上,浦发银行不及中信银行、招商银行、民生银行、兴业银行。但在投诉量上,浦发银行却力压一众同行。

截至目前,浦发银行在黑猫投诉上共有3.7万条投诉,其中绝大部分都是关于信用卡乱扣费、高额利息、暴力催收的投诉。

近年来,浦发银行信用卡业务的投诉量一直在股份制商业银行中名列前茅。

2022年全年,浦发银行的投诉量高达18805件,位居12家全国性股份制商业银行第一。其中,仅第二季度的投诉量就高达7130件。具体投诉业务上,信用卡业务的投诉量为15511件,超过了所有国有行。浦发银行也从“对公之王”成为“信用卡投诉之王”。

大量投诉之下,浦发银行也收到了监管部门的罚单。2022年6月,浦发银行信用卡中心因催收业务管理不严,严重违反审慎经营规则被上海银保监局责令改正,并处罚款人民币40万元;同年12月,浦发信用卡中心又因信用卡授信审批严重违反审慎经营规则被处以责令整改,并处罚款人民币50万元。

不知道是不是罚单和整改起效了,据国家金融监督管理总局今年6月最新发布的数据显示,2023年第一季度,浦发银行信用卡业务消费者投诉量超2076件,排在第四位,相较去年,有了明显改善。

但一些浦发银行信用卡中心员工却不高兴了。

去年年底,浦发银行信用卡中心突然进行调整,将直销团队员工的劳务派遣合同转为外包合同,年后员工们发现收入均相比以前下降超过五成,有的甚至从原来的两三万变成了五六千,网上满是吐槽。

3

内控风险暴露,频收罚单

信用卡业务的问题还只是冰山一角。近年来频频收到的罚单,更将浦发银行的内控管理问题暴露无遗。

今年以来,浦发银行已经多次收到监管部门的罚单。

8月,根据国家金融监督管理总局山西监管局公布的行政处罚信息公开表显示,浦发银行旗下三支行因贷后管理不尽职,未和借款企业共同承担保险费合计被罚款140万元;7月,浦发银行连云港分行因贷后管理不到位,贷款资金回流借款人被罚款30万元;4月,浦发银行宿迁分行因虚增存款业务规模被罚款120万元;3月,浦发银行济南奥体支行因向不符合条件的借款人发放贷款、未按规定开展贷后检查,严重违反审慎经营规则,被罚90万元;2月,浦发银行绍兴分行因贷款管理不到位被罚35万元。

而在过去的2022年,浦发银行的罚单数量也高的令同行侧目。

2022年全年银保监会、央行以及外汇管理局3家监管机构对银行业共计下发下近3000张罚单,罚没金额超19亿元,其中,浦发银行以罚单64张、罚没金额超6000万元,位列股份制商业银行第一。涉及的违规行为包括:违反金融消费者权益保护管理规定、违反审慎经营原则、贷款“三查”不到位、与身份不明的客户进行交易、员工行为管理不到位等。

今年是浦发银行成立的第三十年,但上半年的业绩并没有带来惊喜,反而还在泥淖中持续下坠,让外界大失所望。“中年危机”中的浦发银行,未来是继续在颓势中挣扎,还是能重新支棱起来?深蓝财经将持续关注。