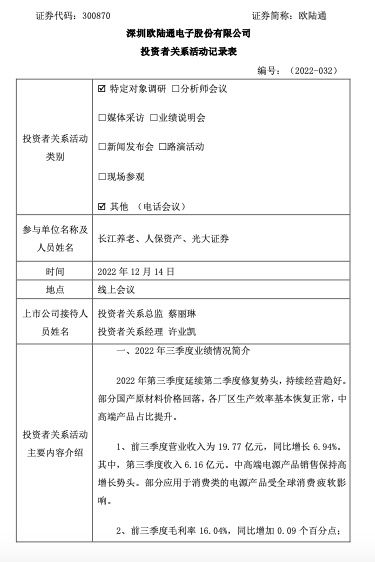

深圳欧陆通电子股份有限公司(以下简称“欧陆通”或“公司”)12月15日发布公告称,公司于12月14日接受了长江养老、人保资产、光大证券的特定对象调研。在调研中,欧陆通称,2022年第三季度延续第二季度修复势头,持续经营趋好。部分国产原材料价格回落,各厂区生产效率基本恢复正常,中高端产品占比提升。

▲欧陆通公告截图

欧陆通向投资者进行了2022年三季度业绩情况简介,欧陆通称,2022年第三季度延续第二季度修复势头,持续经营趋好。部分国产原材料价格回落,各厂区生产效率基本恢复正常,中高端产品占比提升。

1、前三季度营业收入为19.77亿元,同比增长6.94%。其中,第三季度收入6.16亿元。中高端电源产品销售保持高增长势头。部分应用于消费类的电源产品受全球消费疲软影响。

2、前三季度毛利率16.04%,同比增加0.09个百分点;第三季度毛利率18.68%,同比增加3.66个百分点,环比增加2.78个百分点。第三季度部分国产原材料供应趋缓、价格回落,美元汇率继续走高,各厂区生产效率正常,主营业务毛利率均实现同比提升。

3、前三季度费用总额2.74亿元,费用率13.85%,同比增加3.75个百分点,主要原因为管理费用和研发费用增加:

·管理费用增加:前三季度股权激励摊销费用5,000万元等导致费用放大。

·研发费用增加:研发费用前三季度共1.42亿元,研发费用率7.17%。第三季度研发费用5,162万元,公司自上年第四季度开始加大投入,近四个季度研发费用支出趋稳。

4、EBITDA为1.55亿元,同比减少0.81%,主要因为公司产能扩充所做投资逐渐体现,新增厂房及产线建设等,以及总部升级战略购买的房产等各项战略投入逐步转固,导致折旧和摊销等费用同比相对较高。

5、前三季度实现净利润4,043万元,净利率2.04%。剔除股权激励费用影响,经营性净利润9,043万元,净利率4.57%。其中,第三季度实现净利润3,514万元,同比增长5.56%,环比增长1.23%;净利润率5.70%;剔除股权激励费用影响,第三季度经营性净利润5,180万元,同比增长55.64%,净利率达8.41%,第三季度盈利能力显著提升。

以下为问答环节主要内容:

1、公司所处行业有何技术壁垒?

答:开关电源产品对可靠性设计、制造工艺等方面均有较高要求,属于经验学科,因此技术水平和实践经验是其中关键指标。客户对电源产品的要求包括4大方面:稳定性、可靠性、转换效率及智能化。客户首要考虑的是产品的性能和品质,另外还会综合考虑响应速度、价格等。欧陆通作为国内领先的开关电源制造商,始终坚持以技术创新驱动业务发展,持续投入研发,不断提升技术水平和创新能力。同时,在响应速度上优于行业平均水平,能够及时与客户沟通并对客户的更新需求提供快速、高质的解决方案,得到客户高度认可。

2、公司今年业绩预期如何?

答:在股权激励计划中,公司设定了2022-2024年的业绩增长指标。以2021年业绩为基数,2022年实现营业收入增长率不低于30.00%或者净利润增长率不低于50.00%,公司上下将全力以赴,力争完成经营目标。

3、公司服务器电源技术水平?

答:服务器电源是公司的长期发展战略重点之一,公司自成立服务器电源事业部以来便持续高研发投入,不断招揽研发人才、提升研发技术水平,增加产品类型,并大力进行技术平台储备。公司的服务器电源产品可应用于数据中心的边缘计算服务器及人工智能服务器、存储器、交换机、5G微基站等并已成为多家头部企业的电源供应商。目前公司的技术水平、产品质量、响应速度均处于国内领先地位,产品覆盖60w到4,000w瓦数段,能充分满足客户的定制化需求。

4、公司目前原材料国产替代情况?

答:公司积极联合产业链上下游推进原材料国产替代,目前公司原材料供应商大部分来自国内地区,电源适配器产品基本已实现材料国产化,但有部分产品如服务器电源有采用进口芯片。

5、公司未来毛利率变化趋势?

答:公司前三季度毛利率16.04%,同比增加0.09个百分点;第三季度毛利率18.68%,同比增加3.66个百分点,环比增加2.78个百分点。第三季度部分国产原材料供应趋缓、价格回落,美元汇率继续走高,各厂区生产效率正常,主营业务毛利率均实现同比提升。未来,公司将继续坚持提升研发技术水平,积极开发新产品,同时不断优化调整产品结构,持续提升高附加值产品占比,增强公司盈利能力和综合竞争力。

▲欧陆通15日收报47.61元/股,总市值48.40亿元