来源 :先进制造观察2023-09-04

公司发布半年度报告,23H1实现收入40.83亿元,同比+52.39%,归母净利润7.52亿元,同比+48.00%;其中Q2公司实现收入21.52亿元,同比+63.43%,环比+11.40%,归母净利润4.15亿元,同比+76.92%,环比+23.51%,业绩符合预期。

报告正文

投资要点

Q2盈利能力提升,订单充沛助力业绩增长

受益于TOPCon工艺设备交付并确认收入,公司毛利率显著提升,23Q2毛利率29.75%,同比+5.99pct,环比+6.97pct;净利率19.30%,同比+1.52pct,环比+1.88pct,展望下半年,公司TOPCon订单将迎来批量交付,盈利水平有望维持在高位。截至23H1公司存货124.24亿元,同比+164.28%,合同负债118.33亿元,同比+216.98%,公司在手订单充沛,为后续业绩增长提供强力支撑。

PE-poly成为TOPCon主流技术路线,竞争力持续提升

公司凭借PE-poly技术路线布局及优势的设备产品持续获得客户的认可,效率和良率不断提升,在23年6月与大恒能源的合作中,用时23天实现PE-poly产线(未上SE)电池平均量产效率达25.4%,入库良率突破97%;公司研发出具有行业先进水平的制绒Plus系列设备产品,通过工艺优化、结构优化及自主研发的机能水模组,提升硅片表面洁净度,实现电池效率提升。我们认为随着工艺不断优化,公司核心竞争力得到加强,TOPCon市场份额有望稳步提升。

整线龙头平台化布局,HJT 钙钛矿半导体进展加速

除TOPCon技术路线外,公司具备HJT、钙钛矿整线解决方案等。(1)HJT方面,公司板式 PECVD的射频(RF)微晶P高速率高晶化率沉积工艺取得突破,基于双面微晶的12BB 异质结电池平均效率达到25.1%,电池良品率稳定在98%以上,公司大产能射频板式PECVD预计将比市面上主流设备减少1-2个微晶P腔体,实现降本增效。23年4月,公司中标全球头部光伏企业量产型HJT整线订单,所有设备均已陆续出货。(2)钙钛矿及钙钛矿叠层路线方面,公司已具备钙钛矿及钙钛矿叠层MW级量产型整线装备的研发和供应能力,已向十多家光伏头部企业和行业新兴企业及研究机构提供设备及服务。(3)半导体领域,公司拥有 4 到 12 吋槽式及单晶圆刻蚀清洗湿法工艺设备,突破工艺炉管腔室设计与制造技术等六大核心技术,成功研制出碳化硅高温热处理设备,并通过预验收后顺利发往国内半导体 IDM 某头部企业,有望成为新的业绩增长点。

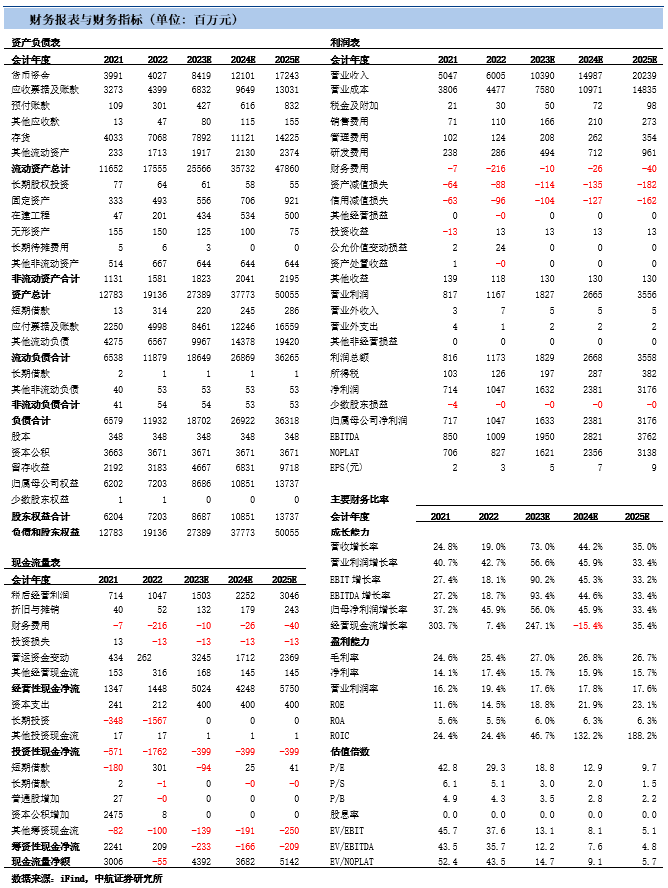

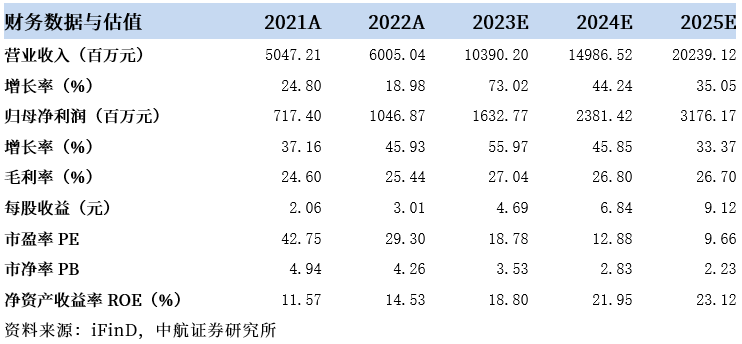

盈利预测

预计公司2023-25年实现营收103.90亿元/149.87亿元/202.39亿元,归母净利润16.33亿元/23.81亿元/31.76亿元,维持“买入”评级。

风险提示

行业产能扩张不及预期,竞争格局加剧,光伏电池技术推进不及预期

盈利预测摘要

附表:盈利预测