来源 :国金电子研究2023-08-25

摘要

+

业绩简评

2023年8月24日公司披露半年报,H1实现营收14亿元,同减9%;实现归母净利1.25亿元,同减36%。其中,Q2实现营收7.5亿元,同增0.4%、环增21%;实现归母净利润0.8亿元,同减27%、环增66%。受益于安卓补库、华为拉货、汽车智能化加速,公司环比改善明显。

+

经营分析

H1公司汽车连接器收入为3亿元、同增46%,毛利率为39%,较去年同期下降0.05pct,在汽车供应链降价的背景下,盈利能力保持稳定。汽车智能化持续加速,根据高工汽车,2023年H1中国市场(不含进口)乘用车前装前向ADAS摄像头589万颗、同增29%,侧视ADAS摄像头226万颗、同增107%。公司汽车连接器产品已进入吉利、长城、比亚迪、长安等国内主要汽车厂商供应链。

H1公司射频连接器及线缆组件、电磁兼容件、软板收入为3.5、3.9、1.5亿元,同减23%、18%、26%。消费电子整体表现疲软。根据Canalys,2023年Q1、Q2全球智能手机出货量分别为2.7、2.5亿部,同减13%、10%。需求不振的背景下,H1公司射频连接器及线缆组件、电磁兼容件、软板毛利率为42%、28%、2%,较去年同期下降0.04pct、4pct、10.4pct,软板毛利率大幅下滑。

从盈利能力来看,H1公司毛利率、净利率为31.5%、9.2%,较去年同期下降1.3、3.8pct,毛利率下降主要系消费类业务拖累,净利率下降主要系规模下降、费用率提升。

+

盈利预测、估值与评级

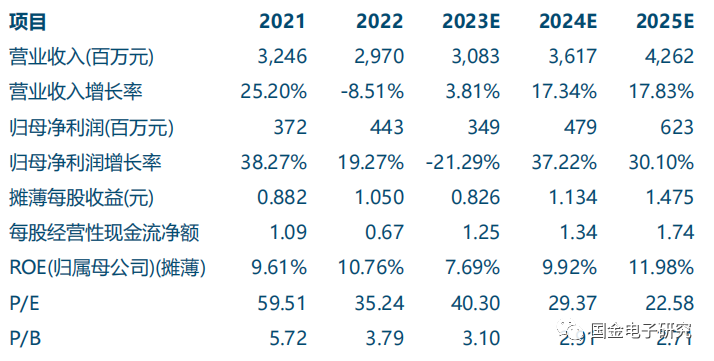

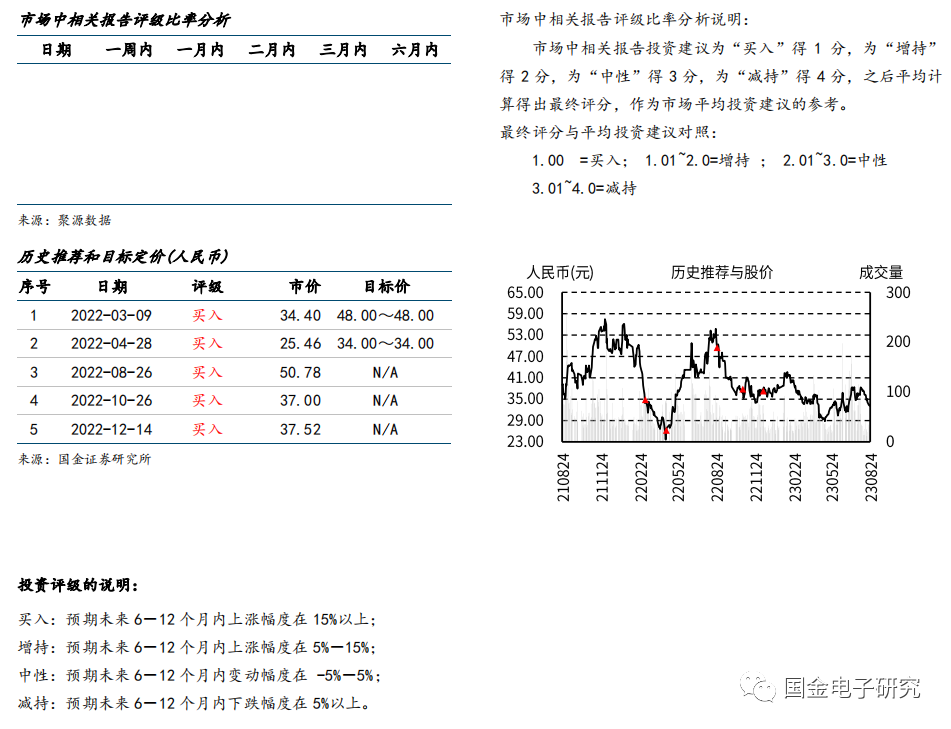

受累消费电子需求疲软,预计公司2023、2024年归母净利为3.5、4.8(原为5.8、7.7亿元),预计2025年归母净利为6.3亿元。公司股票现价对应PE估值为40、29、23倍,维持“买入”评级。

+

风险提示

智能手机出货量下滑、技术迭代、汽车业务竞争格局恶化等风险。

+

国金电子研究团队

樊志远(电子首席)/刘妍雪/邵广雨/邓小路/赵晋/丁彦文/应明哲/戴宗廷/周焕博