一份立案调查公告,揭示了大烨智能这家从配电设备跨界新能源企业的内核:内部控制失灵,跨界并购连环踩坑,扣非净利润连续四年告负的财报背后,是管理层一次次豪赌的落空。

2025年12月26日,大烨智能发布了一则公告:因涉嫌信息披露违法违规,被证监会立案调查。

这家2017年登陆创业板的公司,股价当日应声下跌。而在这纸公告背后,是一场酝酿已久的多重危机——内控形同虚设、业务扩张失序、财务风险高企。

监管的警钟早已敲响。2022年6月,深交所就重组事项进展披露不及时、关联交易未披露等问题下发监管函;2023年2月,因违规财务资助及信披不真实再次收到警示函。

2024年4月,子公司苏州国宇的减资交易引发监管高度关注:苏州国宇先以3.38亿元估值允许小股东减资退出,仅7个月后,上市公司却以1.195亿元低价出售其100%股权,估值暴缩64%,而交易对手方恰好对公司负有到期债务。

这被市场质疑利益输送。

01

盈利过山车

2011年成立的大烨智能,起步于南京,主业是智能配电设备。2017年上市前,公司年营收超3亿元,净利润超5000万元,一时风光无两。

上市后,公司画风突变,业务版图急速膨胀:从智能配电延伸到光伏发电、光伏建设、海工建设,再到储能业务。

其中,智能配电设备包括一二次融合成套柱上断路器、一二次融合成套环网箱、环保型充气式高压开关柜等产品。光伏发电业务是以“自发自用,余电上网”为主要消纳模式的自持光伏电站,通过发电量优先出售给屋顶资源业主,剩余电量出售给电网公司方式取得售电收入。光伏电站EPC 业务则涉及光伏电站的可行性研究、合同洽谈、方案设计、原材料采购、设备安装、工程施工、并网发电、运维等一系列环节。海工建设业务的船舶锦华01、锦华02可为客户提供全流程海上风电安装、运维解决方案。

摊子铺得大,业绩却坐上了过山车。

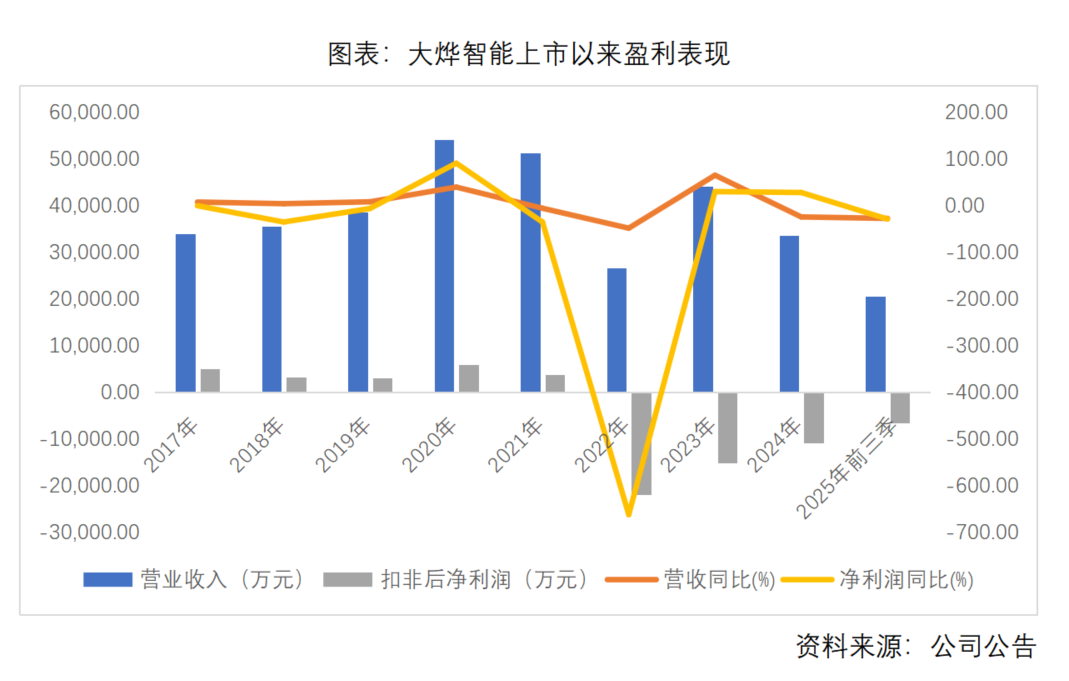

2017年至2020年,背靠国家电网建设红利,公司营收利润双攀升。然而自2021年开始,尤其2022年至2025年,形势急转直下,扣非净利润连续四年陷入亏损。

02

跨界踩坑记

主业疲软,大烨智能将希望寄托于跨界并购。

2019年正值A股并购热潮,上市刚满两年的大烨智能斥资3.094亿元收购苏州国宇70%股权,形成商誉1.55亿元。苏州国宇主营电缆保护管和低压电气设备,涵盖MPP、CPVC电缆保护管,以及囊括低压开关柜、JP柜、电能计量箱、电缆分支箱等在内的一系列低压电气成套设备。收购时被寄予厚望,大烨智能宣称能在业务、客户、研发等多方面与苏州国宇形成协同。

然而,戏剧性的一幕在业绩对赌期满后上演:2022年,苏州国宇净利润从前一年的超5000万元暴跌至-1585.25万元。公司随即计提商誉减值1.09亿元,2023年商誉归零,2024年最终以1.195亿元“挥泪大甩卖”。

跨越五年的收购案落幕,一地鸡毛。

2022年,盈利颓势开始显现的大烨智能又将目光投向彼时最热的风口——新能源。公司宣布战略转型,要做“智能配电网及新能源项目系统解决方案领先服务商”。

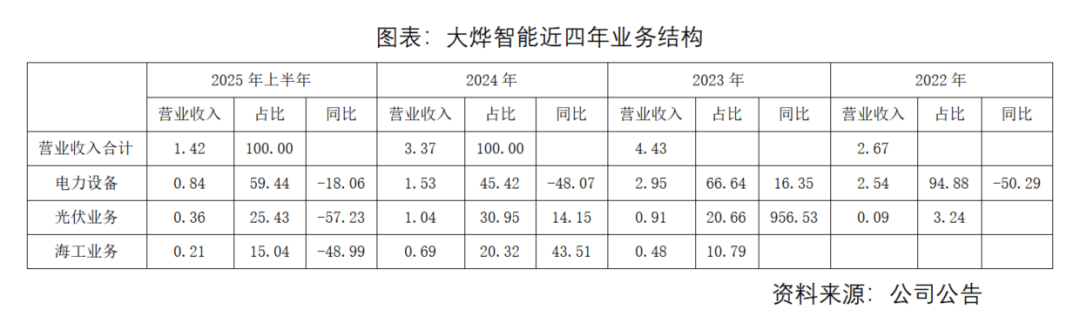

2022年,光伏业务开始贡献营收866万元,占比3.14%。到2024年,光伏与海工业务收入合计已占公司营收超50%。

但新业务“增收不增利”的尴尬迅速显现。

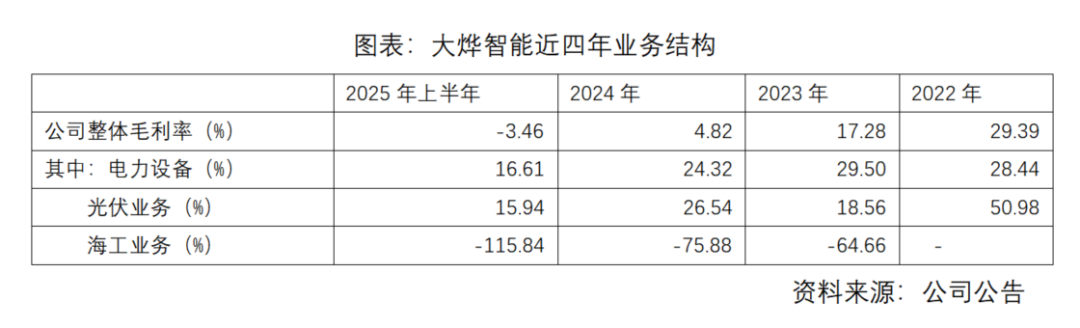

从毛利率变化,可以清晰看到大烨智能的“失血”轨迹:

2022年公司整体毛利率尚有29.39%,2023年骤降至17.28%,2024年更是跌至冰点的4.82%,2025年上半年直接转负,为-3.46%。

这意味着公司已经在做“亏本买卖”。

光伏业务曾是毛利率高地,2022年高达50.98%。但随着行业产能过剩、竞争惨烈,2023年毛利率腰斩至18.56%,2024年略回升至26.54%,但2025年上半年又跌至15.94%。

更惨烈的是海工业务。

2022年,公司豪掷超8亿元购入两艘海上风电安装船“铧景01”、“铧景02”,本想抓住海上风电“抢装潮”大赚一笔。不料潮水退去,风机吊装价格暴跌,该业务毛利率持续为负:2023年-64.66%,2024年-75.88%,2025年上半年竟夸张的低至-115.84%。

这两艘船,成了吞噬利润的无底洞。

业务溃败直接反映在财务数据上。

2023年、2024年,公司归母净利润分别为-1.45亿元和793.57万元。看似2024年扭亏,实则全靠债务重组收益和出售子公司股权“修饰报表”,扣非净利润仍为-1.08亿元。

2025年前三季度,公司营收同比下滑26.89%,毛利率为负。三大业务线收入全线暴跌:

2025年上半年数据显示,智能配电业务收入同比下滑18.06%,毛利率降至16.61%;

光伏业务收入同比锐减57.23%;海工业务收入同比下滑48.99%。

公司的偿债能力已拉响警报。截至2025年三季度末:

资产负债率攀升至68.92%,远超行业平均水平;

有息负债(短期借款3.28亿元+长期借款4.80亿元)合计超8亿元;

账上货币资金仅1.24亿元,短期偿债压力巨大。

03

生存危机

大烨智能的未来,布满荆棘。

智能配电行业,国家电网采购模式变革,行业集中度提升,中小厂商生存空间被持续挤压。

海上风电“抢装潮”已成过去式,吊装价格难回高点,重资产的海工业务恐长期拖累。

光伏行业深陷产能过剩泥潭,EPC项目利润微薄,回款周期漫长。

在主要竞争对手中,大烨智能的营收规模和盈利能力均已排名垫底,沦为行业边缘角色。

立案调查仅是开始,后续可能的监管处罚、投资者诉讼索赔,将进一步加剧公司的资金压力。若不能从根本上改善内控、聚焦核心、实现真实盈利,公司或将滑向更危险的境地。

八年时间,从上市风光到监管立案,从多元扩张到全线溃败,大烨智能的故事,是一部典型的跨界失控启示录。

在追逐风口与热钱的路上,它似乎忘了,商业的本质终究是持续健康的盈利,而非一场又一场豪赌。