4月25日,唐德影视发布2021年年度报告,2021年公司实现营业收入4.76亿元,较上年同期增加2.77亿元,同比增长139.27%;归母净利润1884.60万元,同比增加9773.65万元,大幅扭亏为盈。

自2018年范冰冰“天价片酬事件”导致的《巴清传》无法播出后,后唐德影视连续3年归母净利润亏损,2018年-2020年,公司归母净利润分别为-9.27亿、-1.08亿和-7889.05万元,累计亏损超过11亿元。

2021年,唐德影视大幅扭亏为盈,业绩创下近四年来最好成绩。但值得注意是,2021年前三季度,唐德影视都处于亏损状态,归母净利润累计亏损1.05亿,直到第四季度,公司营收剧增至近三亿,归母净利润1.24亿元,才使得公司全年扭亏为盈。

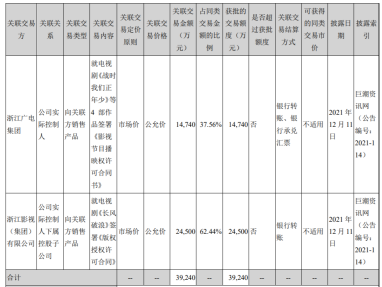

唐德影视第四季度发生了什么?2021年12月11日,唐德影视完成了两笔关联交易,这两笔关联交易确认的销售收入占到了全年营收的75.17%。

12月关联交易集中五年未播剧再卖实控人

唐德影视公司主要从事电视剧、网络剧、电影的投资、制作、发行和衍生业务。2021年,公司影视剧制作及发行业务实现收入45829.60万元,占同期主营业务收入的96.35%。其中,前五名的影视剧作品合计36547.58万元,占到同期主营业务收入的76.84%。

2021年年报:五大影视作品

2021年年报:五大影视作品

唐德影视称,公司营业收入和营业毛利主要来源于电视剧《长风破浪》、《夏梦狂诗曲》、《战时我们正年少》等项目的发行收入和毛利,定制剧《暗格里的秘密》等项目的承制收入和毛利,电视剧《我们住在一起》剧本版权销售收入和毛利,以及电视剧《狼殿下》等项目的海外版权代理发行收入和毛利。

而值得注意的是,从公司2021年年报中可以发现,在唐德影视主要营收来源中的电视剧《长风破浪》、《战时我们正年少》均是和关联公司发生的交易,均发生在2021年12月11日,这两笔关联交易确认的销售收入占2021年营业收入比例达到了75.17%。

关联交易情况

关联交易情况

2021年,公司向实际控制人浙江广播电视集团及其子公司浙江影视(集团)有限公司出售影视剧作品本期累计确认销售收入35812.8万元,其中向浙江广电出售《战时我们正年少》电视播映权等、《战时我们正年少》等四部作品海外发行权等分别确认销售收入8245.28万元、5660.38万元,向浙影集团出售电视剧《长风破浪》电视播映权等确认营业收入21907.14万元。

这使得公司第四季度的营收大幅提升,2021年前三季度,唐德影视都处于亏损状态,归母净利润累计亏损1.05亿,直到第四季度,公司营收剧增至近三亿,归母净利润盈利1.24亿元,使得公司全年扭亏为盈。

但细看唐德影视与关联方进行交易的电视剧产品可以发现,2017年,唐德影视就曾向江苏省广播电视集团有限公司以8740万出售《战时我们正年少》影视剧,该影视剧尚未播出,2021年这次,公司又以相同价格向浙江广电再次出售该影视剧;此外,《战时我们正年少》等四部影视剧在国内发行后,海外版权定价 6,000 万元。而上述关联交易中公司出售的《长风破浪》交易价格为24500 万元,在此之前累计确认营业收入8394.64 万元,前后定价存在较大差异。

在《战时我们正年少》影视剧2017年未播出的情况下,时隔 4 年又以相同价格出售。对此,深交所也产生质疑。2022年4月26日,深交所下发关注函,要求唐德影视说明关联交易中《战时我们正年少》定价的合理性和公允性,《长风破浪》影视剧以及《战时我们正年少》等四部影视剧海外版权定价的公允性及合理性。

因目前《战时我们正年少》、《长风破浪》尚未播出,且《战时我们正年少》的播出事项已经拖了5年之久,深交所要求公司说明采购的相关影视剧作品后续播出是否存在障碍、是否存在明确的播出安排。对于关联交易,说明此次交易是否具备商业实质,交易定价是否公允,是否属于权益性交易,是否存在需扣除相关营业收入的情形相关收入在当期全额确认是否符合《企业会计准则》的相关规定。

行业降本增效,新剧《无间》成救命稻草?

目前,影视行业仍处于调整期,由于监管政策的限制,电视台在节目编排以及剧集选择的自由度都比较低。加上电视台只能在固定时间播放固定节目,难以满足观众碎片化的观看需求,并且无法对细分人群推送不同类型的节目,这些都导致电视台对观众的吸引力在降低,受众群体加速由电视台向网络端迁移。

而受众的迁移,会导致卫视的收视率总体呈现下降的态势,进一步挤压电视台的招商空间,广告收入增长受阻,进而压缩了其电视剧采购预算,降低了电视台在优质内容的竞争中与网络视频平台抗衡的能力,传统电视剧市场趋于饱和。

与此同时,网络视频平台也在调整商业模式。网络视频平台用户数增量缓慢,导致其在广告端和会员端收入增长遇阻,不得不提通过会员涨价、超前点播、裁员降薪等措施增加收入及降低成本。网络视频平台对剧集的采购价格的上升趋势得以放缓,甚至有所下降。

随着2018年以来影视行业监管政策收紧,影视行业进入深度调整阶段。不仅是需求端的饱和,生产端的数量也在持续回落、根据国家广电总局的统计,2021年全年全国生产完成并获得《国产电视剧发行许可证》的剧目194部6722集。2018年至2020年,全年生产电视剧依次为 323部13726集、254部10646集、202部7476集,我国电视剧产量连续三年下降。

产业链上下游价格逐步回归理性。由于影视项目制作周期的影响,部分电视剧项目在原来制作时生产要素成本较高,投入较高,但“降本增效”的现在,电视剧版权销售价格相对理性,导致收入与成本存在错配,这不仅提高了过往电视剧项目的发行难度,放缓了发行进度,亦导致项目的毛利率有所下降。根据公司年报显示,可以发现唐德影视不少过去的项目仍处于发行阶段。

与此同时,公司储备的存货产品也可能面临着长期未取得发行许可证、主要演员是否属于劣迹艺人、涉及重大诉讼纠纷等问题而导致存货计提减值。

唐德影视也面临着存货问题,2021年年末,公司存货产品账面余额为 6.28亿元,累计计提存货跌价准备6079.53万元,库存商品账面余额为4.88亿元,累计计提存货跌价准备4224.34万元。

在唐德影视发布2021年年报的第二日,深交所向唐德影视下发关注函,要求公司说明存货跌价准备、应收账款、预付账款等情况。

年报显示,公司2021年年末预付账款期末余额为2.32 亿元,其中期末余额前5名的预付款项合计数为1.74亿元,占预付款项期末余额合计数的比例为74.68%。深交所请结合前 5 名预付账款的交易对方名称、规模、业务开展情况、与公司、控股股东、实际控制人是否存在关联关系,合作的具体内容、项目进度、资金流水等,说明上述业务发生的真实性及合理性。

此外,2021年末公司按组合计提坏账准备的应收账款账面价值为3.07亿元,本期计提相应坏账准备 767.41万元,其中1-2年、2-3年计提比例分别为5%、50%。

根据公司2022年2月9日披露的回复关注函公告显示,公司《十年三月三十日》交易对方上海世像文化传媒有限公司未按期履约,应收版权转让款余额 8775万元的账龄由1-2年变为2-3年,确认信用减值损失3948.75万元,未单项计提坏账准备。

对存货、应收账款的关注是从唐德影视过去历史中吸取的教训。曾经唐德影视为了打造爆款,投资5.8亿拍摄了《巴清传》。2017年唐德影视将《巴清传》销售给天猫技术、江苏卫视、东方卫视三家平台,拿下了合计9.15亿元的协议销售额。只要能按原计划在2018年1月12日播出,唐德影视将净赚3.35亿元。

《巴清传》在2017年为唐德影视贡献了6.2亿营收,占当年总营收的52.5%。但它却成为了成为了唐德影视的转折点。

2018年,由于范冰冰事件,《巴清传》无法播出,唐德影视预计其5.99亿应收帐款大部分都无法收回,计提了4.96亿坏账准备,但当时没有对收入和成本进行处理。等到2019年三季度,才将2017年确认的收入冲回,直接导致当期营收为-5.79亿。

在此之后,唐德影视连年亏损,直到2021年,公司实现了扭亏为盈。但凭借关联交易达到的盈利难免让人质疑,唐德影视还需要更多有说服力的业绩来证明自己。

2022年开年,唐德影视将希望压在了电视剧《无间》上。今年1月4日,唐德影视发布公告称,与贤君影视共同作为授权方就一部近代传奇题材电视剧与腾讯科技(北京)有限公司签署了《视听作品独占性授权合同》,授权费为含税500万元/集,暂定40集,合计2亿元。

根据唐德影视此前公告,浙江广电新媒体有限公司与唐德影视签署《电视剧<无间>联合投资合同》,双方决定联合投资电视剧《无间》,浙江广电新媒体有限公司负责投入4000万元资金,占总投资金额的20%。由此可知,《无间》总投资额为2亿元。仅平台端的授权费,已经覆盖了《无间》的总投资额,加上未披露的卫视授权费,唐德影视2022年开年一局,已经赚了。

对于深陷泥潭的唐德影视,确实需要一部爆款剧重振信心,《无间》表现如何,对于2022年的唐德影视来说至关重要。