1月31日,A股2023年报预告收官,日化护肤行业绩优与绩差上市公司揭开面纱,产业景气度一览无余。在我们所关注的护肤日化行业上市公司中,共有6家发布了业绩预告,有4家上市公司预增,分别为锦波生物、福瑞达、丸美股份、水羊股份;有2家上市公司的业绩预告2023年业绩“拉响警报”,分别为蓝月亮集团、青松股份。

其中,青松股份作为美妆护肤代工龙头,盈利能力却较为薄弱,其化妆品业务经营主体为高溢价收购来的诺斯贝尔,并因此形成了巨额商誉。业绩承诺期过后,诺斯贝尔“业绩大变脸”,2021-2022年接连亏损,这也导致了2021、2022年的巨额商誉计提。值得关注的是,2023年诺斯贝尔营收下滑、净利润延续亏损,这也是青松股份业绩低迷的根本原因。

对于家庭清洁护理市场龙头蓝月亮集团而言,我们认为其业绩亏损的根本原因或仍在于产品同质化严重及渠道拓展不及预期,营销开支大幅增加或为次要原因。

代工龙头青松股份难逃连续亏损命运上游为何赚钱难?

日化护肤代工厂虽位于化妆品产业链上游环节,但却往往是产业链中盈利能力较薄弱的一节,而这与代工厂低议价能力、高生产成本存在较大联系。在所有发布业绩预告的日化护肤上市公司中,仅有代工龙头青松股份一家延续业绩亏损。

青松股份原核心业务主要包含美妆代工和松节油加工两项,公司于2022 年末完成松节油深加工业务剥离,公司主营业务结构也随之变为以化妆品业务为主,公司的主要收入与利润集中于化妆品业务。

2023年,剥离松节油深加工业务后,公司表现并未给投资者带来多少惊喜,预计全年营收下降、净利润延续亏损。具体来看,公司2023年预计共实现营收19 -20亿元,预计同比下降31.44%-34.87%;归属于上市公司股东的净利润亏损5000万-6300万,扣非归母净利润亏损4800-6100万,归母净利润和扣非归母净利润仍挣扎于亏损的漩涡之中。

青松股份化妆品业务经营主体为诺斯贝尔。诺斯贝尔以化妆品ODM业务为主,主要产品包括面膜、护肤品、湿巾等,其合作国内品牌涵盖了较多知名的护肤日化上市公司品牌,如逸仙电商旗下的完美日记、贝泰妮旗下的薇诺娜等,合作上市公司更是包括上海家化、福瑞达、华熙生物、贝泰妮等。

虽然与一众大牌合作,诺斯贝尔公司自身盈利能力并不强。2019年,青松股份作价24.30亿元收购诺斯贝尔90%股权,形成商誉13.66亿元。对应的业绩承诺为:诺斯贝尔2018年度实现的经审计的扣除非经常性损益后归属于母公司所有者的净利润不低于2.0亿元;诺斯贝尔2018年度和2019年度合计实现的净利润不低于4.4亿元;诺斯贝尔2018年度、2019年度和2020年度合计实现的净利润不低于7.28亿元。

2018年-2020年,诺斯贝尔分别实现扣非归母净利润2.10亿元、2.43亿元、2.87亿元,累计实现扣非归母净利润7.4亿元,完成业绩承诺。业绩承诺期一过,诺斯贝尔业绩立即变脸。2021年营业收入为25.09亿元,同比下降6.05%,营业利润亏损0.66亿元,同比由盈转亏。

值得关注的是,2023年,公司将精力近乎全部倾注于化妆品业务中也未能使其扭亏。据公司业绩预告,2023年,诺斯贝尔营收下降、净利润亏损,预计实现营业收入19-20亿元,同比下降;预计净利润亏损4500-3800万元。

蓝月亮因营销开支增加拉响盈利警告?上半年分品类、线下渠道销售额大幅下滑

1月17日,于港股上市的蓝月亮集团发布了业绩预减的盈利警告。预期截至2023财政年度末,公司权益持有人应占综合溢利与截至2022年12月31日止年度公司权益持有人应占综合溢利约6.114亿港元相比将减少不少于约2.3亿港元。

公司公告称,预期溢利的减少主要归因于销售和推广费用的增加,包括增加透过不同销售渠道、多媒体、全渠道及消费者教育的宣传,以增强各种销售及分销渠道以及新品的覆盖。值得关注的是,2023年上半年,公司销售及分销开支为10.59亿港元,同比减少7.7%。这或表明2023年第三、四季度,蓝月亮集团加大了营销开支。

蓝月亮集团加大营销开支的核心原因或仍在于产品同质化严重及渠道开拓不及预期。“蓝月亮,开创中国洗衣新时代”的广告语深入人心,蓝月亮品牌也成为了洗衣液的代名词,2012年初,蓝月亮的市占率就已高达52.7%。

然而,由于技术壁垒和行业进入门槛较低,蓝月亮的红利期并没有维持很久,国内外日化企业紧急布局洗衣液市场、跑马圈地,该市场也由蓝海迅速成为一片红海。

为了争夺市场份额,各品牌不遗余力地营销,请当红明星代言、降价成为了出圈的必备营销手段。在此影响之下,蓝月亮一枝独秀的格局也被立白、雕牌、威露士、金纺、奥妙等国内外品牌威胁。虽然“连续N年获同类产品综合占有率第一”是蓝月亮核心宣传点,但几个头部企业势均力敌,差距较小,蓝月亮集团的市占率已经远不及行业发展初期。

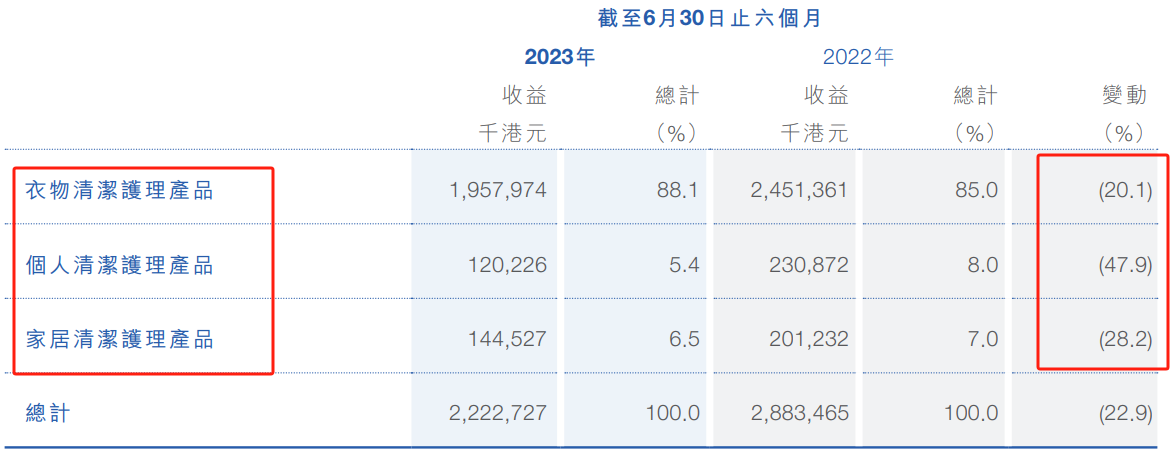

随着市场上品牌竞争加剧,蓝月亮集团也略显被动,2023年上半年公司各类产品销售额均大幅下滑,其中衣物清洁护理产品收益为19.58亿港元,同比下降20.1%;个人清洁护理产品收益为1.2亿港元,同比下降47.9%;家居清洁护理产品收益为1.45亿港元,同比下降28.2%。

(2023年上半年分产品销售情况 资料来源:公司财报)

除了产品营销外,线上、线下渠道开拓对于日化品牌而言同样重要。从近年来蓝月亮的渠道拓展来看,2015年6月蓝月亮从大润发、家乐福等KA卖场下架,虽然2017年蓝月亮低调回归大卖场,但此举也使得蓝月亮在线下渠道的优势一定程度上被削弱。

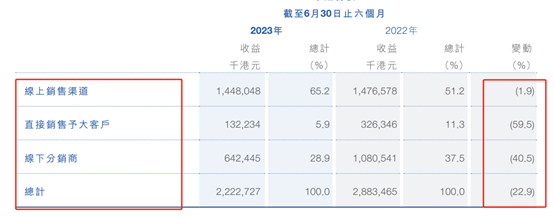

分渠道来看,公司2023年上半年线下分销商渠道和直接销售给大客户有关渠道销售额下滑显,其中,线上渠道销售占比最高为14.48亿港元,同比下降1.9%;销售额占比第二的渠道为线下分销商渠道,销售额为6.42亿港元,同比下降40.5%;直接销售给大客户的收益为1.32亿港元,同比下降49.5%。

(2023年上半年分渠道销售情况 资料来源:公司财报)

在2023年上半年分品类、分渠道销售额均大幅下滑、营销开支下降的情况下,公司将盈利下降的主要原因归于营销开支的增加或难以令投资者信服。具体2023年蓝月亮集团盈利下滑的根本原因是处于某个品类产品的销售下滑,还是某个渠道的销售额下滑,以及公司整体库存状况,仍有待公司正式财报发出后进一步分析。