摘要:乐普医疗通过在不同竞争阶段采用不同战略,持续扩大竞争优势,成功进入医疗器械的第二梯队。如今要想进入第一梯队,获得竞争性增长,乐普医疗要系统梳理核心认知驱动力,要通过竞争驱动,而非生意驱动。

不同竞争阶段

采用不同战略持续扩大竞争优势

聚焦冠脉支架,奠定乐普成功基石

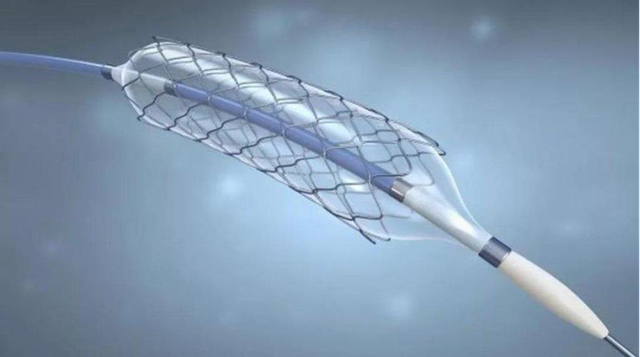

乐普医疗基于技术优势、供应商资源,2000年推出国内首款裸金属支架,实现国产支架 "0" 的突破。2005 年,乐普药物洗脱支架Partner上市,以性价比优势实现了三线扎根,二线入围,市场份额从2005的3%快速提升至2008年的25.8%。

乐普医疗从单一冠脉支架出发,在技术、口碑、品牌劣势情况下,以性价比策略,用" 农村包围城市 " 打法,成为国内冠脉支架领先企业,与国内友商共同将心血管支架国产替代率做到 75% 以上,打破外资垄断。

跨品类战略,助力乐普持续增长

从竞争优势出发,布局心血管相邻业务

2009年乐普医疗药物支架收入占比超过 8成,业务模式过于单一,这对于已上市的乐普意味着风险。于是,乐普医疗依托自身的技术研发,开始跨品类布局。通过资本并购整合行业技术,并吸纳技术人员,进一步强化心血管领域的竞争优势。2008 年进入封堵器领域,2014-2015 年切入体外诊断和外科产品线(吻合器)进入非心脏器械领域,乐普医疗围绕心血管疾病广泛布局,进入相邻业务强化了自身的竞争优势。

美国医药巨头泰诺就是进入相邻业务加强品牌的竞争优势。泰诺最早是一种比阿司匹林和布洛芬更为安全的止痛药,在成为止痛药领域的强势品牌之后,泰诺向治疗过敏和鼻窦、伤寒、流感的药物拓展,产品线延伸到为儿童、痛经的妇女和关节炎患者生产药物。泰诺展示了一个强势品牌开展相邻业务,通过相邻业务夯实品牌竞争力的案例。

跨品类业务组合成就高增长

美国运通通过跨品类业务组合实现高增长。运通最初是为旅行者提供旅行支票,后来转向信用卡业务。在美国运通信用卡发展的早期,它可以协同一系列金融服务,而它的竞争对手则无权提供此类服务。人们可以用运通卡办理房贷、抵押信用额度、开支票账户和储蓄账户、设立个人退休级账户并存入共同基金、购买汽车保险和人身保险等等。

乐普医疗,凭借在心血管医疗器械领域技术研发优势,先后推出首个国产冠脉支架、国产单/双腔心脏起搏器、国产可吸收冠脉支架、国产切割球囊产品。乐普医疗的跨品类围绕心血管疾病,不仅提升产品市场占有率,同时提升了品牌影响力。收入规模从2012年的10.16亿元增长到2021年的106.60亿元, 2012-2021年收入CAGR约29.85%。

产业链战略跨集采难关,乐普成平台型企业

心血管链主品牌帮助乐普跨过集采难关

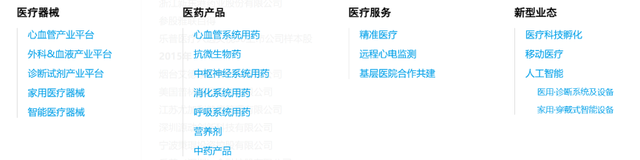

如今乐普医疗已成为心血管平台型领先企业,基于研发平台优势与渠道优势,乐普成为国内领先的心血管大健康平台型企业,涵盖“器械+药品+服务”全产业链。

也正是多产品与业务组合让乐普扛住集采压力,在历经 2019-2021年氯吡格雷、阿托伐他汀钙、冠脉钴铬合金支架三大品类国采后,乐普医疗营收/扣非利润未受到大的影响,保障业绩稳健增长,2019-202年实现营收/扣非利润复合增速约 16.9%/22.3%,2022 上半年国采金属支架仅占比冠脉总营收的 12%,主要集采药品基本实现集采周期有序衔接。可以说乐普医疗作为成为心血管行业链主品牌起到至关重要作用。

立足于竞争和长期发展持续投入技术研发,不断强化主链业务

乐普医疗销售及分销网络覆盖了国内超过9000家各级医疗机构和近20万家零售药店,海外覆盖超过120个国家和地区。并建立专门负责 OTC 及健康管理产品的线上及线下团队,直接服务终端消费者。通过20多年持续地为医疗机构、药店和患者服务,乐普医疗已建立完整的营销通路。

近年来乐普研发投入比重达10%,其中75%以上聚焦医疗器械创新,目前乐普已拥有22个重磅产品,预计未来每年有4-5个新品上市。乐普医疗建立全面创新产品矩阵以及多层次产品梯队,不断强化乐普在心血管领域产业链的相关业务,保障长期稳定发展。乐普医疗已逐步从单一的支架企业发展为国内领先的心血管大健康平台型企业,形成涵盖“器械+药品+服务”心血管产业链的链主品牌。

乐普医疗核心认知驱动力

核心认知驱动力是指人们在选择消费某一产品时最核心的驱动来源,核心消费认知驱动力可能是主品牌,也有可能是产品品牌。

对于苹果iPod来说,苹果是主品牌,iPod是产品品牌,二者谁是苹果iPod的核心消费认知驱动力呢?答案是苹果。对于比亚迪的产品来说,比亚迪这个主品牌和刀片电池承担着比亚迪旗下大部分产品的核心消费认知驱动,IBM和Thinkpad同样重要,都是IBM笔记本电脑产品的核心消费认知驱动力。

但是同为核心消费认知驱动力,也存着其中一个起到更关键作用的情况。Thinkpad卖给联想之后,销量和影响力大不如前,那是因为对于那些采购Thinkpad的客户来说,IBM是更关键的核心消费认知驱动力。华为和荣耀同样重要,都是荣耀手机的核心消费认知驱动力,受到美国制裁,荣耀独立之后虽然解决了芯片问题,但销量和影响力大不如前,这是因为华为这个品牌才是更关键的核心消费认知驱动力。

核心消费认知驱动力是可以向主品牌转移的。耐克和耐克的乔丹系列都是大家所熟知的,在某个阶段,乔丹系列的产品引领了整个耐克的发展,所以乔丹在某个阶段是耐克的核心消费认知驱动力,随着耐克发展,通过签约不同领域的体育明星,比如篮球领域的勒布朗詹姆斯、高尔夫球老虎伍兹、足球领域的C罗等打造势能品牌背书体系的运作,耐克核心消费认知驱动力最终转移到了耐克这个主品牌上。

通过建立势能品牌背书体系,可以将核心消费认知驱动力转移到主品牌上去。品牌势能最基础的东西叫信任,一个品牌有势能最基本的表现是信任问题,势能品牌背书体系能解决信任问题。

信任分为:单一信任、双重信任、组合信任,在不同领域需要建立不同信任。

单一信任

对绝大多数快消品来讲,核心认知驱动力就是品牌。比如海飞丝,只需要品牌名这个单一信任就够了。

双重信任

在汽车行业可能需要双重信任。比如丰田卡罗拉,如果只有卡罗拉这个产品品牌就不够,还需要丰田这个主品牌,所以丰田卡罗来就需要主品牌丰田+卡罗拉的双重信任。同样情况的还有手机行业的荣耀,需要华为+荣耀双重信任,以及电脑行业的IBM+ThinkPad、白酒行业的茅台+飞天等等。

组合信任

葡萄酒行业是典型的需要组合信任的行业,需要的信任有:国家品牌、产区(比如法国波尔多、美国纳帕溪谷)、分级(比如法国葡萄酒可分为法定产区葡萄酒(AOC)、优良地区餐酒(VDQS)、地区餐酒(VDP)、日常餐酒(VDT))、庄园(品牌)、年份(如82年拉菲)、奖项(如葡萄酒评论杂志评选)等。

法国拥有最强葡萄酒认知,波尔多的葡萄酒企业会交两重税,一个是国家的税,一个是交会费,协会负责构建产区品牌。美国不具备葡萄酒认知,但把纳帕溪谷这个产区做起来了。对于中国葡萄酒行业来说,产区品牌对中国更重要,需要几家葡萄酒公司或政府来驱动,产区品牌才有可能成功,这是解决中国葡萄酒崛起的最大问题。产区品牌做好之后还是要做庄园品牌。

对于乐普医疗来说,现在核心消费认知驱动力不是乐普品牌这个单一信任,消费者不会因为乐普的产品就会买,乐普医疗核心消费认知驱动力不只是品牌,还有科技(产品)、经销商等,乐普医疗需要通过组合信任的方式来建立“势能品牌背书体系”,将核心消费认知驱动力转移到主品牌上去。

乐普的组合信任包括以下几方面:

产品(科技):就像2000 年推出国内首款裸金属支架一样,通过在科研和技术上的突破来夯实消费者对乐普医疗的信任。

医生:对于消费者来说,对医生有着天然的信任,医生推荐的很容易被消费者接受,获得医生的认可甚至是称赞,对信任体系的建设非常重要。

渠道:行业内口碑和销量领先的经销商或渠道,是TOB端建立信任的重要基础。

病友:乐普的消费者大都是病人,对于病人来说,病友用的好的或者病友推荐的都是可信任的。

品牌:通过对乐普医疗牌的知名度和美誉度的打造,提升品牌的势能,建立信任。

竞争驱动,而非生意驱动

乐普当下的成功源于之前秉承竞争驱动的战略观念,而未来的选择依然要持续坚持“竞争驱动”,才能延续过往的成功,才能持续放大过往的成功。

竞争性增长是行业头部品牌的共同选择

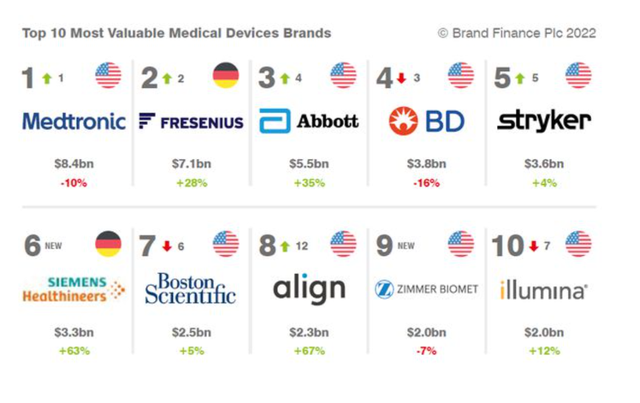

行业第一品牌美敦力是如何发展的?

早期美敦力通过自研心脏起搏器起家,并持续扩大单品优势,打出品牌效应和渠道。依托心脏赛道地位,构建多项强势单品从而形成增长矩阵。美敦力通过并购Spinal Dynamics、KarlinTechnology和Kyphon完善了脊柱产品线,确立全球脊柱市场的龙头地位,2015 年收购爱尔兰柯惠医疗Covidien,将业务线拓展至大赛道微创外科,一举成为全球医疗器械龙头,同时借助柯惠医疗的全球销售网络,美敦力实现了由医疗器械的生产制造向医疗服务解决方案提供商的模式转变。

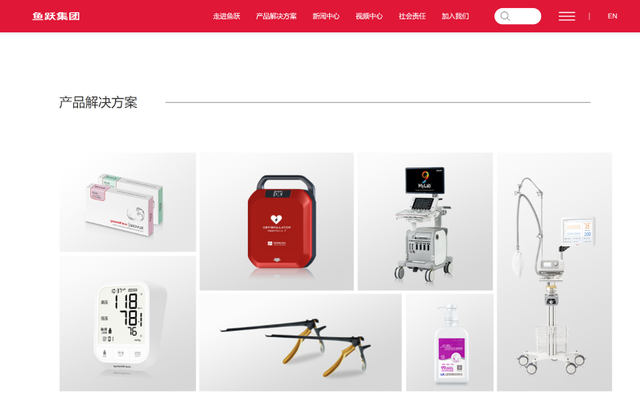

国内鱼跃医疗的发展路径也与之相似,鱼跃是国内家用医疗器械龙头企业,主要业务为家用医疗器械、医用临床产品以及与之相关的医疗服务。主要专注于心血管病和神经疾病治疗领域的产品和服务。

初创阶段(1997年 - 2005年)成立于1997年,最初是一家医学设备代理公司,经营心电图机、血压计等医疗设备,在2000年代初期,开始开展心血管病诊断、治疗设备和服务的销售和推广。

加速扩张阶段(2006年 - 2012年)公司于2007年成功登陆深圳证券交易所创业板,成为国内首家上市的医疗器械企业。2009年收购苏州医疗用品厂,开启跨品类拓展模式,成立心血管病和神经疾病诊疗中心。

转型升级阶段(2013年 - 2016年)不断丰富产品矩阵和服务,包括自主研发的血压监测设备、智能手环等产品,并开展远程医疗和移动医疗等新业务。还积极与国内外的医疗机构和企业合作,加强技术和市场的联动。

稳健成长阶段(2017年 - 至今)积极拓展国际市场,推出一系列面向消费者的健康管理和医疗服务,深化与患者和医生的联系,实现医患共赢。

无论从国际企业还是国内企业来看行业共性,都要在不同竞争阶段采取正确的增长模式,利用竞争性增长,要凭借竞争优势展开竞争,所有的业务活动最好都能帮助强化竞争优势,围绕竞争环境、竞争优势进行竞争驱动,而不是生意驱动。

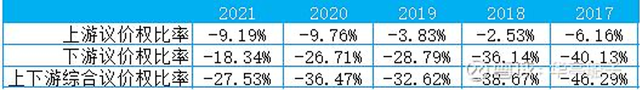

通过势能背书体系强化主品牌,提升产业链议价能力

目前来看乐普医疗对上游供应商议价权较强,对下游经销商的议价权较弱。虽然近年来其上下游综合议价权在逐步增强,但整体仍然较弱,乐普医疗未来持续发展能力会受影响。

突破产业链议价能力的关键是什么?乐普医疗需要构建“势能品牌背书体系”组合信任,以此提升品牌在产业链条中的话语权和影响力。乐普医疗要从产品(科技)、品牌、医生、渠道核心认知驱动力入手,增强自身品牌势能和品牌美誉度。

从竞争优势出发选择相邻业务

产品不同、客户相同,产品相同、客户不同,产品不同、客户不同,不同选择会产生不同的结果,如果产品不同、客户也不同,很难产生竞争协同。

恒大跨品类,但没有构成五大协同,反而弱化主品牌。

恒大冰泉有优质的水源,又有充足的资金支持,营销花费60亿,亏损40多亿, 只有立足五大协同(竞争协同、趋势协同、渠道协同、资源协同、技术协同)才能保证主品牌从竞争优势出发,正确选择相邻业务,恒大冰泉与恒大地产无一协同。

而万达四次转型,利用协同优势展开竞争,通过竞争扩大品牌优势。

第一次属于产品相同,由局部走向全局。1993年,万达集团由地方企业转向全国性企业,随后在1998年其大规模走向转型。

第二次属于产品相同、客户不同。2000年,万达集团由住宅地产转向商业地产,从此开启多元化的发展之路。

第三次属于产品不同、客户相同。2006年,万达集团从单一房地产转向多个综合性企业。在其创新发展下,万达进入文化、旅游等多业态发展之路。

第四次属于基于存量客户的产品转型,客户相同并持续扩大。2015年初,万达开始向轻资产转型,从空间上看,万达集团从中国国内企业转向了跨国企业,从内容上看万达从房地产为主的企业转向服务业为主的企业。

曾经的万达,如今的恒大,一个涅槃重生,一个如临深渊。

所以,乐普医疗也要基于竞争协同、从竞争优势出发选择相邻业务。获得持续竞争性增长,需要服务于竞争,而不是只服务于生意。通过势能背书体系强化主品牌、提升产业链议价能力,这样才能延续乐普医疗以往的成功。