乐普医疗:深耕心血管介入行业,创新能力推动业务持续成长

乐普医疗器械股份有限公司成立于 1999 年,是中国最早从事心血管介入医疗器械研发制造的企业之一,也是 2009 年创业板首批上市企业,经过 20 年的发展逐步成长为国内心血管创新器械标杆企业,是国内高端医疗器械领域可与国外产品形成强有力竞争的少数企业之一。

公司自成立以来始终专注于心血管疾病患者,坚持研发创新,在心血管支架、心脏起搏器、心血管药物及医疗人工智能等领域持续成长突破。目前公司已发展成为国内领先的心血管病植介入诊疗器械与设备的高端医疗产品产业集团,业务涵盖医疗器械、药品、医疗服务及健康管理三大板块,其中医疗器械是核心业务。

医疗器械板块:核心业务为冠脉植介入医疗器械,同时布局结构性心脏病、心脏节律管理、电生理、体外诊断、外科、麻醉等细分领域。

药品板块:主要包括降血脂、降血压、降血糖、抗心衰、抗血栓五大类心血管疾病仿制药产品。

医疗服务及健康管理:医疗服务依托于专科医院、体检中心、独立第三方医检所、药械电商平台和互联网医院,提供以心血管为特色,线上线下相结合的医疗服务。健康管理业务主要包括家用医疗器械及以 AI-ECG 为核心的生命体征检测产品。集采影响下依然实现收入增长,利润率有望趋稳。

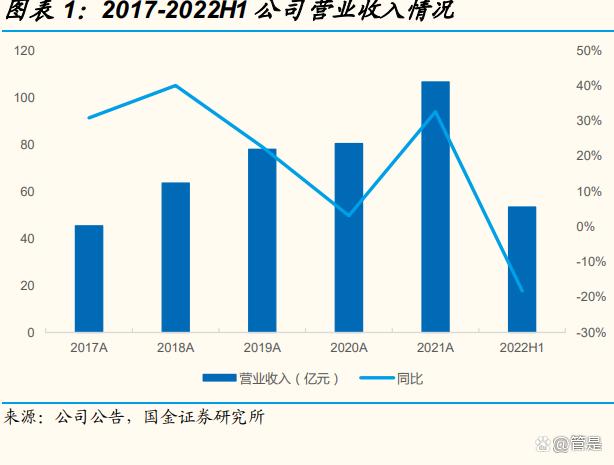

公司在经历氯吡格雷、阿托伐他汀、冠脉金属支架三大产品的带量采购后收入依然实现了较为稳健的增长,整体营业收入从 2018 年的 63.56 亿元增长到 2021 年的 106.60 亿元,复合增速达到 18.8%,核心的增长动力来自于公司创新器械产品的放量以及新冠抗疫需求带来的抗原产品爆发。

深耕心血管介入领域,境内外市场双线拓展

医疗器械板块占比持续提升。得益于抗原诊断产品的放量及创新医疗器械的增长,公司器械板块收入占比从 2019 年的 44.1%进一步提升到 2021 年的 57.9%,药品板块从 49.4%的收入占比下降到 30.6%,随着未来公司更多创新器械品种的上市销售,预计器械产品占比还将继续提升,医疗器械将始终作为公司的核心板块发展。

业务毛利率逐步趋稳。在经历仿制药及冠脉支架产品的全国集采后,公司医疗器械及药品板块毛利率出现一定幅度的下降。从 2022 中报的表现情况来看,医疗器械和药品板块分别实现毛利率 59.7%、73.6%,相比 2021 全年毛利率已基本趋稳,未来公司利润空间有望逐步修复。

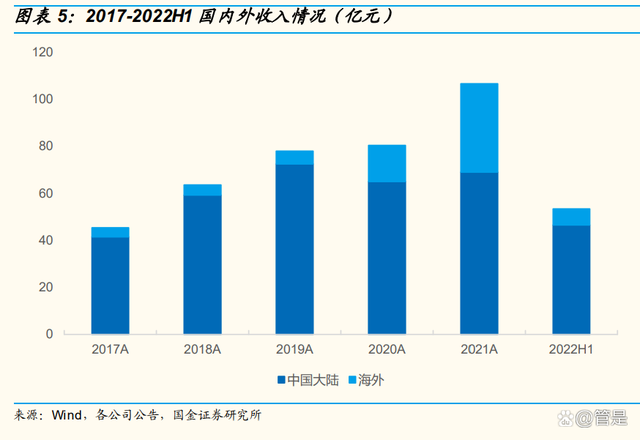

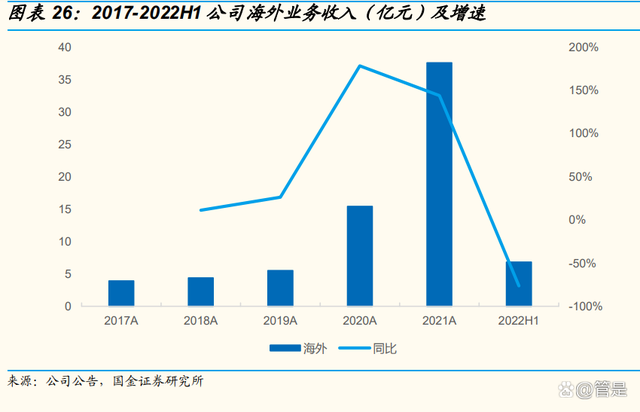

以国内市场为主导,海外收入占比有望逐步提升。公司过去销售的核心市场在国内,2019 年国内市场销售占比 93%。受到 2020 至 2021 年海外抗原检测产品需求量大幅提升的拉动,海外销售占比大幅提升,2021 年公司海外收入占比达到 35%,为公司其他非抗疫产品销售的渠道拓展同样奠定了基础。2022 年上半年抗原产品需求退坡后,公司海外收入占比依然达到 13%,未来海外整体收入规模占比有望随公司拓展持续提升。

心血管行业:患者基数庞大,器械产品种类丰富

国内心血管疾病患者基数不断增长。根据《中国心血管健康及疾病报告》,国内心血管治疗领域患者基数十分庞大,国内患有心血管疾病人数 2018 年约有 2.9 亿人,2020 年已增长到约 3.3 亿人,其中高血压患者 2.45 亿人,下肢动脉疾病患者 4530 万人,可拓展领域广阔。

城乡心血管疾病死亡率持续升高。根据世界卫生组织的数据,全球每年心血管疾病导致的死亡占全球总死亡人数的 31%。2019 年农村及城市的心血管病分别占死因的 46.74%和 44.26%。由于居民饮食和生活习惯的影响,城乡心血管疾病死亡率从 1990 年至今也一直呈现上升趋势,未来心血管疾病的预防和治疗将被更多居民所重视。

血管介入:冠脉介入步入稳定增长,外周及神经介入尚处于发展初期

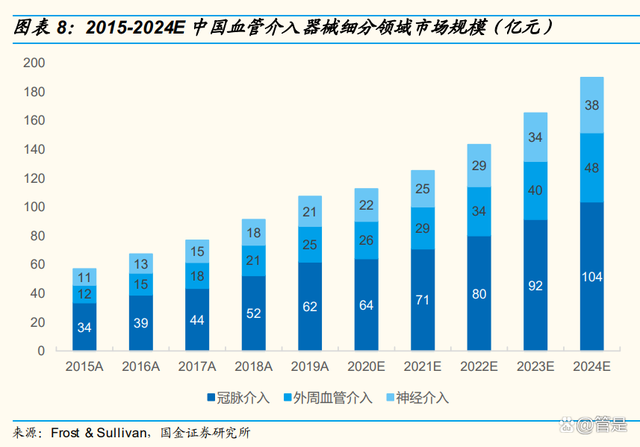

血管介入器械市场仍具备潜力。中国高值医疗耗材类器械第一大领域为血管介入及植入市场。根据弗若斯特沙利文的数据,2019 年我国血管介入器械市场(不含支架)规模达 107.4 亿元,预计到 2024 年中国血管介入器械市场规模将达到 190 亿元,接近翻倍,复合年增长率保持在 12.1%左右,仍具有极其广阔的市场前景。

血管介入三大细分市场:冠脉、外周血管及神经介入。按介入产品使用的发病部位划分,血管介入器械主要作用于冠脉、脑血管和周围血管,其中周围血管包括主动脉、外周动脉和静脉系统。

目前冠脉介入手术市场已趋于成熟,预计未来将保持稳定增长。而周围血管介入和脑血管介入手术目前处于发展初期。随着生产技术的日渐成熟,医生教育的加强和临床认可度的提高,周围血管介入及神经介入产品的渗透率将不断增加,并驱动血管介入器械总体市场继续高速增长。

冠脉介入:占八成血管介入手术量。根据弗若斯特沙利文的数据,2019 年中国冠脉介入手术量达到 108.9 万台,约占所有血管介入手术量的 80%。随着国内冠心病患者数量不断攀升、冠脉介入技术升级、国家医保更全面地覆盖以及基层医疗水平的不断提升,未来冠脉介入手术的需求将继续得到释放。在 2024 年总手术量将达到 192.7 万台,复合增长率达到 12.1%。

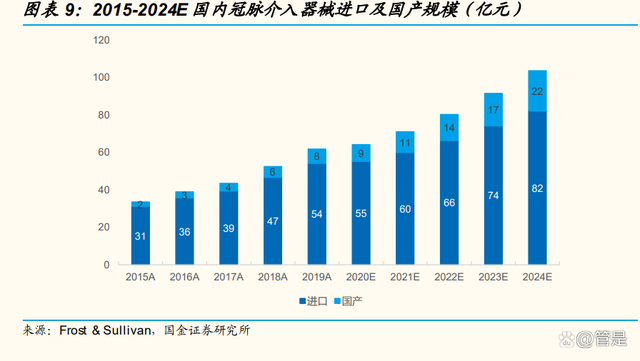

产品渗透率提升驱动冠脉介入器械稳定发展。冠脉介入医疗器械是我国血管介入器械中发展最成熟的细分市场,根据弗若斯特沙利文的数据,2019 年国内冠脉介入医疗器械市场规模达到 61.8 亿元。随着本土血管介入器械厂商的崛起、企业市场推广和医生教育的加强,该领域产品的渗透率将不断增加,驱动整体冠脉介入器械市场稳定增长。预计到 2024 年,中国冠脉介入器械市场规模将翻倍,达到 103.6 亿元,2019-2024 年的年复合增长率为 10.9%。

未来冠脉介入器械国产率有望持续提升。近年来部分领先的国产厂商依靠持续增加研发投入和丰富的产品线逐渐靠近国际先进水平,具备越来越强的市场竞争能力。随着国家支持性政策的深入和本土企业影响力的扩大,预计未来器械国产化率将持续提升。根据弗若斯特沙利文的预测,国产厂商市场规模将从 2019 年的 7.7 亿元快速增长至 2024 年的 21.5 亿元,复合年增长率达 22.7%,拥有的市场份额也将从 12%稳步上升至 21%,逐步蚕食外资厂商的市场份额。

周围血管介入:市场尚处于发展初期。周围血管疾病是指除了心脏颅内血管以外的血管及其分支的狭窄、闭塞或瘤样扩张疾病,按累及血管大类分可主要分为外周动脉、主动脉和静脉疾病。周围血管疾病有很高的风险性,内科治疗效果甚微,手术治疗作为有创治疗方法适用人群有限。周围血管介入治疗近年来方法不断进步、适应症逐渐扩大,且治疗效果明显提高。

周围血管介入和神经介入类手术量目前仅占中国血管介入手术总量约 20%,处于发展初期。中国周围血管介入器械市场规模由 2015 年的 12.3 亿元增长至 2019 年的 24.9 亿元,年复合增长率达 19.3%。未来随着国内血管类疾病的筛查技术不断发展、临床相关经验的持续积累以及人民健康意识的明显提升,预计 2019-2024 年周围血管介入器械市场将会保持 14.1%左右的增长态势,并在 2024 年达到 48.1 亿元的市场规模。

起搏器市场:进口厂商主导,国产产品替代空间巨大

起搏器植入渗透率尚低,潜在增长空间巨大。心脏起搏器是一种植入人体内的电子治疗仪器,用于在心脏心动过缓时刺激心脏跳动。2018 年中国起搏器植入量约 82779 例,同比增长 7.9%,其中双腔起搏器 61926 例,同比增长 10.7%,单腔起搏器 20853 例,同比增长 0.4%。目前中国大陆心脏起搏器普及率较低,每百万人植入例数仅 59 例,对比中国香港渗透率 236 例/百万人,欧美国家超过 1000 例/百万人,未来国内心脏起搏器还有较大的潜在空间。

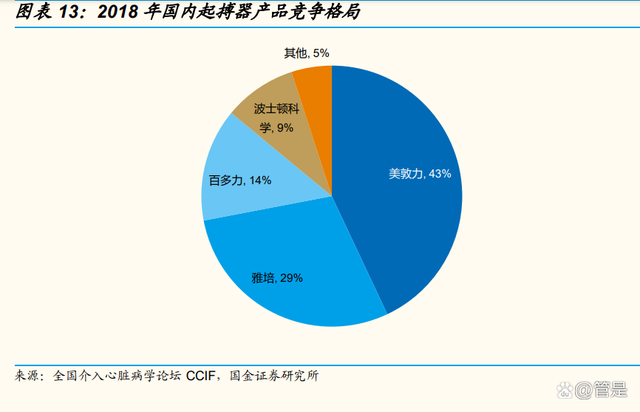

国内起搏器市场被进口厂商主导,国产替代空间巨大。美敦力、雅培、百多力与波士顿科学四大外资厂商占据了约 95%的市场份额,国产化率不足 5%,市场进口替代空间巨大。2010 年乐普收购秦明医学进入起搏器市场, 2016 年 10 月秦明医学双腔起搏器 Qinming8631 上市,成为首个上市的国产双腔起搏器,在国产起搏器产品中具备较强的先发优势。

封堵器市场:先心病领域国产化率较高,仍有较大渗透率提升空间

封堵器产品分类:封堵器产品主要应用在治疗先天性心脏病领域和预防性心源性卒中领域。

先心封堵器主要包括房间隔缺损(ASD)、室间隔缺损(VSD)、动脉导管未闭封堵器(PDA)。

预防性心源性卒中封堵器主要包括左心耳封堵器(LAA)、卵圆孔封堵器(PFO)。

先心封堵器国内市场仍存在较大市场渗透空间。2018 年大陆先心病介入病例数 32961 例,同比增长 15.8%,仍处于成长阶段。根据 CCIF 的数据,国内先心病治疗渗透率只有 22%,欧美渗透率达到 60%,未来心脏封堵器仍有很大的增长空间。

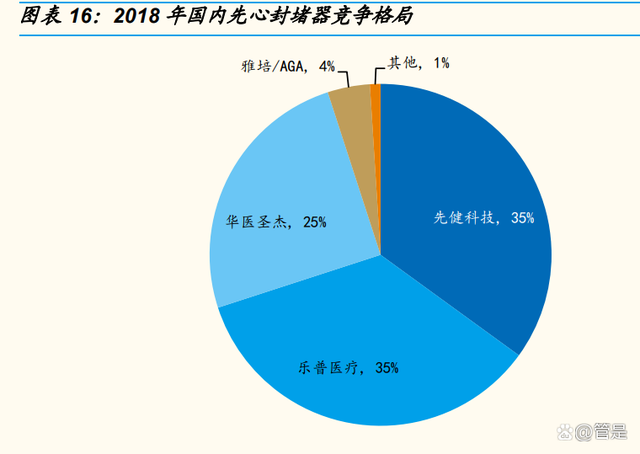

先心封堵器国产化率较高,头部企业份额优势较强。国内市场先心封堵器已实现国产化率较高,国内厂商产品在技术和国外基本接近的情况下产品价格上有明显的优势。前三大国产品牌乐普医疗、先健科技、华医圣杰占据 95%的市场份额,头部企业市场份额较为稳定。

左心耳封堵器仍处于早期发展阶段,外资厂商占据主导地位。左心耳封堵术主要用于预防非瓣膜性房颤患者中风。2014 年首个左心耳封堵器才在国内上市,目前市场仍处于早期成长阶段,2020 年历史累计病例数到达约 2 万例,且每年依然保持 30%以上速度增长。2020 年 6 月,乐普 MemoLefort 左心耳封堵器产品获得药监局注册批准,未来具备较大销售潜力。

创新器械产品高速放量,产品组合不断丰富

公司秉承“预研一代、注册一代和生产销售一代”的梯度化发展原则,由冠脉药物支架为基础,已步入生物可吸收医疗器械和人工 AI 智能医疗器械时代。

公司拥有第二代生物可吸收支架 NeoVas、新一代血管内药物(紫杉醇)洗脱球囊导管 Vesselin 等重磅产品,并拥有多种技术特点的冠脉药物支架、球囊、起搏器、封堵器、心脏瓣膜、血管造影机、IVD 设备及诊断试剂、外科器械、人工智能心电设备和家用智能医疗器械等。

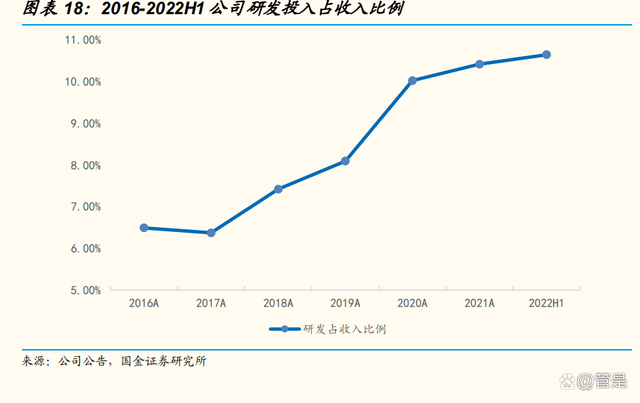

公司是“精准 PCI”理念的领导者,器械创新产品研发投入持续增加,从 2016 年的 2.25 亿增长到 2021 年的 11.11 亿,5 年复合增速达到 37.6%。期间生物可吸收支架、冠脉药物球囊、冠脉切割球囊、左心耳封堵器、全降解封堵器、外周切割球囊等重磅产品陆续获批产品注册证。

生物可吸收支架 NeoVas:国内首款获准上市的生物可吸收支架

冠脉介入革命性意义的创新产品。2019 年 2 月获批上市的 NeoVas 是最新一代的生物可吸收支架,基体由左旋聚乳酸(PLLA)构成,药物涂层由外消旋聚乳酸(PDLLA)构成,支架的特点在于植入人体,经过血运重建、支架降解吸收和血管修复三个阶段后,3 年左右可被人体吸收,血管弹性舒缩功能恢复,实现血管再造,使患者获益更大。未来在心脏支架介入无植入的长期趋势下可吸收支架有望逐步替代药物金属支架。

产品仍处于早期发展阶段,未来推广有望加速。目前国内已获批的可吸收支架产品仍较为稀缺,仅有乐普医疗的 NeoVas 和华安生物的 Xinsorb,但目前在研管线中布局企业较多,未来随着更多品牌新产品的上市,行业推广及规模增长有望进一步加速。

冠脉药物球囊 Vesselin:介入无植入组合的重要一环

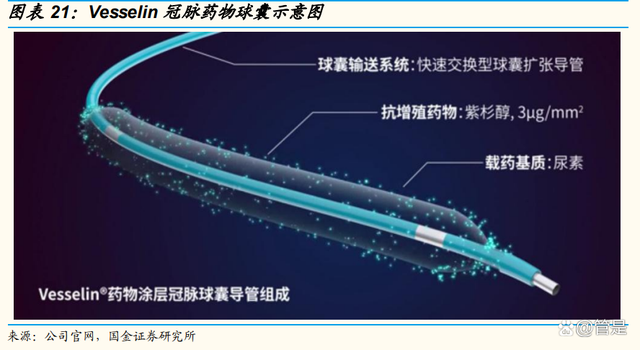

2020 年 6 月公司自主研发的血管内药物洗脱球囊导管获批上市,药物球囊是介入无植入产品组合的重要产品之一,尤其在小血管狭窄和术后再狭窄等冠脉疾病适应症上具有显著的治疗效果和技术优势。

Vesselin 药物球囊的载药涂层采用高生物相容性的亲水性原料药级尿素,具有安全性高、易于被人体代谢、确保药物快速释放的特点。其适中的涂层微粒尺寸可有效平衡药效与涂层脱落风险,兼顾产品的安全性及有效性。同时,该产品规格覆盖直径 2.0mm-4.5mm,丰富齐全的规格产品可更好的满足临床需求。

药物球囊管线还将不断迭代升级。公司第二代药物球囊系列产品,采用更高效和安全的载药涂层技术,超低载药剂量下即可实现与一代药物球囊相同的有效性,冠脉小血管药物球囊、PTCA 药物球囊导管、ACS 药物球囊导管已进入临床阶段,预计将于 2024 年实现商业化。第三代药物球囊产品则将载体药物从紫杉醇更换为雷帕霉素,在有效抑制血管增生的同时,临床使用安全性更高,目前已完成型式检验并进入临床阶段。

切割球囊 Vesscide:满足支架及药物球囊的预处理需求

2020 年 12 月,公司自研的切割球囊系统 Vesscide 获得药监局注册批准,也是国内首家获得 NMPA 批准注册上市并填补国内空白的产品。切割球囊系统是一种将显微外科切割技术与普通球囊扩张机制相结合的球囊,球囊表面上纵向装有 3-4 列显微刀片,通过切割板块和扩张血管壁使血管管腔获益。切割球囊处理可减少斑块轴向迁移,降低管腔弹性回缩,降低不规则夹层及急性闭塞风险。

如果药物球囊或可吸收支架治疗前没有恰当进行血管预处理,可能影响介入产品的疗效。公司的切割球囊品针对这一市场需求,有望实现在上市后实现快速放量。

除现有切割球囊外,也开发了声波球囊等创新器械,声波球囊技术已在冠状动脉钙化病变诊治中国专家共识(2021 版)中获得认可,可在较好处理钙化斑块的同时,避免恶性并发症,具有重要的临床价值。

外周领域产品快速跟进。2022 年 9 月,公司自研的外周切割球囊系统同样获得药监局注册批准,可切开增生或轻度钙化的内膜,且对血管内膜不规则撕裂小,对血管损伤小,从而达到更好的扩张目的,同时也有利于后续药物球囊的贴壁治疗,也是国内第一款上市的国产产品,此前仅有波士顿科学产品在国内获批。外周领域治疗产品目前在国内相较于冠脉拥有更大的渗透率提升空间,切割球囊有望为公司打开新的潜在市场。

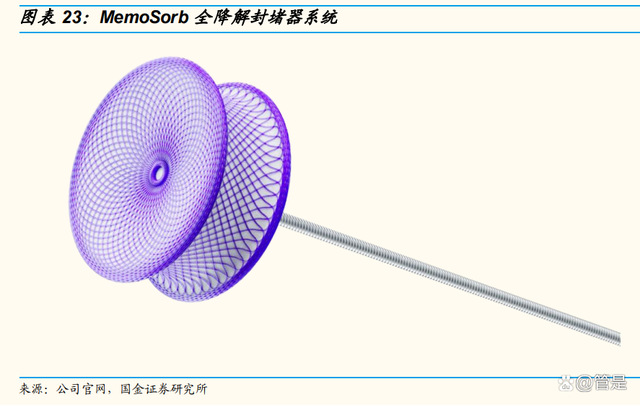

全降解先心封堵器 MemoSorb:全球研发领先的结构心产品

2022 年 2 月,公司全降解封堵器系统 MemoSorb 获得药监局注册批准,是全球首款获批上市的全降解封堵器产品。产品实现了封堵器从金属材质到全降解材质的创新升级,封堵器植入人体后将起到临时桥梁作用,促进完成自体组织修复后逐步降解,最终成为二氧化碳和水排出体外,植入心脏 12 个月内即实现完全降解,无异物留存,避免了传统金属封堵器植入后永久留存于体内带来的远期并发症风险。

介入创新产品组合高速增长。2021 年公司介入创新产品组合(生物可吸收支架、药物球囊、切割球囊等)实现营业收入同比增长 827%。预计未来随创新产品在公司体内收入占比逐步提升,创新器械放量将逐步成为公司长期核心增长动力。

原料药逐步向 CDMO 转换,未来有望获得更多海外订单

由于原有常规阿托伐他汀和瑞舒伐他汀系列产品利润率出现降低,公司目前原料药业务正积极向 CDMO 拓展转型,2021 年四季度开始研发新冠相关各种特效药的中间体,并进行了相应产能的技改。目前公司已经具备 Paxlovid 各种中间体制造能力,并具备一定产能。公司也在进行盐野义抗新冠特效药相关产品的工艺研发和产能技改。

根据公司投资者关系活动表披露的内容,目前公司已经和 3 家企业签订了合作研发协议,上半年新冠特效药中间体也和一些印度、日本客户开展了合作。未来新冠特效药中间体 CDMO 业务有望加速放量。

打造心血管领域平台型企业,AI 产品提供整体解决方案

在医疗服务及健康管理业务板块中,人工智能生命指征监测医疗器械是公司特色产品。公司将人工智能与心电监测相结合,持续自主开发 AI-ECG 系列产品,搭载 AI-ECG 人工智能模块 AI-ECG platform 的心电图仪器设备已陆续获批国内上市。依托于 AI-ECG 心电人工智能平台,可实现人工智能心电实时、长程监控及辅助诊断,协助基层医院完成质控升级,突破医生报告解读瓶颈,还可为慢病患者提供便捷的远程诊断服务。

公司国际领先技术的人工智能 AI-ECG 心电分析软件系统产品已获得美国 FDA 批准以及欧盟 CE 认证。

通过 B 端和 C 端差异化的产品布局,配套相应商业模式,推动该服务板块增长。

医疗机构端:公司不断推进监护仪、心电图机等产品常规销售,同时公司也积极与医疗机构展开合作,搭建 AI-ECG 心脏数据中心,通过网络将各级医疗机构互联,解决基层医疗机构读图难的痛点,满足患者诊疗需求。

个人用户端:公司提供各类可穿戴设备,满足居家场景下的生命体征监测需求,并提供 AI 心电数据分析和实时预警等服务。公司通过自有 OTC 销售团队,在药店逐步铺开包括一体机在内的各类产品,同时也积极开展线上电商平台销售。

快速拓展海外市场,率先进入国际化进程

国际化战略转型,增强企业长期竞争力。公司 2019 年成立国际事业部,快速拓展海外市场,目前海外覆盖超过 120 个国家和地区。创新器械产品在海外的注册临床工作也在逐步推进,一代卵圆孔未闭封堵器(金属单/双铆)已获 CE 认证并在海外上市。

新冠抗原产品为公司快速打开渠道。公司自 2020 年海外抗疫需求爆发以来,快速推进新冠抗原检测产品的 CE 准入和销售,海外收入和品牌知名度快速提升,也为公司其他产品海外推广奠定基础。

推进 GDR 发行上市进程,进一步打造海外影响力

公司 2022 年 3 月 16 日审议通过了《关于公司筹划境外发行全球存托凭证并在瑞士证券交易所上市》的议案,9 月 21 日公司发行的 GDR(全球存托凭证)在瑞士证券交易所成功上市交易,发行 GDR 数量为 17,684,396 份,所代表基础证券 A 股股票为 88,421,980 股,募集资金总额约为 2.24 亿美元,成为国内医疗行业公司在瑞士上市的第一单。

国际化是公司的重要发展战略,本次募集资金未来将主要用于建设境外研发中心及推进全球产品研发计划,建设境外产业化生产基地,设立境外商务拓展中心,建设全球产品销售网络与售后服务体系等。

资金拟用于建设海外生产基地。公司拟规划在境外国家或地区建设生产基地,有助于公司缩短生产半径、降低生产成本、更好地进入属地国家及全球市场并提升海外销售占比。

海外上市提升国际影响力,加速布局海外研发。由于海外临床试验和产品注册成本较高、程序繁琐且周期较长,需要持续的海外资金等各方面资源投入,此次发行 GDR 上市有望加速公司在海外市场的拓展,进一步提升公司作为中国创新器械企业代表在海外的品牌力。

新一期股权激励方案彰显公司未来发展信心

公司 2022 年 8 月发布了最新的限制性股票激励计划草案,向 810 名激励对象授予不超过 1600 万股限制性股票,授予价格 10.74 元每股。激励对象为高级管理人员、公司及下属公司的核心及骨干员工。

扣非利润考核彰显公司未来两年增长信心。此次限制性股票激励计划考核期为 2022-2023 两年,并以此制定了扣非归母净利润的考核目标。要求以 2021 年扣非归母净利润 18.55 亿元为基数,2022 年增长率不低于 15%, 2022 年扣非归母净利润不低于 21.33 亿元;2023 年增长率不低于 32%, 2023 年扣非归母净利润不低于 24.50 亿元。此次激励计划有利于公司留住关键人才,并为企业增添长期增长动力。

盈利预测

我们预计公司 2022 至 2024 年营业收入分别为 95.34、109.55、126.03 亿元,同比增长-10.6%、14.9%、15.0%,2022 年收入增长放缓的主要原因来自于 2021 年抗原检测产品高基数影响。在部分传统器械产品逐步被纳入带量采购的同时,公司高毛利的创新器械产品将逐步放量,预计整体毛利率将呈现平稳趋势,预计 2022 年至 2024 年公司综合毛利率分别为 60.8%、61.9%、61.9%。

医疗器械板块:随着传统药物支架集采影响的逐步消退,可吸收支架药物球囊、切割球囊等产品将成为冠脉介入新的增长动力,预计支架系统整体将恢复到正常增长趋势;结构心器械随着公司左心耳封堵器及全降解先心封堵器的上市有望保持较快的增速增长;体外诊断等非心血管器械受到 2021 年抗原检测产品高基数影响,2022 年预计将显著下滑,到 2023 年将恢复正常增长。预计 2022 至 2024 年医疗器械类收入增速达到-24.6%、17.9%、17.5%;毛利率达到 58.6%、60.3%、 60.9%。随创新产品收入占比提升持续恢复。

药品板块:公司药品板块主要包括仿制药及原料药产品,氯吡格雷及阿托伐他汀集采降价对公司的冲击已基本消化,预计仿制药板块将逐步回归稳定增长;原料药业务随公司 CDMO 海外订单的持续拓展有望贡献更大的增长动力,预计 2022 至 2024 年药品板块收入增速达到 6.4%、10.8%、11.6%;毛利率达到 70.2%、71.3%、70.9%,部分新产品放量后仍有一定提升空间。

医疗服务及健康管理:医疗服务业务中心血管专科医院占比较大,预计随国内疫情逐步好转,医院诊疗需求及收入将恢复正常。AI-ECG 心电监测产品也将为公司器械产品销售助力,预计 2022 年至 2024 年医疗服务及健康管理收入增速将保持在 15.0%;毛利率有望维持在 45%附近。

研发费用率:公司一直重视研发管线的完备及创新能力的提升,公司研发费用率过去整体呈现向上趋势。目前公司通过大量的研发投入,已拥有覆盖心血管医疗器械各细分领域,处于生命周期不同阶段的产品组合,研发中心位于公司总部,由董事长直接领导。预计未来公司研发费用率将稳定在 8%-9%区间。

销售费用率:随着冠脉支架及心血管仿制药纳入集采,公司所需投入的销售费用得到降低,同时随公司整体收入规模提升,销售费用率持续呈现下滑趋势,预计未来趋势还将延续。

管理费用率:随公司近年来收入规模的不断提升,虽然管理费用绝对金额上略有增长,但公司整体管理费用率呈现稳步下降的趋势,未来管理费用率有望下降到 7%以下。