2025年前三季度,东鹏控股实现收入45.01亿元,同比下滑3.9%,归母净利润3.49亿元,同比增长13.09%,收入继续下滑,而净利有所回暖,当然这与2024年同期大幅下滑导致基数较低有关。

面对着收入的下滑,东鹏控股缩减的一系列费用支出,销售费用、管理费用连降,而研发费用也从微增过渡至下滑,这是去年前三季度净利润保持增长的一个重要原因。

销售、管理有所缩减。收入下滑之际,东鹏控股缩减了销售费用支出,2024年及2025年前三季度分别为7.55亿元、4.81亿元,同比分别下滑15.17%、11.97%,即使如此,销售费用支出也仍远超净利润。

据2025中报,职工薪酬、广告宣传费、推广服务费是销售费用支出重头,分别为1.31亿元、0.41亿元、0.43亿元,同比分别下滑5.59%、31.41%、14.74%。

与此同时,管理费用同样有所缩减,2024年及2025年前三季度分别为4.26亿元、2.29亿元,同比分别下滑0.12%、14.28%,2025中报显示,职工薪酬、经营性租赁、折旧及摊销分别为0.84元、0.43亿元,同比分别下滑13.46%、7.2%。

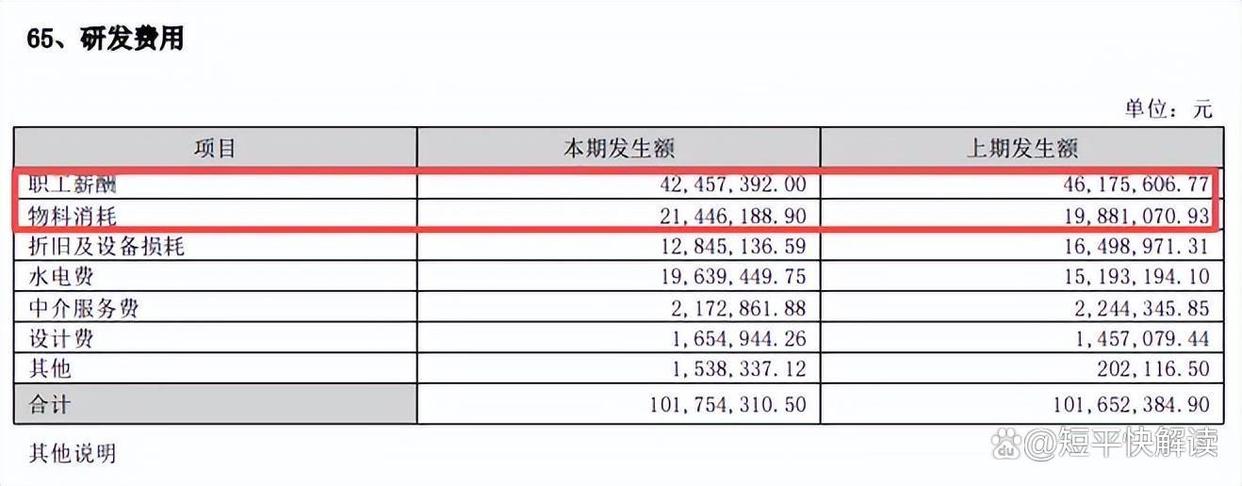

研发费用转降。2024年,东鹏控股研发费用为2.33亿元,同比微增1.07%,去年前三季度则同比下滑1.7%至1.61亿元,中报职工薪酬为0.42亿元,同比下滑8.05%,不过物料消耗仍然有所增长,金额为0.21亿元,同比微增7.87%。

截至去年中报,公司及控股子公司累计取得各类型专利2505项,现有各类型有效专利1300项,其中发明专利占比418项,成果颇丰。据2024年报,研发人员为431人,占比5.95%,其中大专及以下为244人,本科170人、硕士17人,研发人员学历有待进一步提高。

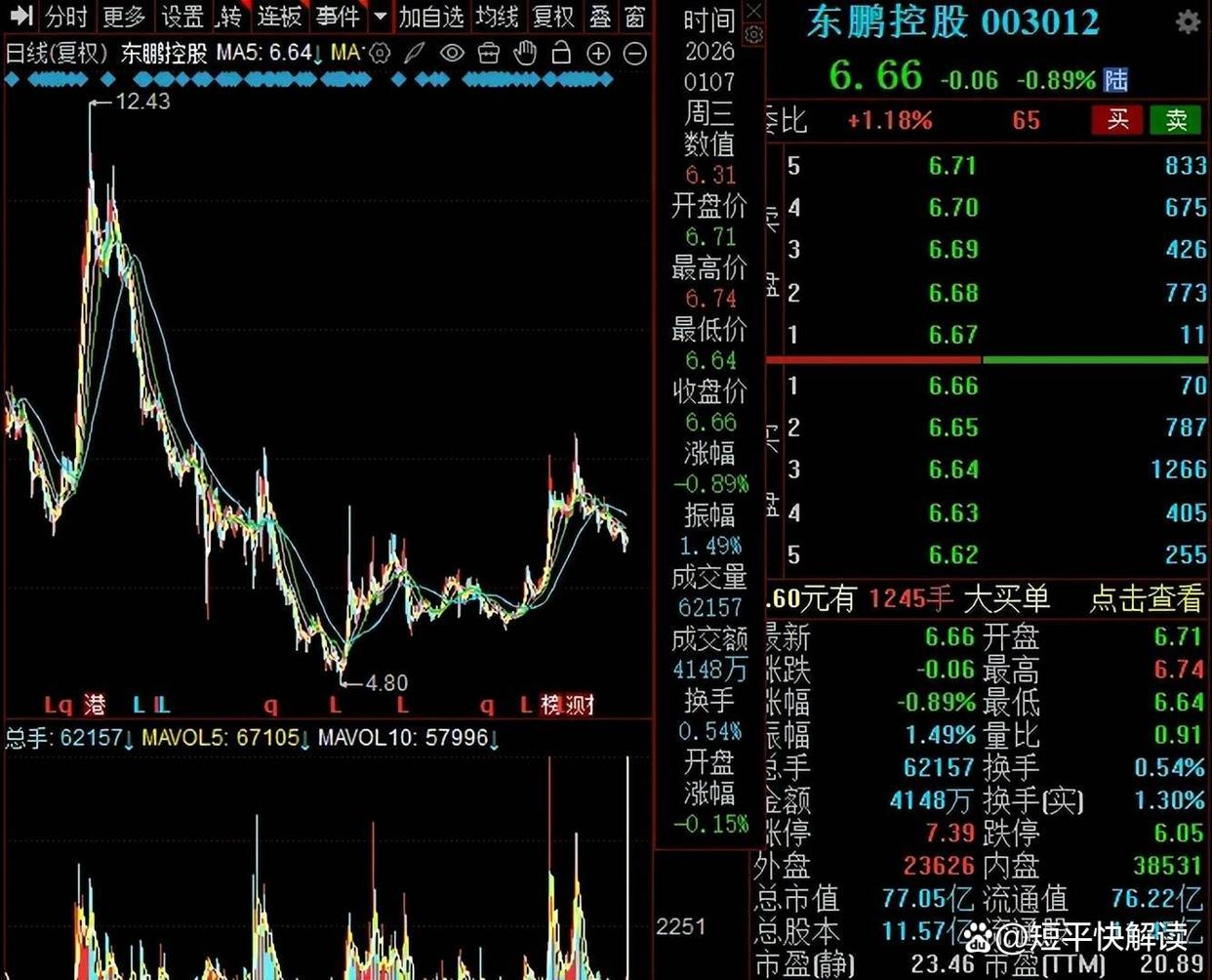

股价大跌,机构、散户均有所减少。二级市场上,东鹏控股股价下滑较为明显,从2023年12.43元/股(前复权,下同)的高点下滑至4.8元/股的低点,随后有所反弹,截至1月7日收盘,股价为6.66元/股,较高点下跌约46%,目前总市值不足百亿元,为77.05亿元,TTM市盈率20.89%,考虑到房地产业现状以及公司收入下滑的情形,估值并不算太低。

2025年三季报,持有公司机构数量、累计持股分别为16家、7.97亿股,而2024年报则分别为100家、8.31亿股,即机构、持股数量均有所减少;截至去年9月末,股东总人数为2.78万户,较2024年末的2.97万户减少0.19万户,机构、散户对公司的态度较为一致。

实施两次回购。事实上,东鹏控股也进行了市值管理,2024年至今多次实施回购,2024年2月披露回购方案,回购金额1亿元至2亿元,当年11月完成回购,最终回购金额1.15亿元(不含交易费用)。

2024年11月,公司再次披露回购方案,回购金额1亿元至2亿元,回购价格不超过9.08元/股,去年11月完成回购,最终回购金额1.07亿元(不含交易费用)。

东鹏控股上述回购股票用于员工持股计划或股权激励,对比多家上市公司回购股份且注销的操作来看,回购诚意有待进一步增强。

需要指出的是,公司在2024年12月27日注销股份16,018,842股,该股份源于2022年回购而来,彼时用途为实施公司员工持股计划或者股权激励,后变更为用于注销并减少注册资本,上述回购后续是否也会变更用途,尚有待时间验证。

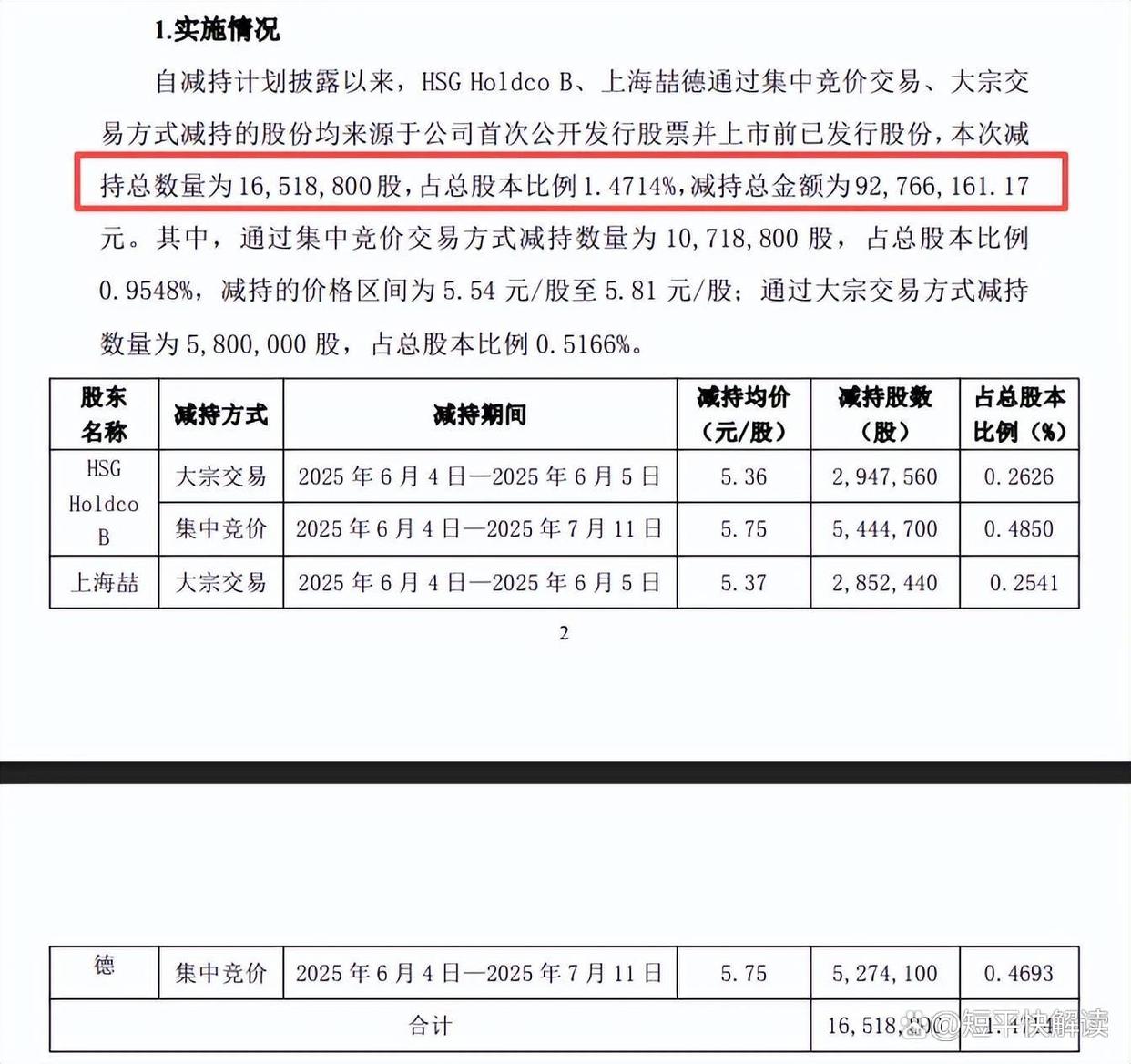

红杉资本接连减持。2024年以来,东鹏控股遭遇股东减持,2024年5月,股东HSGHoldcoB、北京红杉坤德投资管理中心(有限合伙)-上海喆德投资中心(有限合伙)披露拟减持公司股份不超过3%,不过最终没有实施减持。

2025年5月,上述两大股东再次披露减持计划,当年9月完成减持,合计减持16,518,800股,套现金额9276.62万元,合计持股数量比例从6.15%下滑至4.69%,这也意味着后续减持不需要再进行披露。

实际上,两大股东减持完成后继续减持,上述减持后持股数量分别为2,554.1483万股、2,716.5827万股,而三季报则分别降低至2044万股、1817.63万股,持股比例分别从2.2751%、2.4198%下降至1.57%、1.77%。

目前,HSGHoldcoB、上海喆德仍然为东鹏控股前十股东,但从上述减持来看,后续继续减持的可能性较大,具体情况有待年报披露,这也是公司股价低迷的原因之一。