在过去的多个季度里,巴菲特不断抛售美股,伯克希尔公司股票整体仓位下降的同时,股神却在持续买入石油股。

财报显示,截止2023年四季度末,伯克希尔公司持有现金高达1676亿美元,创下最新记录,超过三季度末的1572亿美元。

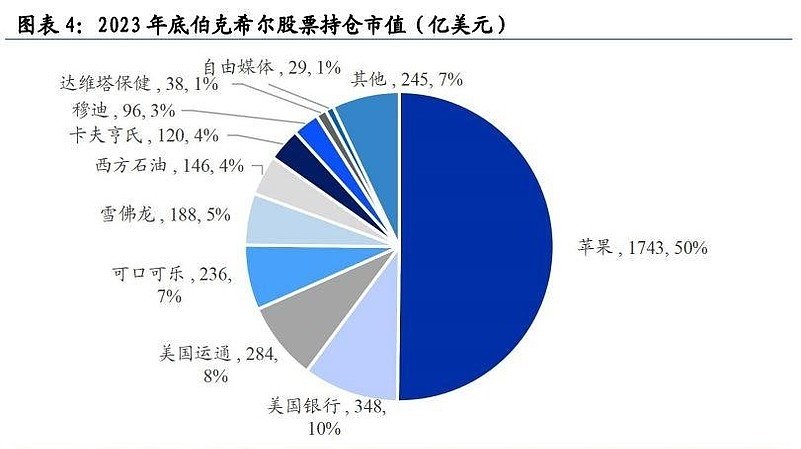

根据先前披露的伯克希尔公司13F持仓报告,伯克希尔公司罕见减持了此前连续增仓且为第一大重仓股的苹果、对雪佛龙和西方石油两家公司进行了增仓。目前雪佛龙、西方石油两个能源股的仓位,占伯克希尔公司总持仓权重接近10%。

数据来源:伯克希尔年报

这一些系列动作,印证了股神对石油股的偏爱。

但作为周期性最明显的行业,股神巴菲特也曾在石油股的投资中吃过苦头。

早在2008年,伯克希尔公司在石油股投资中,曾经历过惨重损失。2006年,巴菲特开始买入康菲石油,当时国际油价已冲高至70美元。巴菲特认为,世界经济持续升温可以进一步拉高油价,康菲石油值得增持。巴菲特增持康菲石油的成本价在90美元/股以上,直到2008年金融危机爆发,康菲石油股价腰砍至50美元以下,巴菲特才清仓,亏损26亿美元。

2009年的股东大会上,巴菲特承认了“去年在国际油价接近空前新高时买进康菲石油股票,是一大投资错误。”

2013年11月中旬,伯克希尔公司三季报披露了巴菲特过去两年以来的最大重仓股——埃克森美孚。当时,伯克希尔公司34.5亿美元买入了该公司约4000万股股票。但在2015年2月,受油价暴跌影响,巴菲特清仓了其持有的埃克森美孚全部股票,再次扫兴而归。

2019年巴菲特资助西方石油公司收购阿纳达科石油公司。然而,还来不及品尝甜头,西方石油公司便遭遇疫情全球肆虐、沙特和俄罗斯之间史诗级的石油价格战、油价暴跌等一系列“黑天鹅”事件,公司市值从2019年前的500亿美元跌至2020年底的不到90亿美元。

因此在2020年股东大会上,巴菲特也表示对石油股的走向难以预估,”石油股本不会被完全摧毁,仍然有大量金钱也在继续投资,未来是没有办法预测的。但是今天购买石油就相当于下注,石油价格是有风险的。”

不过2021年开始,巴菲特再一次大举进军石油股的投资,这次终于获取了超高回报。2022年以来,国际油价受俄乌局势推升,不断刷新八年新高,在油价上涨的大环境下,巴菲特当年3月曾三度增持西方石油,共斥资约15.34亿美元。

数据来源:wind数据

但进入2023年之后,不少油气公司的盈利出现回落,西方石油2024年2月16日披露的业绩快报显示,截至2023年12月31日年度公司盈利46.96亿美元,同比减少64.7%。在股价进入横盘期的时刻,巴菲特并没有选择止盈,而是继续加注。

他指出,“由于ESG(环境、社会和治理)问题和投资者对传统能源行业的冷漠,石油行业的价值在过去几十年中被长期低估,这为价值投资者创造了买入机会。”

2024年2月,伯克希尔公司向SEC提交的文件显示,伯克希尔·哈撒韦分别在2月1日、2月2日、2月5日连续三个交易日加仓西方石油,加仓后,伯克希尔·公司合计持有约2.48亿股西方石油普通股,价值约141亿美元。

在新能源崛起、不少人看衰国际石油市场的背景下,股神加注石油股或许是从长远计的举措。

首先,巴菲特对于石油行业的长期发展趋势持乐观态度。他深知受制于产能难以增加,石油在未来会成为更加稀缺的投资能源。巴菲特曾在2019年的公开采访中表示,对西方石油的投资是押注长期石油价格。而他的合作伙伴查理·芒格更是认为,石油会在未来200年成为稀缺资源。

巴菲特指出,“尽管美国有大量的战略石油储备,但仔细想想,现在的储备其实依然不够多,三到五年就可能没了”,因此他也强调:“对于西方石油,我们能买多少就买多少。”

在今年2月24日公布的给股东的信中,巴菲特谈到了对连续加仓的西方石油的看法:“截至2023年年底,伯克希尔拥有西方石油公司27.8%的普通股,成为该公司的第一大股东,还拥有认股权证。在过去的五年多的时间里,伯克希尔公司可以选择以固定价格大幅增加所有权。”

并且,巴菲特信奉长期主义,热衷价值投资,始终坚持长期价值投资的理念。他曾表示,“能源业是这样一个行业,相应长的时间后,就极大可能会获得回报,这些业务需要较长的支持性”。因此,短期的市场波动不会影响伯克希尔的投资策略,具有长期增长潜力的能源股,也是巴菲特选择增持的原因。

上一个十年,造就了股神的“苹果时刻”,那么这次增持石油股,是否会成为下一个“苹果时刻”呢?

(来源于:查股网)>>