每经记者 任飞 每经编辑 彭水萍

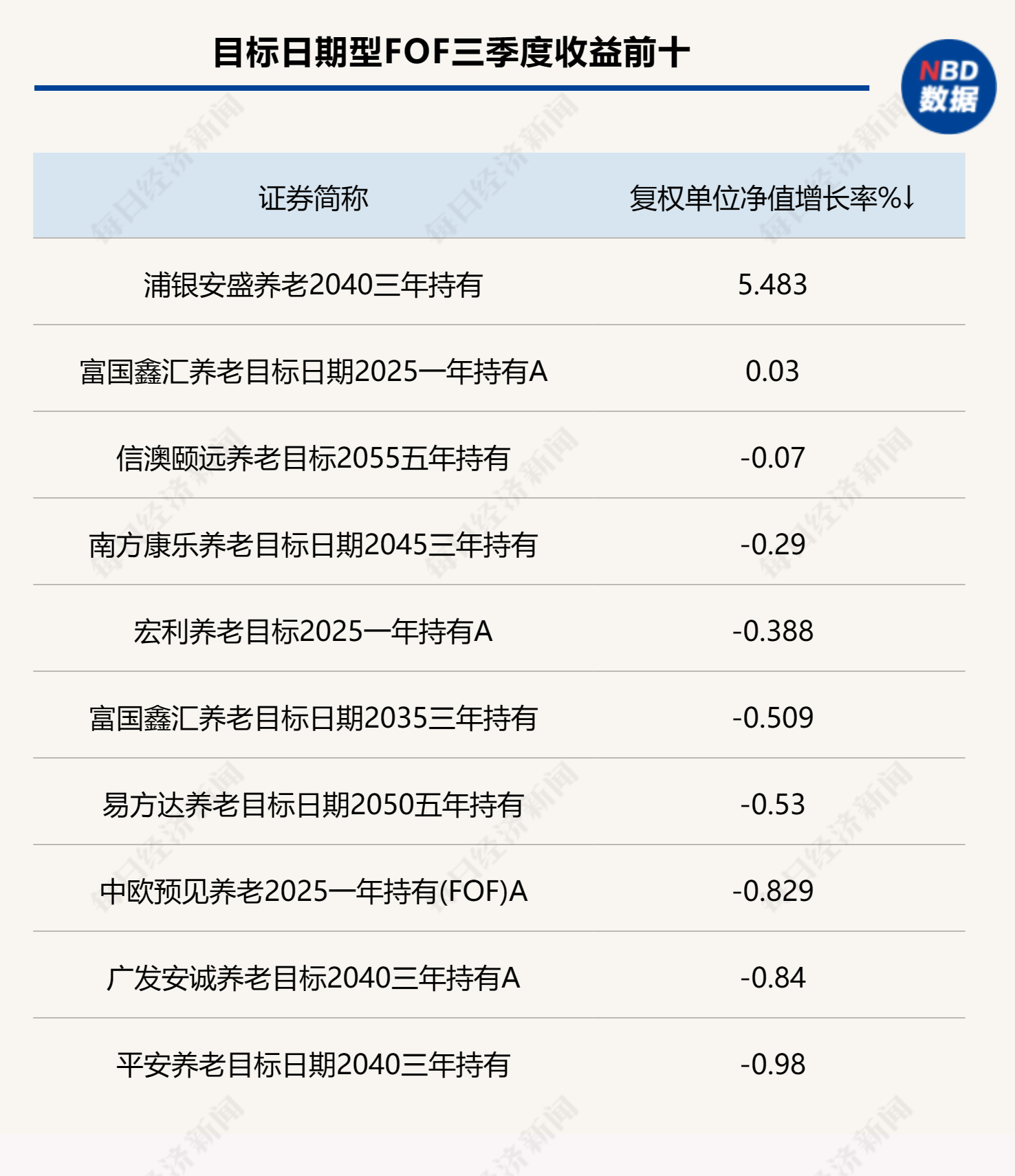

三季报披露完毕后,统计数据发现,公募FOF的在管规模又一次下降。与此同时,行业整体业绩欠佳,呈现出负收益,即便是表现相对较好的债券FOF也以总体0.17%跌幅结束三季度。持仓方面,三季度FOF持有纯债基金的规模最大,但对于债市的谨慎态度,业界已有共识,更多是为了回避权益投资风险而做出的一种防守策略。

公募FOF管理规模减少102.24亿元,环比降5.92%

一直以来,公募FOF被看做是小众产品,但其收益曲线更加平滑的特性,在弱市当中被市场看做是最能缓冲风险的一类基金配置工具。然而,从二季度开始,公募FOF的规模已经连续出现下降,三季度收官后,规模再次下降。

根据天相投顾数据的统计显示,FOF基金管理规模较上季度减少102.24亿元,环比减少5.92%,事实上,这已经不是第一次出现总规模百亿级别的下降,今年二季度,FOF基金管理规模就较一季度末下降99.94亿元,彼时业界针对权益市场的波动十分谨慎,但实际情况是,这一趋势并没有在三季度内得到改善。

具体看来,2023年三季度,上证指数跌2.78%,创业板指跌9.53%,科创50指数跌11.67%,是一季主要指数普跌且创出年内甚至是历史新低的走势。在这样的环境之下,整体表现最好的为债券FOF基金,跌幅为0.17%;表现最差的为股票FOF基金,跌幅为7.35%。

权益投资惨淡的背后,是机构资金陆续流出股票市场,同时伴随着固收类资产的抢手,至少从配置端来看,三季度FOF乃至混基基金经理当中,很多人都在加大债券资产配置。

截至2023年三季度末,FOF基金持有纯债债券基金的规模最大,合计持有规模达251.49亿元,占比为30.72%。FOF基金持有混债债券基金的规模位列第二,合计持有规模达148.66亿元,占比为18.16%。此外,FOF基金持有规模占比在10%以上的基金类型还包括灵活配置混合基金和偏股混合基金,持有占比分别为14.92%和10.21%。

可见的是,市场走势持续拉低投资者的盈利预期,且处于长期悲观预期主导的弱震荡寻底区间,寻找债券资产的另一层解读,有机构认为是短期规避但伺机而动,华鑫证券的研报就指出,目前多数持仓都是在风格短期延续均衡偏价值的特点,左侧开始关注成长机会。

市场集中度继续提升,FOF规模强者恒强?

与行业规模出现下降形成鲜明对比的是,公募FOF市场的集中度再次提升,这意味着,市场中FOF基金规模排名靠前的机构仍是主力,且在新发端、投资端占据优势。

据天相投顾数据的统计,截至2023年9月30日,全市场共有68家基金管理人布局了普通FOF基金,54家基金管理人布局了养老目标FOF基金;布局普通FOF基金的管理人数量较上季度增加两家,布局养老目标FOF基金的管理人数量与上季度持平。

从市场集中度来看,FOF基金规模排名前十的管理人所占市场份额为67.1%,较上季度略有提升。但需指出的是,越来越多的机构开始侧重养老目标FOF,无论是在管规模还是新发产品,此类产品都是机构争相布局的方向。

截至2023年9月30日,全市场共有14家基金管理人的养老目标FOF基金管理规模达到20亿元以上,其中交银施罗德基金的养老目标FOF基金管理规模最高,为81.78亿元;工银瑞信基金的养老目标FOF基金管理规模较上季度环比增长17.87%,增幅最为显著。

不过,此类基金产品对于权益资产的配置大多是有梯度下降的合同要求,这意味着,随着时间的推移,弹性资产占比将会越来越小,但基于FOF基金业绩普遍较差的现状,后期权益资产配置的方向至关重要。

民生加银康宁稳健养老目标一年持有期混合苏辛在三季报中指出,看好具备基本面支撑的成长风格板块,受益于流动性与风险偏好弹性或将是市场主线,包括TMT、医药、机械自动化、新能源、军工等。

平安盈盛稳健配置三个月持有债券易文斐、郑春明在三季报中表示,从资产配置逻辑出发应增加权益资产配置。未来一段时间,组合拟根据市场变化,再逐步增加或者置换一些有阿尔法潜力的个股或者权益基金。固收持仓拟大致保持稳定,继续对可转债持规避态度。

来源:Wind

(来源于:查股网)!