每经记者 黄小聪 每经编辑 彭水萍

随着基金二季报持续披露,更多明星基金经理的持仓曝光。

记者注意到,易方达张坤在二季度的持仓整体保持稳定,但对不同的基金,操作上也有所区别,有的是增加消费等行业的配置,降低科技等行业的配置。而有的则是反过来,增加科技等行业的配置,降低消费等行业的配置。

其中在易方达亚洲精选方面,比较明显的变化在于台积电的持股数增加,并成为了第一大重仓股,另外还配置了韩国市场。

此外,他在二季报中继续谈到了对于市场的看法,并表示此前预计到估值会有一定回归,但如此的幅度是没有预料到的。长期来看,目前不少优质公司的估值已经很有吸引力,即使产业资本将其私有化也是算的过账的。

管理规模有所下降

今日,易方达张坤管理的四只基金披露了二季报,整体来看,二季度这四只基金的净值规模都出现了一定幅度的下降。

具体来看,易方达优质精选混合从一季度末的189.71亿元降至二季度末的167.27亿元;易方达蓝筹精选混合从一季度末的562.09亿元降至二季度末的491.94亿元。

另外两只基金在百亿规模以下,其中易方达亚洲精选股票从一季度末的53.23亿元降至二季度末的49.05亿元;易方达优质企业三年持有期混合从一季度末的84.39亿元降至二季度末的67.73亿元。

易方达亚洲精选:台积电成为第一大重仓股,配置韩国市场

在规模缩水的同时,张坤在二季度的持仓上也作了一些调整。

具体来看,在易方达优质精选混合方面,主要的变化在于小幅减持了腾讯控股、贵州茅台,小幅加仓了美团-W。

数据来源:choice

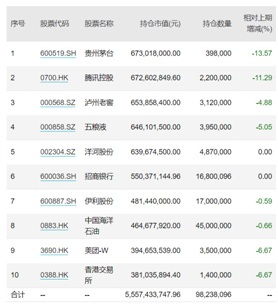

再看易方达蓝筹精选混合,前十大重仓股减持了腾讯控股、贵州茅台和泸州老窖,另有七只保持了持仓稳定。

数据来源:wind

此外,在易方达优质企业三年持有期混合的二季度持仓上,贵州茅台、腾讯控股、泸州老窖、五粮液、伊利股份等均出现了减持的情况。

数据来源:wind

最后来看易方达亚洲精选,二季度最大的变化在于台积电变成了第一大重仓股。

数据来源:choice

值得注意的是,相比于一季度末的持仓,二季度比较大的变化还包括增加了韩国市场的配置。

数据来源:wind

整体来看,张坤二季度对于这些基金在操作上有所区别,有的是增加消费等行业的配置,降低了科技等行业的配置。而有的则是反过来,增加了科技等行业的配置,降低了消费等行业的配置。

估值回归幅度超出预估

此外,张坤在二季报中继续谈到自己对于市场和投资的一些理解。

他首先抛出一个问题:“最近三年,组合的市值虽有上下波动,但总体并没有增长。这三年期间,将持仓公司作为一个组合,估算其内在价值的复合增速在15%左右,而且总体保持了和三年前类似的竞争力和护城河深度。然而内在价值的增长为什么没有转化为市值的增长?”

随后,他表示:“分析原因,我们认为最主要是在2020年中,市场先生对公司前景大多持乐观的态度,给出了一个较高的估值,而2023年中,市场先生对公司前景大多持悲观的态度,给出了一个很低的估值。估值的下移抵消了内在价值的增长。虽然,我们在当时预计到估值会有一定回归,但如此的幅度是没有预料到的。”

“一方面,市场对地缘政治、经济内生增速等方面的担忧不断加剧,另一方面,相比三年前市场在定价中对生意模式和核心竞争力的重视,目前市场在定价中对这些因素的权重降低了很多,而是更加关注边际变化。但我们认为,长期来看,目前不少优质公司的估值已经很有吸引力,即使产业资本将其私有化也是算的过账的。而且,股票的实际风险水平和很多投资者感知的风险水平经常是相反的。”张坤进一步表示。

张坤还指出:“从方法论来说,我们坚信,在任何市场和任何时代,优质的企业始终是稀缺的。不考虑博弈估值带来的收益(这更多是零和博弈),股东收益的天花板就是上市公司的ROE水平。在残酷的商业竞争中,新进入的资本终将使绝大部分企业的资本回报回归平庸。因此,具有护城河并能持续创造超额回报的优质企业才是股东收益的最可靠来源。”

展望未来,张坤认为:“按照国家的远景目标,我国在2035年的人均GDP目标将达到中等发达国家水平。这也是我们构建组合的一个重要基本假设,我们认为组合中公司提供的产品和服务的需求增速会超越GDP的增速,并且这些公司有较强的业务壁垒和护城河,能够将收入增长转化为利润和自由现金流的增长。如果投资者认为中等发达国家的目标依然能实现,目前遇到的困难和悲观可能只是前进路上的小波折。”