10月19日A股单边下行,上证指数收跌1.74%报3005.39,退守3000点,创年内新低;深成指跌1.65%报9655.09点,创业板指跌1.28%报1913.7点。量能方面,市场成交额8134.6亿元;北向资金大额卖出,北向资金实际净卖出117.04亿元。美债收益率大幅上行至4.9%,可能一定程度导致北向外流,对A股市场构成一定压制。

数据来源:WIND

盘面上,白酒、银行、汽车、医药跌幅靠前。其中贵州茅台跌近6%,拖累食品饮料与大盘股明显下行;康惠制药(维权)、百花医药(维权)等减肥药公司收到警示函,冲击减肥药概念大幅下挫。

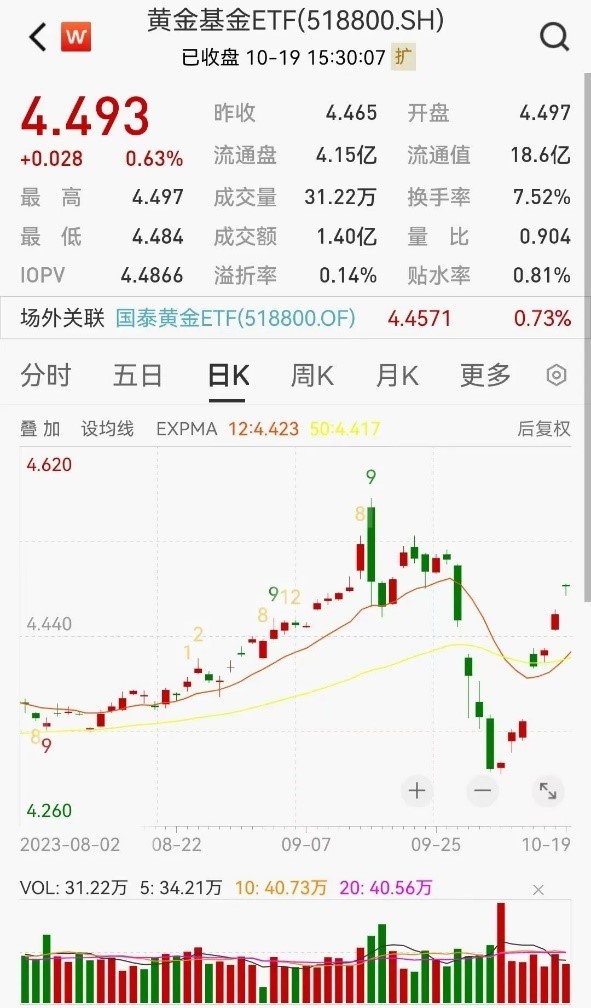

10月19日黄金基金ETF(518800)逆市飘红,上涨0.63%。

数据来源:WIND

巴以冲突近期持续升级,全球市场避险情绪显著升温,加上此前双节期间金价回调至今年以来低位,推动金价近期大幅反弹。根据WIND数据,COMEX黄金从10月5日至10月19日,涨幅达6.83%。当前巴以冲突短期局势较不明朗,避险情绪对金价盘面有所支撑,但短期金价涨幅较快,一旦有停火的倾向可能会有回调风险。

美国宏观基本面方面上,短期来看美国通胀具有黏性,高利率的时间可能拉长,在宽松预期较为明确或是高利率的后果显现之前,可能金价短期依然横盘震荡。

但中长期看,美国经济呈现“滚动式交替下滑”趋势,美联储加息见顶的趋势不改,通胀回落、加息见顶+经济下行的预期对金价构成利好。此外近年地缘政治风险事件频发,避险需求也为金价带来一定的中期支撑,全球央行的购金步伐仍在持续,黄金定价中枢有所上行。内盘看,沪金近期与国际金之间的溢价也持续回落,已至合理区间。

全球经济衰退的总体趋势、全球央行加购黄金的需求上升,以及全球“去美元化”的趋势使得黄金有望成为新一轮定价锚,这三因素使得贵金属有望具备上行动能,可考虑逢低布局,关注黄金基金ETF(518800)。短期可持续关注美联储货币政策走向及巴以冲突发展情况,继续观察全球宏观经济走势、地缘政治局势及全球央行购金情况。

茅台带崩权重板块,市场资金呈现跷跷板效应,风格再次出现了切换。前几日表现低迷的TMT板块10月19日表现相对较强。芯片ETF(512760)逆势上涨0.99%,半导体设备ETF(159516)也只是微跌了0.11%。

数据来源:WIND

消息面上,拜登政府周二更新了针对人工智能芯片的出口管制规定,计划阻止英伟达等公司向特定国家出口先进的AI芯片,并将13家中国GPU企业列入“实体清单”,此外还在扩大受限制的制造设备范围。

短期来看,相关新规可能会带来情绪的扰动,但是中长期来看,挑战与机遇并存。美国本次计划在芯片设计、代工、生产设备、芯片供应、人员等多环节进行限制。浙商证券认为这一背景之下国内更多客户或将选择国产芯片,国产训练及推理芯片的迭代有望加速,迎来新的发展机遇。目前芯片产业链上诸多环节的国产化率仍比较低,例如设备和材料领域的国产化率(28纳米制程)约为20%到25%,国产替代空间巨大。

而从基本面上来看, 8月全球半导体销售额同比下降6.8%,降幅连续第4个月收窄,IC设计和封测的景气度率先回升。随着年底去库存结束叠加需求复苏,国内封测企业资本开支将于2024年进入上行周期。本轮半导体基本面周期底部或已确立。

后续可继续关注芯片ETF(512760)、半导体设备ETF(159516)以及明日上市的集成电路ETF(159546)。

风险提示:

投资人应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。

无论是股票ETF/LOF基金,都是属于较高预期风险和预期收益的证券投资基金品种,其预期收益及预期风险水平高于混合型基金、债券型基金和货币市场基金。

基金资产投资于科创板和创业板股票,会面临因投资标的、市场制度以及交易规则等差异带来的特有风险,提请投资者注意。

板块/基金短期涨跌幅列示仅作为文章分析观点之辅助材料,仅供参考,不构成对基金业绩的保证。

文中提及个股短期业绩仅供参考,不构成股票推荐,也不构成对基金业绩的预测和保证。

以上观点仅供参考,不构成投资建议或承诺。如需购买相关基金产品,请您关注投资者适当性管理相关规定、提前做好风险测评,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。基金有风险,投资需谨慎。

(来源于:查股网)

查股声明:此消息系转载自查股合作媒体,查股网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。