转自:中国证券报

近期市场跌宕起伏,资管业内对于量化高频交易、日内回转交易(T+0)是否应当适度约束的疑问也在增多。一时间,业内的新一轮“论战”气氛再次趋浓。

综合多家量化私募、主观私募、第三方机构等业内主流最新分析,中国证券报记者了解到,当前业内整体对于“量化投资是否加剧A股波动、影响市场运行稳定”的看法,多家机构抱有正面看法,即倾向于认为量化投资并不会加大市场抛压或出现一致性砸盘的情况;但另一方面,对于量化机构在股票的高换手交易中是否造成“薅羊毛”效应,以及T+0、高位融券交易是否存在不公平性,业内分歧仍然不小。

私募大佬否认量化砸盘

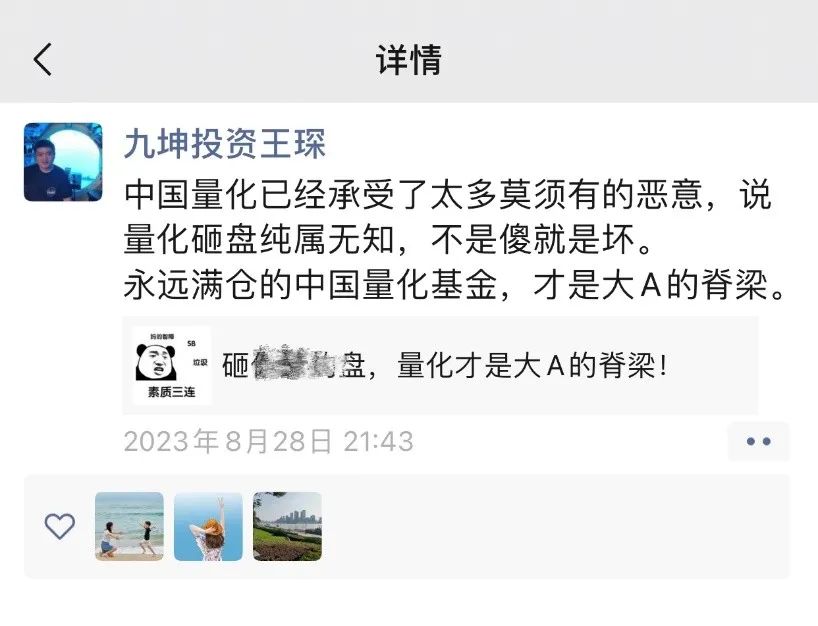

8月28日晚间,规模近千亿的头部量化九坤投资创始人王琛通过微信朋友圈转发了一篇量化专业分析文章,并配文称:“中国量化已经承受了太多莫须有的恶意,说量化砸盘纯属无知,不是傻就是坏。”随后规模超500亿元的灵均投资董事长蔡枚杰,在社交平台也转发了上述文章,所配文字更是直接“拷贝”,共同表达“量化持续遭受不明之冤”的心情。

图片来源:微信朋友圈

而这篇文章的核心意思就是强调,“量化股票基金,永远满仓,永远热泪盈眶,永远背锅”,但事实上国内量化多头、量化中性、择时对冲这三大策略,在股票仓位上永远“打满”。

九坤投资方面30日进一步向记者回应表示,量化最主流的策略是量化选股,交易一直是在不同股票间换股,无论短线还是中长线量化,日内和隔夜交易都是如此。量化选股基本都是满仓持股运作,不注重择时,因此量化不但很难出现集中卖出,而且应该说是股票市场“天然和坚定的多头”。“从数据上而言,近期九坤的管理规模和持仓规模都保持平稳,不存在主动和被动降仓位的行为。”

多家私募称有助于降低市场波动

明汯投资表示,量化投资有助于降低股票市场的整体波动率,对A股市场运行起到了积极作用。第一,随着量化投资比例的提升,A股市场波动率呈下行趋势;第二,A股量化机构以指数增强为代表的量化多头占据规模大头,整体持仓较为分散且保持满仓稳定运行,每天交易买卖基本等量;第三,当个股涨幅或跌幅过深时,量化模型里面占比较高的反转因子会反向交易;第四,当有些股票由于流动性缺乏出现暴涨暴跌的时候,量化模型会使相关个股暴涨暴跌的概率降低。

百亿量化私募黑翼投资认为,结合日前中信证券托管的量化私募底层真实数据和相关分析,可以明确三个关键点:第一,从当前的日成交量来看,量化投资占比低于1/5。目前A股市场的参与者众多,而量化股票投资的实际规模不超过1万亿元(含海外量化机构)。第二,从策略原理来看,量化长期满仓持股。第三,从净卖出占比来看,量化投资则“接近于0”。

第三方机构格上财富金樟投资研究员关晓敏认为,量化投资持仓分散,满仓运作,且对个股的持仓有限制,程序化交易将交易单进一步拆分,从而降低了市场的冲击成本。整体而言,量化策略对于A股运行的稳定具有积极意义。

而对于T0交易对市场稳定的影响,靖奇投资合伙人唐靖人也表示,T0只占量化交易中的很小一部分,且近年来对收益贡献占比逐年缩小,“如果硬要说T0交易在高点造成抛压,那在低点的承接是否也起到了稳定大盘的作用?”其认为,“如果市场没有量化多头,显然是对A股空方的利好。”

高换手及融券交易公平性仍存分歧

值得注意的是,对于本周市场关注度居高不下的“量化T0交易”和高频交易(特别是印花税和券商交易佣金降低之后,日内T0交易成本将有大幅下降),有主观多头私募也同样“有话可说”。

明泽投资交易总监刘的阳称,复盘周一A股日内分时走势,量化交易叠加外资的卖出引发了市场的震荡,“这一点从当天上午和下午的交易量等方面就可以看得出来”。刘的阳认为,量化高频交易实实在在会在市场高开或者低开时造成一定的“平压”,这是该投资模式“生存的基础”。整体而言,A股市场是“发展中的市场”,多空工具还不是很完善,T+0等量化高频交易很可能存在一定的“薅羊毛、割韭菜”的实际情况。特别是目前A股市场散户居多,不适合推行“大面积量化交易”。

某主观私募也进一步表示,量化交易在日内T0、高位融券卖出等方面,可能存在着融券制度和“券源”方面的不公。例如,对于日内打板涨停的个股,量化基金完全可以采取早盘低位买入、涨停位融券卖出,或者次日通过早盘挂单卖出低开、再买入股票“还券”的交易方式,进行高频的“薅羊毛”。

不过,宽桥投资首席投资官唐弢则认为,日内T+0策略不管买卖方向如何,收盘都会保证和开盘同样的仓位,它除了提供了日内交易的流动性,并没有资金流出,该机构认为,量化“薅羊毛、割韭菜”的说法并不成立。

在本周资管圈对于量化投资关注度居高不下的同时,有市场传闻称,量化投资将被进一步规范,相关部门即将召集量化基金集中开会,相关制度可能将在10月之前出台。不过,对此,30日接受记者采访的近10家量化、主观多头私募及第三方机构,均表示目前还没得到相关通知,并不能证实相关消息的真实性。

编辑:王寅

(来源于:查股网)

查股声明:此消息系转载自查股合作媒体,查股网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。