每经编辑 肖芮冬

7月的政治局会议之后,上周稳增长政策继续出台,A股延续震荡上行的走势,上证指数收涨0.4%。市场活跃度有所提升,日均成交额上升至约9600亿元。北向资金延续净流入,周度净流入124.7亿元。行业层面,计算机、非银金融、传媒领涨;医药生物、煤炭等领跌。

来源:Wind

针对不同领域,上周国内政策较多。房地产方面,上周央行提出“指导商业银行依法有序调整存量个人住房贷款利率”,郑州等部分城市区域地产政策近期有所调整。活跃资本市场方面,中国结算宣布调降最低结算备付金缴纳比例,证券行业迎来“定向降准”。促消费方面,近期发改委促消费20条举措落地。

目前阶段,稳增长政策加码,市场情绪回暖、外资持续流入,市场行情或仍可以积极看待,指数有望震荡上行。随着PMI连续两个月回升,经济形势逐步好转,后续继续关注政策落实情况及效果。

海外方面,上周五公布的数据显示,美国7月季调后非农就业人口增加18.7万人,低于市场预期的20万人。失业率则从3.6%降至3.5%。此外,平均时薪同比增速和环比增速均高于预期,分别上涨4.4%和0.4%。

总体而言,美国劳动力市场虽有所降温,但仍保持一定韧性。数据公布后市场预期美联储9月不加息的概率有所提升,虽然短期政策还有不确定性,但本轮加息接近终点的趋势不变,对于流动性环境也会形成利好。

上周医药板块跌幅较大,主要是市场担心行业反腐力度明显加大。医药领域反腐主要针对药品和医用耗材滥用,以及采购过程存在灰色地带等问题。就创新药来说,确实需要大量的学术推广和医生教育,才能保证使用的有效性和规范性。

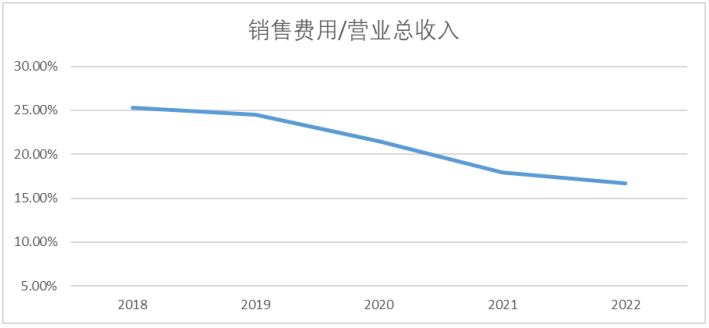

但医药反腐在过去几年一直在常态化进行,从中证生物医药指数来看,行业整顿后,整体销售费用占营业总收入的比例已经明显下降,从2018年的25.30%降至2022年的16.66%。

来源:Wind

一定程度上,反腐的推进可能会影响部分区域、部分品种的招标入院进度。但大部分上市公司本身合规标准普遍较高,受到冲击较大的可能还是一些规范性较差的小型药企,它们此前投入大量销售费用拓展销量。而随着行业经历供给侧改革下出清,专注于研发的优质上市药企有望减轻销售费用负担,提高自身市场份额,行业中长期发展也会更加健康。

随着我国逐步进入老龄化阶段,医药行业长期需求增长的逻辑不变。国内药企逐步具备全球竞争力,新药政策环境逐渐改善,创新研发也日益受到国内药企重视,持续增长的研发投入会加速创新成果落地。

同时,疫后院内市场快速复苏,其对行业的影响在二季度以后逐步出清,由此带动院内诊断及治疗需求相关的处方药、耗材、诊断试剂、医疗服务等,实现反弹式快速增长。

截至8月4日,已有122家医药上市公司披露中报预告,其中72家预增,整体预计净利润同比增速中位数在30%以上。在反腐带来板块情绪冲击的情况下,可以关注创新药沪深港ETF(517110)、生物医药ETF(512290)、医疗ETF(159828)疫苗ETF(159643)等的低位布局机会。

近期OpenAI已经提交GPT-5商标申请,将提供自然语言处理、文本生成、理解、语音转录、翻译、预测和分析等功能,业内人士透露,预计将在年底完成训练,与GPT-4相比性能大幅度提升并实现初级AGI(通用人工智能)功能。

最近一段时间,全球科技巨头业绩密集披露,坚定投入AI基建。包括微软二季度资本开支显著超预期,新一财年资本开支仍将逐季增长;谷歌云业务高增,预计下半年资本开支加速,人工智能方面的投资大幅增加;META二季度业绩超预期,资本开支继续向AI倾斜;台积电CoWoS产能翻倍,AI发展推动半导体需求、预计未来五年复合年均增长率约为50%等。

国内数字经济相关政策也在持续落地。2023年3月10日国家明确提出要组建国家数据局,统筹推进数字中国、数字经济、数字社会规划和建设。7月28日,原中国联通董事长刘烈宏被任命为国家数据局局长。

当前国家数据局的设立正在稳步推进,对于加快形成数据要素市场体系、促进数字经济高质量发展具有重要意义,有望加快推进数据基础制度建设,更好发挥政府对数据要素市场的监督管理作用。

展望后市,人工智能、数字经济变革下的新时代即将到来,大模型密集发布、应用成果的持续落地引爆海量算力需求。不过相关板块上半年涨幅较大的情况下,还是要注意波动风险,可以考虑遇调整后分批布局大模型、数据要素对应的计算机ETF(512720)、软件ETF(515230),以及算力领域对应的芯片ETF(512760)、半导体设备材料ETF(159516)、通信ETF(515880)等。

风险提示:

投资人应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。

无论是股票ETF/LOF基金,都是属于较高预期风险和预期收益的证券投资基金品种,其预期收益及预期风险水平高于混合型基金、债券型基金和货币市场基金。

基金资产投资于科创板和创业板股票,会面临因投资标的、市场制度以及交易规则等差异带来的特有风险,提请投资者注意。

板块/基金短期涨跌幅列示仅作为文章分析观点之辅助材料,仅供参考,不构成对基金业绩的保证。

文中提及个股短期业绩仅供参考,不构成股票推荐,也不构成对基金业绩的预测和保证。

以上观点仅供参考,不构成投资建议或承诺。如需购买相关基金产品,请您关注投资者适当性管理相关规定、提前做好风险测评,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。基金有风险,投资需谨慎。

(来源于:查股网)

查股声明:此消息系转载自查股合作媒体,查股网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。