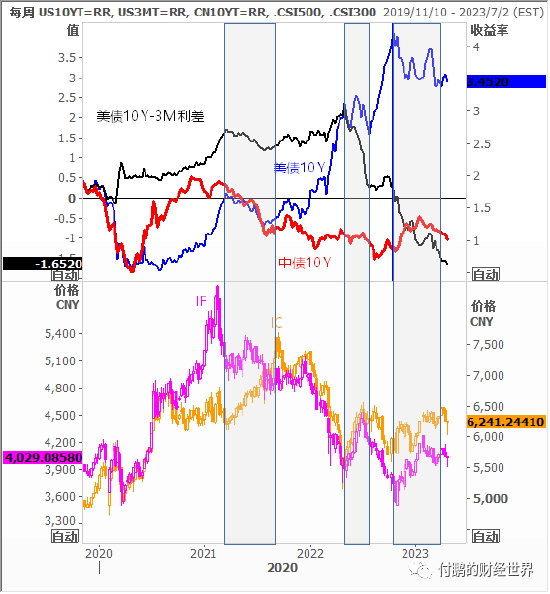

美债利差 IF300 IC500(数据来源:路孚Eikon)

这样的行情理论上持续到了2022年10月底,但是注意其中在2022年5-6月份,当美债收益率十年期上行到了3以上,同时美国长短利差开始大幅度收缩的时候市场有过短暂的缓冲,当时中国国内的情绪也以为疫情可以恢复正常了这支持了分子,而对于美联储加息预期减弱也支撑了分母,市场得以缓息;

然防疫继续发酵,分子端达到了最差的情况,而随着美联储继续加息,虽然再次抬高利率带来的结果是不太一样的,利率曲线加速倒挂,分母端开始了结构性的分化,这就给很多人一种感觉,究竟是短端的高利率还是长端的降息,实际上这种结构一直持续到现在快一年了,分母端持续的温水煮青蛙;

直到11月份开始中国结束疫情,市场开始有了强烈的复苏的预期,同时美债收益率10Y到达了4,深度倒挂,基准利率接近美联储目标,市场对于分子的压力减弱,对于分母的压力不再担忧,市场迎来了转折;

对2023年Q1季度的复盘

从2022年11月份开始,中国市场走分子恢复预期,同时对美国的衰退预期起来使得分母的压力减弱(主要表现在不断扩大的美债长短利差上,这个利差体现了市场对于一边不得不保持利率水平,另一侧不得不计入更多的衰退预期);

(数据来源:路孚Eikon)

美债长端压到3.5,中债恢复到3,利差收缩推动人民币快速升值到6.7;同期南水北上抄底人民币资产 这一阶段中市场行情主要集中在IF上;

春节后分子经济预期回落 全球利率预期支撑分子主题投资(数据来源:路孚Eikon)

2023年1月底开始,市场开始意识到对中国经济预期计入过高,预期逐步的趋于冷静,债券市场从3-2.9-2.8再次回落,大家开始意识到经济的根本情况并没有看到的那么的乐观,对于政策强刺激的预期在两会后也均没有达到,对于整体总量的预期做出了修正的判断;

我自用的A股逻辑:“经济强,走分子;经济弱,走分母;经济强,走周期投资,经济弱,走主题投资”;

此时进入到“经济强预期逐步修复,而CN利率下降,且US利差驱动下长端利率底”,这种组合下:经济弱,走主题投资;

恰好海外CHATGPT开始变成热点(春节后迅速发酵),从宏观环境上由于海外巨大的利差隐含着分母的支持,这也有助于了对于主题投资的资金切入,国内市场交易迅速的切换到了主题投资(尤其是此时的人工智能主线);

曾经相似的行情特点

其实在2020年第一波疫情后的行情特点和今年都有点相似,经济恢复乐观,债券和沪深300同步,人民币持续升值;

(数据来源:路孚Eikon)

而到了2021年4月份,经济开始转弱预期,债券收益率率先下滑,IF沪深300等经济关联度高的指数率先趋弱;但是此时欧美依旧保持着刺激,宽松以及超额消费的环境,从贸易环境上的汇率(当时出口非常强劲);到权益市场上的IC(医药,新能源(成长),元宇宙主题投资)持续到了2021年9月份,美联储开始确认抬高利率收紧流动性,全球范围内杀估值开始;

(数据来源:路孚Eikon)

新能源今年不再“成长”而是“成熟”-当前主题投资就一根线

而今年1月底开始进入到债券收益率下行,总量行情结束,转为真空期内的主题投资,但新能源则和2年前完全不同,曾经的小甜甜随着产业链的快速发展,从扶持的孩子变成了青壮的少年,开始进入到了市场化竞争的“内卷”时代,其实类似的故事当年也曾在光伏等领域都曾经发生过;

比较典型的信息“车企价格战,天价锂矿暴跌“等这种新闻,其实和图中新能源指数跟随债券走的道理是一样的,变成了牛夫人;

主题投资中小甜甜是倒过来的大类资产逻辑,它的特点就是:经济越差,利率越低,主题投资只需要概念,不需要经济证伪,能涨多少是微观上市场资金能换手多少进来决定的;

(数据来源:路孚Eikon)

牢记一点,主题投资的主线不变成产业链(牛夫人)之前,不信你赚不到,太信也有可能赚不到,有点像一级市场的VC投资,比如今年的人工智能大热,那还有多少人记得大明湖畔的元宇宙呢?每次创新一个概念,都高呼是改变世界的,10个里面或许只有一两个主题是最终成型改变我们的,当然要用VC的投资逻辑去思考这个问题;

经济下行的大趋势下,唯有创新转型,但都需要资金以及付出代价的资金,从万物互联网+,到区块链,到新能源,到工业4.0,到人工智能,都需要去尝试,不尝试万一落伍了怎么办,都尝试万一不是这个方向了怎么办?其实都是周而复始实验出来的,不断地政策引导,资本市场支持,吸引前仆后继的投资去创新,只要能烧出一个战略方向就都是划算的;

放到市场参与者的时候,投机分子只能紧盯这些板块还有多少后续资金能进来,进不来增量,都是存量,那只能看板块的成交和换手,太高的时候,你懂的嘛;

(完)