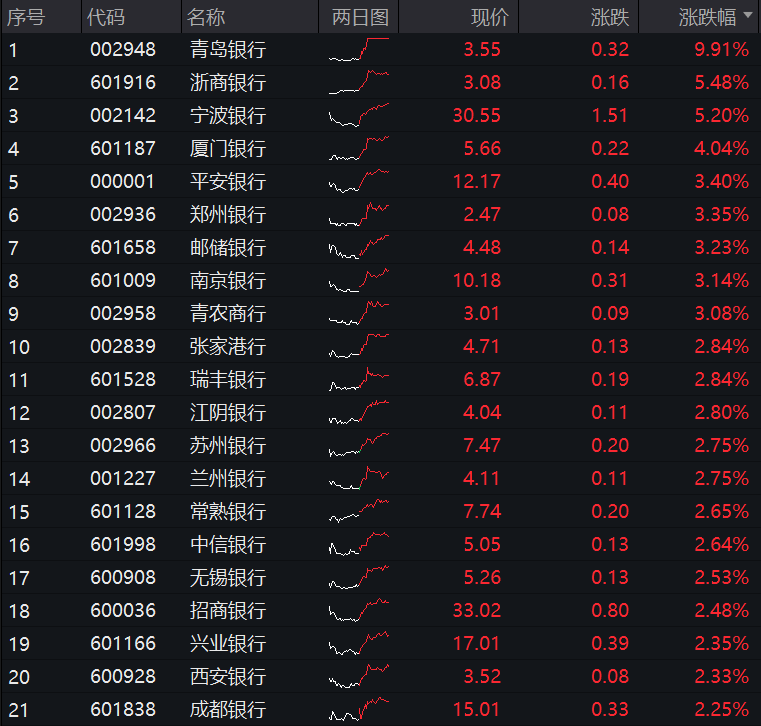

11月25日,A股银行板块个股全线收涨。截至收盘,青岛银行、浙商银行、宁波银行分别大涨9.91%、5.48%、5.20%。

谈及原因,多位分析师向中国证券报记者表示,市场对降准的强预期或是板块拉升的重要原因,该预期已在25日收盘后兑现。同时,近期房地产产业政策出现更多积极变化,宏观经济企稳,有望对商业银行基本面形成利好,加之前期部分银行股股价和基本面背离过大,共同促进银行股股价提升。

临近年末,机构即将进入调仓换股期,银行股历来是资金避风港。对于银行股年末行情及春季行情能否到来,业内人士表示,估值修复大概率是确定性事件,但也要关注信贷投放情况。

图片来源:Wind

银行板块全线上涨

11月25日,上证指数收涨0.40%。申万房地产板块涨幅领先,达4.68%;银行板块排名第二,达2.37%。

银行板块42只个股全线上涨。截至收盘,青岛银行、浙商银行、宁波银行分别大涨9.91%、5.48%、5.20%。厦门银行、平安银行、郑州银行、邮储银行、南京银行、青农商行涨幅超过3%。

在港上市的内资银行股亦集体大涨,青岛银行继续领先,盘中涨幅一度达58.54%;浙商银行、哈尔滨银行盘中最高涨幅分别达42.91%、37.29%,中原银行最高涨幅达10%。

谈及原因,一位买方分析师对记者表示,这与当前宏观经济和房地产业边际向好等多重因素有关。“当前银行板块估值已经达到历史绝对低位,与各家银行的ROE不相匹配,也积蓄了股价上涨的空间。”

消息面上,11月25日收盘后,人民银行公布,决定于12月5日降低金融机构存款准备金率0.25个百分点(不含已执行5%存款准备金率的金融机构),此次降准共计释放长期资金约5000亿元。

日前召开的国务院常务会议关于“适时适度运用降准等货币政策工具”的相关表述已经引发市场关注。对于降准比较敏感的金融板块提前拉升,也体现了市场对降准的强预期。

根据中金公司测算,降低存款准备金率0.25个百分点,上市银行2023年净息差有望增长0.4个基点,净利润同比增长0.3%。叠加普惠小微贷款利率下降等因素,综合来看,降准降息对银行净息差和净利润的影响较小,预计2023年净息差收窄幅度与2022年类似。

估值修复可期

拉长时间来看,11月以来,A股银行板块已经进入上升通道,11月1日至25日期间,申万银行指数累计上涨11.49%。其中,宁波银行、招商银行分别累计涨幅超20%,平安银行、中信银行、邮储银行、青岛银行累计涨幅也分别超过15%。

图片来源:Wind

图片来源:Wind

11月23日至24日,六家国有大型银行密集与房地产企业签署战略合作协议,提供包括信贷资金在内的多种金融支持。在业内人士看来,这起到了很好的示范作用,后续还将有更多银行跟进,更多房地产企业也将得到更加多元化的资金支持,银行的资金投放也将发力。

11月21日,证监会主席易会满在2022金融街论坛年会上表示“探索建立具有中国特色的估值体系”。海通国际分析师林加力认为,目前上市银行处于近10年估值低位并拥有较高的股息率,未来银行板块估值的抬升可期。

至于银行板块后续投资机会,多位业内人士指出,房地产依然是银行股投资中需要关注的重点之一,若明年房地产板块得到修复,股份行有望迎来更大投资机会。此外,区域性银行尤其是长三角地区的城农商行,也具有较好的投资价值。