每经记者 林姿辰 每经编辑 杨夏

拜登近期签署的新行政命令《国家生物技术和生物制造计划》要投入超20亿美元以加强美国国内生物制造的供应链,重金投入之下也让“合成生物学”再度闯进大众视野。

此前,“合成生物学”这一概念曾反复出现在《“十四五”生物经济发展规划》中。有券商指出,作为一种潜力巨大的新兴生产方式,基于合成生物学的生物制造将成为未来科技产业的关键领域之一。

据西南证券8月梳理,国内化工、医药、食品领域有凯赛生物(SH688065,股价73.50元,市值428.63亿元)、华恒生物(SH688639,股价149.15元,市值161.68亿元)、华熙生物(SH688363,股价143.30元,市值689.40亿元)等10余家合成生物学相关企业。

令资本市场憧憬万分的是,目前国内外尚未出现真正的合成生物学领军者(纳斯达克上市的相关公司市值均在50亿美元以下),国内企业通过产学研或自主研发的形式,有望实现弯道超车。

CXO背后的真正靶标,去年至今融资的国内公司近30家

据“长安街知事”报道,14日,白宫举办生物技术和生物制造峰会,美国政府将提供逾20亿美元以落实新政令。其中,卫生和公共服务部将投资4000万美元,用于加强活性药物成分(API)、抗生素和应对疫情所需的关键原材料等方面的生物制造;国防部将在5年内投资10亿美元,用于生物工业的基础设施建设。

不同于12日新政令引发国内CXO(医药外包)板块股价跳水,今日(9月15日)多家CXO头部企业股价上涨;与此同时,凯赛生物等布局合成生物学的公司走势良好,牵引出“美国用生物系统创造一系列产品和材料,包括新药、人体组织到生物燃料、农业和食品”的真正靶标——合成生物制造。

从研究方向看,合成生物学与传统生物学通过解剖生命体以研究其内在构造的办法不同,讲究“自下而上”对细胞或生命体进行遗传学设计、改造,使其拥有满足人类需求生物功能的生物系统。

由于包含了基因工程、蛋白质工程等诸多学科及其研究思路,合成生物学是典型的“汇聚”型新兴学科,且企业倾向于向客户公司提供服务获取收入而非自建厂生产,因此与生活场景距离较远,鲜少为个人投资者熟知。

合成生物学企业图谱

图片来源:《合成生物学产业发展与投融资战略研究》

但在投资圈,高瓴、红杉等全球顶级资本早已布局这一低调的黄金赛道。

据SynBioBeta统计,2021年,全球合成生物初创企业融资达到180亿美元,一年的融资额接近此前12年间(2009年至2020年)获得的所有投资金额。

据星矿数据统计,2021年至今有近30家中国合成生物公司宣布融资,头部投资机构高瓴投资了蓝晶微生物、引航生物等;红杉投资了衍微科技、微构工场等;经纬投资了恩和生物、微元合成等。

而在今年发布的《“十四五”生物经济发展规划》中,“合成生物学”总共出现4次,结合此前的碳中和政策和新版“限塑令”,与实现“双碳”目标紧密关联的合成生物赛道或将日益火热。

两大医美企业已入局,To B还是To C是个问题

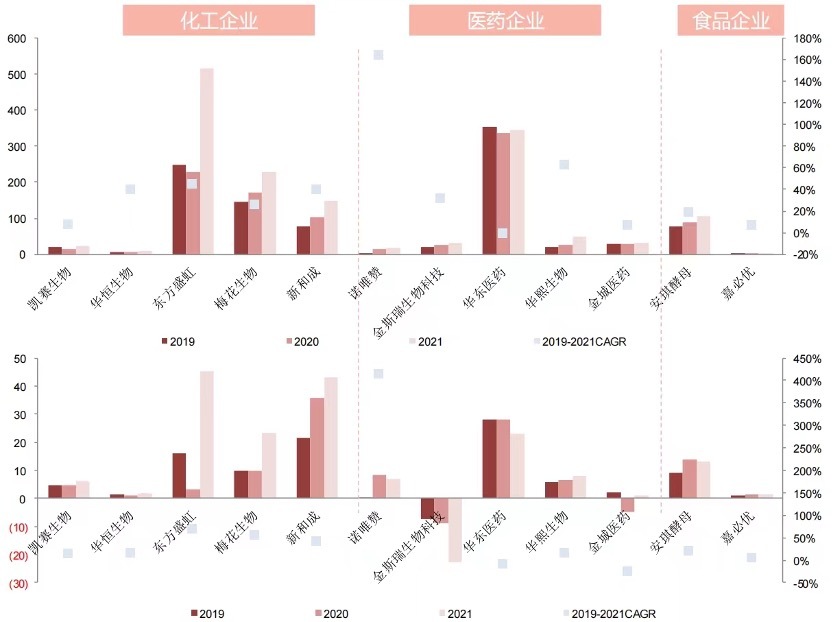

据西南证券8月研报梳理,国内12家合成生物学相关企业遍布化工、医药、食品行业。

从营业收入复合增长率来看,医药、化工企业排名较为靠前;从利润端看,除了凯赛生物和华恒生物,多数企业尚处于新入局或转型阶段,合成生物学贡献的利润体量较小。

在化工企业内部,合成生物学比重较大的凯赛生物、华恒生物毛利率分别为40%~50%,净利率为20%~30%,较传统化工企业分别提升约30%、10~20%,侧面体现了合成生物学的壁垒和议价能力。

企业相关业绩体量尚小,规模效应尚未形成 图片来源:西南证券研报

而在医药领域,除了金斯瑞生物科技(HK01548,股价21.25港元,市值449.22亿港元)明确定位于“提供生物技术外包服务”,多家企业此前已有产品落地,布局合成生物学意在打通从研发到产品落地全链条的过硬能力,以降低自身的商业风险、确保强竞争力。

例如,今年4月,国内玻尿酸原料龙头华熙生物收购了北京益而康生物工程有限公司51%的股权,正式进军胶原蛋白产业。在8月投资者关系活动记录表中,“合成生物”共出现28次。

而胶原蛋白原料龙头巨子生物是全球首家实现量产重组胶原蛋白护肤产品的企业,也已建立了从研发原料到终端产品、功能性护肤品以及功能性食品等全产业链业务体系。

而在国外,更早探索合成生物学的企业已经形成To C(面向消费者)和To B(面向企业)两大模式,其中代表企业分别是主打纯净美妆、香氛、健康产品销售的Amyris(AMRS.O,股价3.92美元,市值12.60亿美元)和走合作研发路子的Ginkgo Bioworks(DNA.N,股价3.07美元,市值54.79亿美元)。

与Amyris相比,Ginkgo Bioworks能涵盖医药、消费品、食品、农业等更多领域,盈利模式包括销售分成、授权许可、股权投资、里程碑付费等方式。

企业“造品”能力很关键,产业环境是最大挑战

9月15日,众海资本合伙创始人黄海军接受《每日经济新闻》记者采访,从行业发展的角度归纳了国内合成生物企业的三种定位,即ITBT(信息技术、生物技术)结合的平台型公司、定位高价值产物的产品公司、定位大宗品的产品公司。

从商业化和投资的角度看,平台型公司属于基础设施行业,需要非常漫长的成长过程;高值产物主要作用于医疗、医美,特点是周期长、价值高、用量少;大宗品公司产品主要用于替代传统的化工产品,产品普及性强,市场容量大,对实现“双碳”战略意义最大。

其中,“产品型”合成生物企业大多诞生于国内顶尖的高校和科研院所。这些科研机构拥有强大的交叉学科能力和重要技术沉淀,决定了诞生于此的企业天然具备完整产业链能力,成为中国合成生物发展的排头兵。

例如,作为由清华大学科技成果转化成立的合成生物学企业,微构工场目前走的是“平台+产品”双矩阵道路。其联合创始人吴赴清15日接受《每日经济新闻》记者采访时表示,只有“平台”“产品”兼顾才能更好地面对合成生物学领域的全球竞争。

但这也很考验企业的“造品”能力。CIC灼识咨询总监刘立鹤认为,目前国内外合成生物学的差距主要源于国内产业下游应用并不明确,没有成熟落地的应用场景;或者有应用场景,但真正实践还需进一步探索。

吴赴清则表示,“造品”的挑战在于规模很大的产品,往往利润空间不高,且生产的企业也很多;而利润高的产品,往往市场规模小。因此,企业要在生产效率高、市场规模和利润空间中,寻找一个平衡点。

拜登签署的新政令并没有给几位业内人士带来太多担忧。

黄海军表示,由于国内合成生物行业起步较晚,行业的风险投资金额、从业企业数量和合成生物应用市场存在一定程度的落后,但最大挑战不是来自美国,而是有待改善的产业环境。

例如,不同的可降解材料,处理方法是不一样的,但是目前全国没有任何一个省市自治区制定有明确的可降解材料的垃圾分类处理措施。没有可降解材料相关的政策支持,没有产业配套,很多下游厂商和消费者自然没有动力使用新型降解材料产品。

封面图片来源:摄图网-500608299