记者 张燕北

近期,十余家基金公司发布了下半年投资策略,对2022年下半年的权益市场行情与投资机会进行分析展望。

公募普遍认为,市场正在走出前期的低迷,A股盈利有望迎来改善,但是否已经形成了上涨的大趋势,仍有待观察。在具体投资机会上,下半年成长风格有望阶段性占优,其它结构性机会也会涌现。基金经理应该注重均衡配置,以景气度为线索积极把握结构行情。

经济复苏有望延续

针对下半年宏观经济运行态势,公募机构预计,下半年经济或将恢复到常态化增长,全年增长态势呈前低后高。

就三季度而言,前海开源基金指出,从国内宏观经济情况来看,由于疫情防疫政策收紧,二季度经济数据下滑,4月和5月的经济数据与去年同期比较预计将是全年低点。根据国务院相关政策和央行一季度货币政策执行报告,货币政策将保持宽松,财政政策预计将快速发力。此外,稳消费和稳就业政策将成为主要政策发力点。如果疫情在可控范围内,则三季度经济数据可能将会有所恢复。

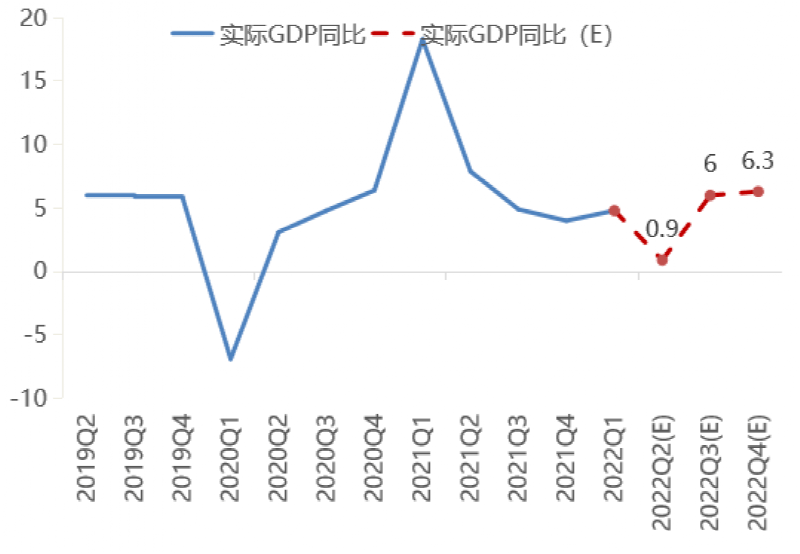

招商基金研究部首席经济学家李湛判断,全年GDP增速低点或已现。李湛分析道,随着疫情趋于稳定,政策全面发力,增长底部抬升。一季度经济实现平稳开局,二季度经济压力不减反增,三、四季度随着疫情扰动有望逐步减弱,政府工作重点从疫情防控转向“稳增长”政策落地,政策全面发力下增长迎来底部抬升。预计Q2、Q3、Q4的GDP增速分别为0.9-1%、5.8-6.0%和6-6.3%,全年GDP增速约4.5-4.6%。

下半年经济增速有望在政策拉动下实现底部抬升

数据来源:Wind,招商基金研究部。单位:%

建信基金分析称,随着全球进入加息周期,未来一年全球经济增长将持续放缓。从国内来看,我国经济下半年有望迎来一定程度的复苏,其中基建和消费是重要看点。基建方面,专项债发行高峰对三季度基建投资形成较强支撑,或成为本轮疫情后最值得关注的方向之一;汽车是本轮消费政策的发力重点,Wind数据显示,汽车在社会消费品零售总额中占比约27%,叠加政策利好,有望带动消费回暖。

从全球环境看,美联储加息在三季度或阶段性对货币政策的预期和汇率产生扰动,但我国的货币政策大概率以国内经济环境为主,当前资金利率较为宽松,后续将随经济基本面修复回到合理水平。

景顺长城基金认为,随着疫情逐步得到控制,经济触底回升。各地复工复产有序推进,前期储备项目逐步落地,产业链开始恢复,生产及消费有所回暖,叠加政策推出以托底经济向下压力,国内经济开始走向正轨。

随着政策底的确认,稳增长逐步见效,经济压力边际缓和,环比开始出现修复,但与2020年的快速恢复所不同的是,居民与企业预期、资产负债表、现金流在过去两年受到了持续侵蚀,政策撬动的幅度相较从前有所下降,复苏斜率或将趋缓。经济恢复力度及强度尚待观察,但向上修复仍有空间,政策需持续发力。

震荡中结构机会大于整体机会

针对下半年的A股走势,基金公司比较一致性地认为应当关注弱复苏+强政策+估值水平较低的组合,下半年的A股整体可以乐观。经济的复苏,也有望推动地产后周期和大金融的反弹,也可以关注。

创金合信基金认为,基本面相对优势将支持中国资产持续强于外围。从基本面角度来说,中国资产相对美股优势逐步显现:一是中美经济周期错位,货币政策有宽松空间;二是基本面率先见底,中国经济有望从衰退走向弱复苏,相对全球从滞胀转向衰退,具有明显相对优势。

“而在震荡中结构机会大于整体机会”。

创金合信基金首席经济学家魏凤春表示,从盈利周期角度看,二季度是年内盈利低点,三季度确定性复苏,四季度海外需求收缩效果显现,可能对出口造成压力,内需或难形成强对冲,海外的尾部风险,也可能短期冲击国内基本面,我们对整体市场维持震荡判断。

经过本轮反弹,宽基指数估值普遍反弹到50%左右分位,在宏观环境不支持牛市假设的情况下,估值继续抬升的压力加大。超跌反弹之后,三季度市场仍有震荡,震荡中结构机会大于整体机会。

建信基金认为,国内经济基本面预期改善,以及货币信用双稳,或将对A股行情形成支撑。目前来看,上市公司盈利下行空间较小,随着大宗商品价格回落,中下游行业公司的盈利也有望逐步改善,但短期内仍需关注半年报盈利预期调整的风险。同时,虽然A股自前期底部反弹以来估值显著修复,但股债性价比仍处于较为有利的区间,估值分位也处于历史中位水平,估值风险较低。

景顺长城基金判断,目前国内政策底与经济底已确认,A股自2021年初以来的这一轮下跌,时间和空间上均较充分,投资者信心有所恢复。整体上判断后市为“上有估值顶、下有盈利底”的结构行情,“估值顶”来自海外流动性紧缩、需求走弱的压力以及国内复苏高度的不确定性,“盈利底”来自经济高频数据持续修复、二季度盈利周期低点的判断。下半年在稳增长与宽信用传导下,盈利有望边际回升,可以景气度为线索积极把握当前结构行情。

就A股市场估值而言,李湛总结道,借反弹行情有所修复,目前整体处于中等位置。4月26日市场启动反弹行情以来,主要指数的估值都得到了较大幅度的修复。四大风格估值分位分化较大,除消费外,其他风格估值明显仍在低位。其中经过近期反弹修复后,消费风格的估值分位已至历史分位值90%的高位,在四大风格中属于历史估值分位最高的,和自身历史相比也基本处于偏高水平;成长风格近期修复后,目前仍只是在历史分位值44%位置,处于自身历史的中等偏低位置。

因此,李湛表示,综上所述,下半年A股最大的支撑来自于企业盈利随增长底部回升而逐级抬升。最大的制约来自于对美国经济衰退担忧引发美股调整进而抑制A股风险偏好。内部支撑稍强于外部扰动,推动市场震荡上行。

稳增长价值标的

和充分调整的成长标的获看好

整体来看,成长板块仍然是公募重点关注的方向,新能源、军工等高景气赛道获看好。

上投摩根基金资深基金经理李德辉表示,当前国内的流动性比较宽松,整个市场处于反弹趋势中。未来可以从两种假设来看,一是假设经济如期复苏,那么市场行情会更均衡,消费、金融等行业也会有所表现;二是如果经济还是偏弱,那么高景气行业或将更为占优。但不论哪一种情况,市场二次探底、回到低点的可能性不大。中信建投证券陈果也指出,下半年市场预计以震荡结构性行情为主,成长风格或更占优。

从行业角度来看,李德辉依次看好新能源、半导体、军工、高端消费和金融等行业。此外,石油价格高涨叠加购置税减免政策,推动新能源车销量上升,企业品牌重塑或者新技术发展可能带来更大的机会。上投摩根基金经理赵隆隆则补充,基于当下时点,在新能源产业链方面,将关注竞争格局好的电池、材料以及新技术衍生的新机会,看好汽车智能化方向,并积极关注有技术及成本优势的企业。

华宝基金董事总经理首席经济学家李慧勇认为,当前沪深300股债收益比处于近十年81%分位水平。主要宽基指数估值降至历史30%-65%分位附近。弱复苏+强政策+估值水平较低的组合,下半年的A股整体可以乐观。历史上看,成长股在此环境下表现较好,其中高景气制造还叠加了成本改善的逻辑。经济的复苏,也有望推动地产后周期和大金融的反弹,也可以关注。

博时基金首席权益策略分析师陈显顺则看好成长股和周期股。行业配置上,他重点关注风电、光伏,新能源车、传统汽车整车和零部件,以及以石化和煤炭为代表的资源品。他认为,这几个行业的共同特点是,在下半年盈利的确定性和景气度是相对比较高的,并且经历了上半年的调整之后,估值又处于相对比较合理的位置。

在具体投资方向上,建信基金认为有三条主线值得关注。一是“宏观主线”,包括汽车、电力设备、高端装备等景气度较高且成本压力缓解的中游制造和耐用品消费,以及食品饮料、农业等受益于提价的必需消费品。二是“困境反转主线”,包括餐饮旅游、免税、医美、医疗服务等线下出行,以及家电家具、消费建材等地产后周期产业链都有机可寻。三是“产业主线”,“新能源+新基建+数字化”是中期确定性较强的赛道,但短期需留意交易拥挤问题。

景顺长城基金则表示,在具体行业配置上,科技行业侧重于高增速。客观上讲,对于需求全球化的科技板块来说,今年的外部环境有一定压力,海外货币收紧、经济见顶、全球半导体周期走弱、消费电子需求嬴弱等。

建信基金预计后续市场将重回震荡,单边熊市可能性不大,暂时仍以结构性机会为主。建议均衡布局稳增长价值标的和充分调整,景气度高的成长标的。继续对市场维持“不过分乐观、不过分悲观”的态度,可适当关注以下领域:新基建、老基建、新能源产业链、半导体。此外,必选消费及高端、次高端白酒、医药、国企改革主题也值得重点关注。