时隔近两个月,可转债市场又迎来一只强赎可转债。

今天15时收市后,新春转债将停止交易和转股,公司将以每张100.323元的价格赎回未转股债券。截至昨日收市,新春转债的市场价为153.29元,以此测算,如果债券持有人未及时转股,则可能遭受超34%的损失。

如果手里还有新春转债,得抓紧时间操作了!

来源:上市公司公告

损失或超34%

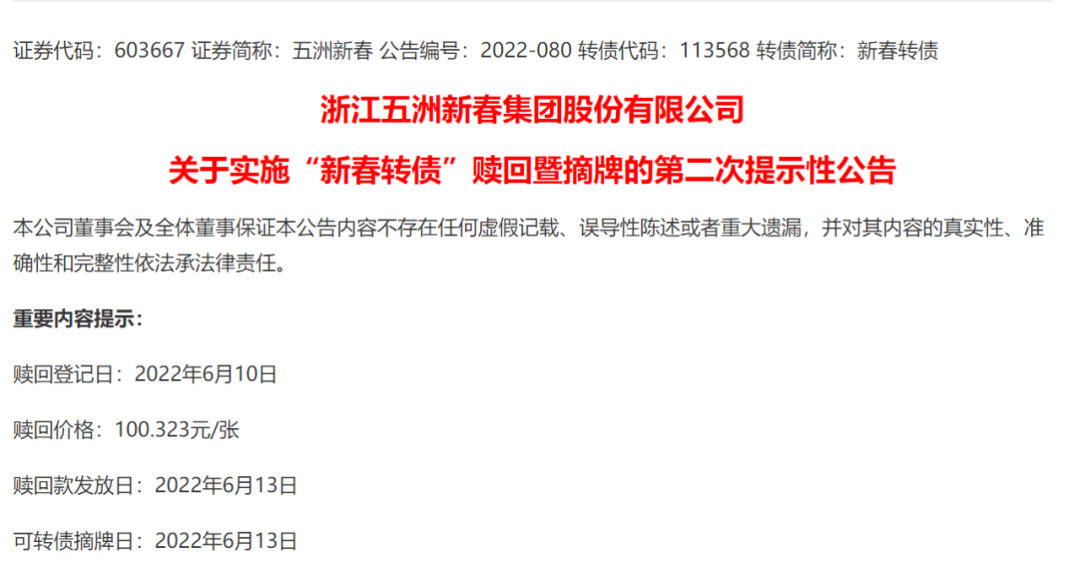

五洲新春近日多次发布公告,提示其将提前赎回新春转债,提醒新春转债持有人在限期内转股。

公告显示,新春转债赎回登记日为今日(6月10日),赎回价格为每张100.323元。今日赎回登记日15时收市前,新春转债持有人可选择在债券市场继续交易,或者以每股8.75元的转股价格转换为公司股份。

今天收市后,未实施转股的新春转债将全部冻结,停止交易和转股。本次赎回完成后,新春转债将在上交所摘牌。

五洲新春称,本次可转债赎回价格与新春转债的市场价格存在较大差异,特别提醒持有人在6月10日收市之前转股或卖出,否则可能面临较大投资损失。

数据显示,截至6月9日收盘,新春转债跌2.71%,报收153.29元。以此计算,如果投资者不及时转股或者卖出,转债被强制赎回,每张将损失约53元,损失比例超34%。

Wind数据显示,截至6月9日收盘,该转债余额为0.61亿元,未转股比例为18.55%。

来源:Wind

或迎来小型“强赎潮”

Wind数据显示,近日,除新春转债外,还有3只可转债已公告提前赎回。创维转债将于6月28日进行赎回登记,交科转债将于7月7日进行赎回登记,荣晟转债也已公告将被提前赎回。自4月常汽转债被提前赎回后,时隔近两个月,可转债市场或掀起新一轮“赎回潮”。

其中,已公告的创维转债、交科转债,提前赎回价格皆与当前二级市场价格存在较大差异。截至6月9日收盘,创维转债收报136.80元,其赎回价格则为每张100.31元;交科转债收报137.40元,其赎回价格则为每张100.21元。

业内人士分析,近期公告强制赎回的可转债数量增多,与A股市场回暖不无关系。可转债强制赎回条款的触发条件通常为:在可转债转股期内,公司股票连续30个交易日中至少有15个交易日收盘价不低于转股价格的130%(个别可转债有所不同)。近期,稳增长政策密集推出,刺激A股市场逐步反弹。相应的正股价格上涨,使得触发可转债强制赎回条款成为可能。

机构看好近期转债表现

在股市反弹、可转债强制赎回现象重新增多的同时,可转债市场行情也表现不俗。

截至6月9日,据沪深交易所公告,本周共有9只可转债因盘中大涨而触发临时停牌10次。可转债盘中临停现象多发,正是近期可转债市场持续反弹的一个缩影。

据统计,临近假期的一周,中证转债指数上涨0.3%;本周,截至6月9日收盘,该指数涨0.85%。

可转债市场交易也十分活跃。6月8日这天,市场交易量达到2081亿元,超过2020年10月23日的1924亿元,改写历史最高纪录。截至6月9日,6月以来,转债市场日均交易额约为1655亿元,处于较活跃水平。

天风证券首席固收分析师孙彬彬分析,在需求端支撑下,转债市场估值高且坚挺的情况或可延续,短期来看转债市场表现或强于正股,“本轮转债市场反弹的空间预期充足。”

“基本面筑底与政策发力的推动下,转债市场弹性总体继续提升,股性转债平价有望继续反弹。”信达证券首席固收分析师李一爽说。

在择券上,孙彬彬建议,成长板块及困境反转主体是可选方向。海通证券首席固收分析师姜珮珊表示,短期内高估值或难化解,中期看,可转债仍有配置价值,行业上可围绕稳增长、疫情后修复方向展开布局。此外,此前成长板块调整较多,弹性较大。

“货币条件仍友好,机会将来自权益市场、新老券定位差以及条款博弈机会。”姜珮珊称。

编辑:王寅