A股通常有“五穷六绝”的说法,据统计,2010年至2011年,上证指数5月的平均涨幅为-0.76%、6月的平均涨幅为-2.68%,直到7月平均涨幅才转正。

目前从外盘来看,在美联储议息会议即将举行的背景下,外围市场表现总体不佳。在这轮为期一年多的港股调整中,生物医药板块和科技股板块是下跌明显的区域。虽然近期这两个板块都有所反弹,但是5月3日至5月4日,一旦港股大盘出现调整,这两个板块再度扮演了领跌的角色。

不过《每日经济新闻》记者注意到,目前机构对5月A股的市场展望似乎并不悲观,例如当前各券商讨论的焦点大多围绕“何时反弹”展开。最乐观的券商认为,5月A股市场将开启一轮中期反弹;而有的券商则认为,要到今年三季度,A股的环境才会迎来真正的“天时+地利+人和”。

“五一”期间港股市场走弱

今日晚间,美联储将在其召开的5月议息会议后公布最新利率决议。市场预期,本次会议美联储或宣布加息50个基点。此前在3月美联储开启了今年首次加息,将基准利率上调25个基点至0.25%至0.5%区间,这也是美联储自2018年12月以来首次加息。

5月4日恒生主题指数跌幅榜

而在美联储即将宣布加息的背景下,最近两个交易日,外围市场总体表现偏弱。

具体来看,在这轮为期一年多的港股调整中,尚未盈利的生物医药板块和科技股板块是下跌明显的区域。虽然伴随着政策利好最近这两个板块都有所反弹,但是5月3日至5月4日,一旦港股大盘出现调整,这两个板块再度扮演了领跌角色。

据Choice数据统计,5月3日至5月4日,恒生医疗保健指数、恒生科技指数分别下跌6.11%、4.63%。

此外,5月3日至5月4日,港股中资券商股普遍走低。据统计,期间东方证券下跌14.8%、中金公司下跌8.67%、国泰君安下跌6.08%、华泰证券下跌4.6%。

随着2022年一季报披露完毕,上市券商整体表现低于预期。据东吴证券非银团队统计,2021年及2022年一季度,全行业共计42家上市证券公司合计实现营业收入分别为6487亿元(同比+23%)/995亿元(同比-29%),实现归母净利润分别为1984亿元(同比+32%)/251亿元(同比-43%),年化ROE分别为9.8%/4.6%。

而自营业务是拖累券商一季度整体业绩的主要原因,据统计,42家上市券商2022年一季度经纪收入/投行收入/资管收入/利息净收入/自营收入分别为326亿/139亿/112亿/533亿/-1913亿元,同比增速分别为-4%/+15%/-2%/+5%/-106%。

今年还会有“五穷六绝”吗?

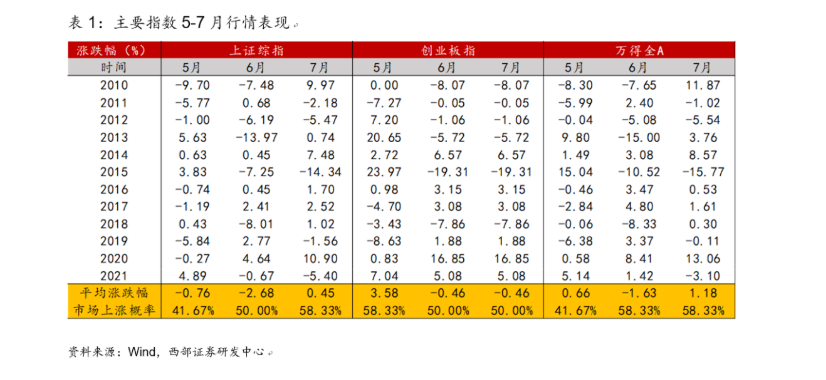

A股通常有“五穷六绝”的说法,据西部证券策略团队统计,2010年至2011年,上证指数5月的平均涨幅为-0.76%、6月的平均涨幅为-2.68%、7月的平均涨幅为0.45%。从市场上涨的概率来看,5月的上涨概率最低,仅为41.67%;7月的上涨概率最高,为58.33%。

图片来源:西部证券策略团队

相比5月,6月行情同样不容乐观。据统计,2010年至2011年,上证指数、创业板指数、万得全A指数6月的平均涨幅全为负值。整体而言,可以看到5、6月份市场表现普遍较弱,且6月份出现大跌的概率更大,而7月份A股有更大概率出现回暖。

不过,目前各券商对5月A股的市场展望似乎并不悲观,例如,据记者观察,当前各券商讨论的焦点已不是如何避险,而大多是“市场何时将出现反弹”。

其中最乐观的券商认为,5月市场就将正式拉开中期反弹的序幕。例如,中信证券研究所今日发布观点称,随着影响市场的四大因素陆续出现积极信号,预计5月将开启持续数月的中期修复行情。

西部证券策略团队今日发布最新研究观点称,以往市场之所以常出现“五穷六绝”,主要来自三方面原因:年初“春季躁动”和两会行情消耗了市场过多的热情,五月市场情绪往往会出现自然回落;2017年MPA考核新规出台以前,商业银行为了应对年中的存贷款考核,推动年中资金面相对偏紧的格局;4月一季报披露结束后,往往是机构投资者依据业绩预期变化重新布局的重要时点,业绩波动性较大的行业往往也更容易出现大幅波动。

但西部证券策略团队认为,今年再次“五穷六绝”的概率可能较低。从今年来看,由于春季躁动的前置和4月疫情的扰动,市场情绪并未出现季节性过热;而叠加央行近期总量和结构性工具的流动性投放,整体货币环境依然宽裕;随着一季报披露结束,市场将回归对于业绩确定性的追逐,虽然风格仍将进一步切换,但是对市场冲击将趋于缓解。

西部证券策略团队表示,对于市场而言,随着疫情缓解叠加稳增长促消费政策的逐步落地,A股市场反弹窗口已经打开。而从结构上看,5月往往业绩具有确定性的消费和业绩增速较高的成长风格更加占优。2010年以来成长风格在5月取得了2.82%的平均涨幅,其次是消费风格在5月平均上涨2.78%。从超额收益的角度来看,5月跑赢万得全A概率较高的行业为食品饮料、医药、计算机、农林牧渔与家电等行业,其中食品饮料与医药生物跑赢万得全A的概率高达75%。

而一些相对谨慎的券商则认为,今年二季度市场可能还难以真正好转,反弹的时间窗口将出现在今年三季度。天风证券策略团队日前发布观点指出,预计二季度市场将处于磨底阶段(不排除还有低点),稳增长总体占优。进入三季度,市场有望迎来今年的一波主升浪。

天风证券策略团队判断,展望三季度,A股的环境可能迎来“天时+地利+人和”:第一、企业盈利同比、环比双回升;第二、中长期贷款同比增速有望拐头向上;第三、股债收益差位于-2x附近且美元流动性压力最大的时候过去。而这将类似于2012年末、2019年初、2020年4月这几个阶段的情况。

美联储加息“靴子”将何时落地?

无论明天开市的A股会如何运行,市场都将率先关注今晚美联储召开的议息会议。

天风证券策略团队坦言,具体来看,二季度最大的压力还是来自美元流动性。值得注意的是,近期美联储将在6月加息75个基点的概率有所提升。如果这一预期成为现实,那么美联储加息的“靴子落地”时间点无疑将延后。

对此,记者今日以采访函的形式向西部证券首席策略分析师易斌进行了采访。易斌向记者表示:“我们认为对于美国而言,下半年经济回落的风险远比加息问题来得更为严峻,从目前美国经济形式来看,进一步加速加息缩表的难度正在迅速上升。”

“4月28日公布的数据显示,美国一季度GDP环比折年率下降1.4%,2020年年中来首次转负,低于下降1.1%的市场预期。美国消费与投资复苏放缓,往后看美国经济出现回落的风险正在迅速上升。随着基准利率的快速上升,美国房贷利率快速上升,引发房地产市场调整压力加大。3月美国新屋销售为76.3万套,环比下跌8.6%,而美国房地产抵押贷款购买指数快速下降至343点,甚至低于次贷危机时水平。另外一方面,随着经济的逐步放开和劳工成本的上升压力,美国劳动力供需矛盾正在趋于边际缓解,反映美国临时劳动力供需缺口的员工统筹指数正在从历史高位呈现反季节性回落,而这一现象仅出现在2008年金融危机和2020年疫情期间。第三方面,通胀压力的上升也对居民需求形成明显抑制,无论是消费意愿还是零售数据均出现明显回落。虽然通胀仍然处于高位,但是消费、房地产和劳动力市场下行压力的上升,都会对联储的货币政策形成掣肘,6月联储恐怕难以进一步加速加息,未来流动性预期易松难紧。”易斌指出。

鹏扬基金首席经济学家、总经理助理陈洪斌今日在回复记者采访函时指出:“随着联储升息进入既定的流程,其实整个市场对于联储升息的反应会逐渐地边际走弱。联储现在的加息通道,主要的原因还是由于美国的经济复苏和通货膨胀。”

“但是最近,我们看到一季度美国的经济是不及预期的。此外在通货膨胀的过程当中我们也看到,以往扮演全球性通胀先导指标的美国CRB商品指数也出现了一些见顶的迹象。因此,我们对下一步美联储的持续加息,其实是持比较谨慎的态度的。”他表示。

就今晚进行的美联储议息会议,陈洪斌认为:“如果美联储此次如市场预期那样加息的话,对全市场应该不会有太大的影响。但是如果美联储在措辞里面,对下一步的加息有比较模糊的相关表述,或者说有比较鸽派的表述的话,那么可能会影响整个金融市场,也就是可能会更有利于权益资产。”