原标题:【中信建投策略】成长凸显盈利韧性——2021年年报业绩预告点评

来源:陈果A股策略

核心摘要

l当前披露率计,业绩略超预期:截至1月28日中午12时,A股共1633家上市公司披露2021年年报业绩预告,数量占比34.9%。以预告上下限的算术平均值计,当前披露率下的上市公司盈利增速表现亮眼,整体超预期:2021年归母净利润同比增速达138.9%,两年复合增速55.2%;剔除金融后归母净利润同比增速达134.4%,两年复合增速56.0%,相较21Q3进一步上行。由于业绩较好的企业更倾向于披露业绩预告,故当前样本盈利增速相较总体实际情况而言或偏乐观。从经济数据及基本面情况判断,预计2021年总体业绩增速相比21Q3将有所下行,但从当前披露情况看,在周期及成长板块亮眼的业绩表现带动下,21年整体上市企业预计将维持较好的业绩增速表现。

l结构上,高业绩增速个股主要聚焦在周期(资源品、航运)、新能源、半导体及医药(CXO、新冠检测、疫苗)方向,与21年市场认知较为一致;业绩表现较差、21年同比为负值的板块则主要为电力、农林牧渔、建筑及通信,而这也或将成为2022年值得期待的困境反转线索。

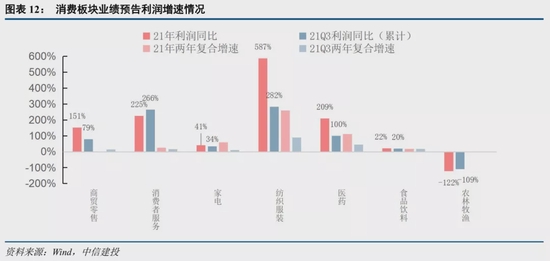

l分板块来看,周期/高端制造最为亮眼。周期中,有色/化工/交运等板块仍达150%以上的同比增速;高端制造(新能源、军工、机械、汽车)高景气不变,当前披露率下,21Q4同比相较21Q3仍有提升;消费板块相比21Q3业绩变动不明显,食品饮料提价尚未传导至业绩端,疫情下可选消费复苏受扰动;TMT方面,电子高景气持续但同比增速边际略下行,部分企业智能化相关业务布局见成效;金融地产端,银行业绩略超预期,地产基本面尚未好转,两年复合增速仍不甚乐观。

l从当前披露的行业业绩预告情况来看,四季度各行业基本面边际变化大体与其四季度行情表现方向一致,如部分周期、电子板块业绩增速边际下行,军工景气度进一步向上,以及智能化趋势(重点为智能汽车、智能电网)的崛起。对于新能源板块而言,12月以来对于高景气持续性的质疑有所增加,但实则产业链上多数环节及企业业绩增速均有超预期表现,或能一定程度上提振板块后续行情表现。另一方面,若通过观察业绩预告公布以来各行业利润增速调整的变动趋势寻找预期差,可发现近一周以来,业绩呈明显上调趋势的板块包括周期(钢铁/有色/化工)、低基数可选消费(商贸/纺服)、电力设备,以及银行;明显下修的则包括煤炭、农林牧渔、传媒、社会服务及交运。

l进一步下沉到企业层面,我们总结了21年几大影响业绩变动的关键词:涨价、智能化、国产替代、疫情、地产周期。除行业自身发展周期外,预计这几大线索及变动也将影响2022年相应板块业绩的上/下调幅度。

l风险提示:数据统计存在偏差、疫情大幅爆发风险

1. 2021年报业绩预告:当前披露率计,业绩略超预期

截至1月28日中午12时,A股共1633家上市公司披露2021年年报业绩预告,数量占比34.9%,流通市值占比39.4%。以预告上下限的算术平均值计,当前披露率下的上市公司2021年全年盈利增速表现亮眼,整体超预期:2021年归母净利润同比增速达138.9%,两年复合增速55.2%;剔除金融后归母净利润同比增速达134.4%,两年复合增速56.0%,相较21Q3业绩进一步上行。值得注意的是,由于当前上市公司仅在特定情形下强制披露年报业绩,三条主要基本披露规则为:1)净利润为负值;2)净利润与上年同期相比上升或者下降50%以上;3)实现扭亏为盈,故样本数据与总体实际情况或存在一定偏差,当前披露率下的盈利相较总体实际情况而言或偏乐观。参考整体经济基本面表现及微观行业数据,预计2021年实际业绩增速相比21Q3将有所下行,但从当前披露情况看,在周期及成长板块亮眼的业绩表现带动下,预计上市企业将取得较为良好的2021年业绩增速表现。

分板块看,当前披露率下主板2021年归母净利润同比达146.2%,两年年化复合增速56.4%,环比21Q3分别上行14.2pct/16.9pct;创业板2021年归母净利润同比达89.0%,两年年化复合增速35.8%,环比21Q3分别上行69.7pct/14.5pct;科创板2021年归母净利润同比达96.7%,两年年化复合增速119.1%,环比21Q3分别下行128.0pct/138.9pct,从这一趋势看,科创板2021年实际利润同比增速情况较2020年大概率出现一定程度的下滑。

结构上,当前披露率下,全A向好率(续盈、扭亏、预增、略增)达76.2%,其中实现扭亏的企业主要集中在医药、传媒行业;向坏率(略减、预减、首亏、续亏)为23.7%,其中首亏企业主要集中在计算机、电力行业。高业绩增速个股主要聚焦在周期(资源品、航运)、新能源、半导体及医药(CXO、新冠检测、疫苗)方向,与21年市场认知较为一致;业绩表现较差、21年同比为负值的板块则主要为电力(火电)、农林牧渔、建筑及通信,而这也或将成为2022年值得期待的困境反转线索。从四季度业绩趋势来看,相比21Q3利润同比增速及两年复合增速均明显进一步上行的中信一级行业主要包括煤炭、有色、基础化工、机械、电新、军工、医药、非银、传媒。

2. 分板块业绩表现:周期、成长各领风骚

周期/资源品:披露率高、预喜率靠前,在大类板块中业绩表现最为亮眼。趋势上,煤炭、有色、化工盈利增速相较21Q3利润累计同比继续上行,钢铁、交运、石油业绩增速则较21Q3回落。国内经济复苏而后供给限产造成21年钢铁、煤炭价格大幅上行,海外需求旺盛使得原油、有色、航运价格维持高位,以当前披露率计(周期板块披露率几乎达50%,具较强代表性),钢铁、金属、基础化工及交通运输板块2021年归母净利润同比增速均约150%以上,两年复合增速则处于50%水平以上,在所有大类板块中业绩表现最为亮眼。以当前披露情况看,煤炭/有色/化工四季度业绩甚至仍有进一步上行,21年利润同比分别为85%/274%/263%,相较21Q3分别提升18pct/24pct/7pct。展望后期,自21Q4以来,随着国内保供限产政策持续推进,叠加美国严控通胀,上游资源品的价格走势及业绩增速已开始出现分化。就目前而言,煤炭、钢铁价格明显回落,有色、原油等则维持高位震荡。我们认为22年周期板块亮眼的业绩高增表现恐难以持续,21Q3/21Q4大概率为多数资源品业绩增速高点。

中游制造:高端制造(新能源、军工、机械、汽车)21Q4同比相较21Q3进一步上行,高景气获验证,盈利韧性凸显。按当前披露率计,电力设备新能源、军工、机械板块21Q4利润增速相较21Q3均有进一步上行,高景气趋势未改:电新板块21Q4利润同比增速达165%,两年复合增速94%,环比21Q3分别进一步上行58pct/34pct。细分领域中,电池、光伏表现均十分亮眼且相较21Q3继续上行(电池21Q4利润同比增速高达181%,两年复合增速79%;光伏产业链21Q4利润同比增速高达189%,两年复合增速106%。)军工21年归母净利润增速同比为21%,两年复合增速达60%,相较21Q3分别上行15pct/27pct,二级细分板块中,军工电子表现最佳,21年同比增速69%,两年复合高达208%;机械板块利润增速略超预期,利润同比增速达171%,两年复合增速高达61%;汽车业绩相较21Q3回暖,汽车零部件21年业绩增速相较21Q3明显上行,缺芯负面影响或在消退。然而另一方面,受地产周期下行影响的建筑行业和轻工制造板块利润增速表现则较为弱势,21年利润同比增速分别为-6%/35%,相较21Q3大幅下行54pct/21pct。

由此可见,高端制造业整体高景气表现在本轮经济下行周期中愈发凸显,结构调整升级或已初显成效。而这点从12月的固定资产投资数据亦可佐证:12月地产投资继续下行,基建仅小幅回暖。然而制造业投资在下半年经济下行周期中却持续维持韧性,12月仍高达13.7%,其中高技术产业投资意愿不降反升,12月环比提0.5pct,累计同比增速17.1%。展望后期,从利润增速角度而言,考虑到新能源车、新能源发电渗透率水平仍有较大空间、军工仍处于本轮产业周期上行初期阶段、汽车新产品周期蓄势待发且缺芯影响渐退,我们认为高端制造仍大概率仍会成为2022年业绩表现最佳的板块。

消费:相比21Q3业绩变动不明显,食品饮料提价效应尚未传导体现,疫情下可选消费受扰动。若疫情影响消退,则22年业绩复苏可期。以当前披露情况来看,消费板块中利润增速表现最佳的为医药板块,由于境外新冠肺炎疫情仍未得到有效控制叠加国内疫情反复,疫苗研发需求和境外检测需求大幅增加等原因促使医药行业业绩持续向好,板块2021年归母净利润同比增速209%,两年复合增速111%。食品饮料维持较为稳定的增速表现,21年全年利润同比22%,两年复合增速19%,相较21Q3变动不大。四季度以来休闲食品、啤酒及白酒的提价或尚未明显传导到业绩端。家电、零售、消费者服务均表现平平,其中商贸零售尚未回归19年同期水平;纺织服装板块业绩的高增(21年利润增速达587%,两年复合增速259%)一方面源自于低基数效应,另一方面也来源于上游化工原材料成本的上涨。值得一提的是,农林牧渔当前已将迎来周期底部。2021年国内生猪产能逐渐恢复,生猪价格较去年同期明显下降,叠加原料成本上涨,导致板块2021年归母净利润同比下降122%,后续产能出清有望加速。展望2022年,我们认为消费板块业绩表现有望迎来弱复苏:食品饮料期待提价效应传导;商贸/社服有望迎疫情修复后的高弹性表现;家电受益于地产政策放松;猪周期将迎确定性拐点。

TMT:电子高景气持续但同比增速边际下行;TMT板块智能化相关业务布局见成效。电子板块依旧维持高业绩增速不变,21年利润同比增速178%,相比21Q3下行9pct,但两年复合增速125%,相比21Q3两年复合增速仍上行23pct,主要来自于半导体产业的贡献(21年利润增速高达145%,两年复合增速145%):四季度芯片供给紧缺问题仍未完全缓解,部分晶圆厂业尚有涨价,产业链高景气持续。此外,21年四季度在传统智能手机景气上调及新业务如ARVR/汽车电子的催化下,消费电子板块景气度也有边际上行。另一方面,计算机/传媒板块利润增速同比在低基数效应下亦迎来不错表现:计算机21年归母净利润同比增速及两年复合增速分别达499%/32%,剔除低基数后的两年复合增速相较21Q3上行73pct;传媒21年归母净利润同比增速及两年复合增速分别达361%/73%,相较21Q3上行163/59pct。通过对微观企业层面业绩驱动因素的梳理可发现,部分TMT企业逐步加大对于智能驾驶、智慧城市等智能化业务的布局,并已取得较良好的业绩成效。通信板块方面,在疫情冲击、原材料价格上涨等不利因素影响下,当前披露率下,21年归母净利润增速同比下降17%。

金融地产:银行/非银业绩略超预期;地产基本面尚未好转,两年复合增速仍不甚乐观。按当前披露情况来看,银行板块业绩增速略超市场预期,21年利润同比增速22%,两年复合增速15%,相较21Q3而言进一步向好;非银业绩增速亦有不错表现。地产板块21年利润同比增速虽达110%,但两年复合增速(-28%)仍不甚乐观,相较21Q3两年复合增速(-35%)而言改善力度不大,整体板块自21Q2起步入下行周期。虽21Q4起地产融资端政策出现一定放松,但我们预计,传导至基本面仍需时间。从12月社融数据来看,居民中长期贷款意愿并不很强;而微观数据上,1月住宅成交、住宅价格及土地价格也并未明显回暖。

3. 预期差来自于哪些方向?

整体而言,通过以上分析可知,从当前披露的行业业绩预告情况来看,四季度各行业基本面边际变化大体与其四季度行情表现方向一致,如部分周期、电子板块业绩增速的边际下行,军工景气度的进一步向上,以及智能化趋势(重点为智能汽车、智能电网)的崛起。对于新能源板块而言,12月以来对于高景气持续性的质疑有所增加,但实则产业链上多数环节及企业业绩增速均有超预期表现,在当前估值及性价比水平已到达一定合理位置背景下,或能一定程度上提振板块后续行情。

另一方面,若通过观察业绩预告公布以来各行业利润增速调整的变动趋势寻找预期差,可发现近一周以来(截至1月27日),30个申万一级行业中,21年预期同比增速呈现明显上调趋势的板块主要包括周期(钢铁、有色、化工)、低基数可选消费(商贸、纺服)、电力设备,以及银行板块;明显下修的则包括煤炭、农林牧渔、传媒、社会服务及交运。

4. 微观层面的五大业绩驱动线索

进一步下沉到企业层面,我们总结了21年几大影响业绩变动的关键词:涨价、智能化、国产替代、疫情、地产周期。除行业自身发展周期外,预计这几大线索及变动也将影响2022年相应板块业绩的上/下调幅度,对此我们进行了相应点评,具体而言:

涨价:2021年多数企业盈利高增的关键来自于产需缺口拉动的价格上行,例如煤炭、钢铁、新能源上游材料(锂、电解液、硅料等)等,尤其锂电材料四季度价格仍不改上行趋势,因此尽管传统工业金属及原油价格已步入高位震荡,但有色、化工板块21Q4业绩相较21Q3仍获得了较大幅度的提升。部分新能源材料高企的利润回报吸引了较多传统企业跨界布局并因此获得较高的盈利增速弹性,但步入2022年,需更注重产业链上游各供需缺口的弥合节奏以及高基数带来的盈利增速下行压力。

智能化:TMT企业纷纷布局智能化业务,就订单和业绩而言,当前已明确推进且已有高业绩增速兑现的方向主要集中在智能汽车和智能电网两方面,而其他包括智慧城市、物联网、智慧医疗等业务方向则处于探索阶段。但整体来看,智能化方向仍是22年可持续关注的增量线索。

地产周期:部分地产链企业表示受地产企业信用风险影响,或有资产减值风险。尽管政策端已有放松,但从基本面来看,当前地产行业无疑仍处于下行周期,而周期见底时间仍存在较大不确定性,后续风险需待持续观察,尤其对于更注重基本面表现的地产链后周期板块而言。

国产替代:除芯片/半导体设备/半导体材料/IGBT外,高端汽车零部件、精密高端制造设备/零部件等领域的国产化进程亦在加速推进并取得较大进展,且预计这一趋势将长期持续。

疫情:当前疫情对线下消费场景仍存在较大的影响,包括但不限于酒店、会展、餐饮、航空、医院流通等;可关注疫情复苏后该部分板块的盈利增速弹性。